Трансконтейнер удивил прибылью

20 фев 17:55

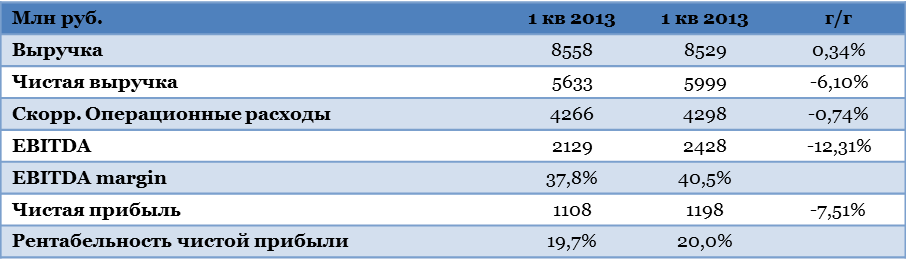

Ввиду неблагоприятной обстановки на рынке контейнерных перевозок в 1-м квартале 2013 года выручка Трансконтейнера осталась практически на уровне годичной давности и составила 8,5 млрд руб. Падение выручки от железнодорожных контейнерных перевозок на 20% г/г компенсировал рост доходов от интегрированных экспедиторских и логистических услуг, достигший 11%.

При этом чистая выручка Трансконтейнера сократилась на 6% в годовом выражении и составила 5,6 млрд руб., что совпало с моими прогнозами. Однако компания преподнесла сюрприз в части EBITDA и чистой прибыли. Усилия по контролю над расходами и повышению операционной рентабельности, о которых заявляла компания, принесли свои плоды. Операционные расходы Трансконтейнера выросли на 5% по сравнению с уровнем 1-го квартала 2012 года. С корректировкой на стоимость услуг сторонних организаций в рамках оказания комплексных экспедиторских и логистических услуг операционные расходы Трансконтейнера остались на уровне годичной давности. Это частично компенсировало эффект падения чистой выручки. В результате EBITDA компании снизилась на 12% в годовом выражении и составила 2,1 млрд руб., тогда как я ожидала более существенного падения на 16% г/г., а скорректированная рентабельность EBITDA сократилась с 40,5% в 1-м квартале 2012 года до 37,8% в 1-м квартале 2013-го. Небольшое снижение процентных расходов Трансконтейнера компенсировало рост расходов по налогу на прибыль, в результате чистая прибыль сократилась всего на 7,5% г/г, до 1,1 млрд руб., что на 22% превысило консенсус-прогноз и мои ожидания. Маржа чистой прибыли снизилось всего на 0,2 п.п., до 19,7%, что представляется очень хорошим результатом.

Из позитивных моментов в отчетности также стоит отметить заметное сокращение долговой нагрузки Трансконтейнера, которая итак была одной из самых низких в секторе. Объем чистого долга сократился с 6 млрд руб., зафиксированных на конец 2012 года, до 5,1 млрд руб., в связи с чем соотношение чистого долга к EBITDA снизилось с 0,63х до 0,5х. Это означает уменьшение процентных расходов компании в будущих отчетных периодах, что окажет поддержку чистой прибыли. Примечательно, что за 1-й квартал 2013 года у компании кардинально изменилась структура долга. Объем краткосрочных долгов Трансконтейнера сократился более чем в 6 раз по сравнению с уровнем на конец 2012 года, тогда как объем долгосрочных займов вырос почти в 3 раза, и теперь на них приходится большая часть совокупного долга компании (9,3 млрд руб. на 31 марта).

Трансконтейнер сохраняет способность генерировать денежные средства: чистый денежный поток по итогам отчетного периода составил 347,5 млн руб. благодаря умеренным капитальным расходам. CAPEX в 1-м квартале составили 305 млн руб. против 600 млн руб. за аналогичный период прошлого года.

В следующие три месяца можно ожидать лучших в поквартальном сравнении показателей Трансконтейнера, поскольку наибольший спад на рынке контейнерных перевозок пришелся на февраль. Я ожидаю по итогам 2-го квартала сокращения отставания от уровней годичной давности по EBITDA и прибыли и положительной динамики совокупной выручки.

Слабая отчетность Трансконтейнера с учетом операционных показателей и результатов РСБУ, опубликованных ранее, была ожидаема. Превышение консенсус-прогноза могло бы оказать краткосрочный позитивный эффект на отношение инвесторов к компании. Впрочем, динамика акций Трансконтейнера будет определяться новостным фоном вокруг создания ОТЛК и роли оператора в рамках этой структуры. Целевая цена по акциям Трансконтейнера находится на пересмотре.

Источник: http://investcafe.ru/blogs/20434/posts/29078