Рынок бытовой техники: ориентация на покупателя

3 авг 20:18

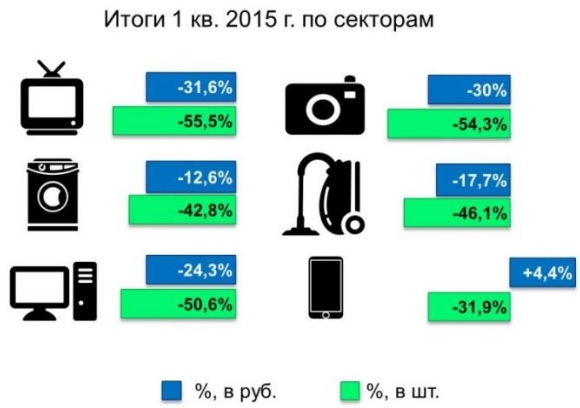

Согласно данным компании GFK, специализирующейся на рынке маркетинговых исследований, за 1-е полугодие 2015 года продажи бытовой техники в физическом выражении упали более чем на треть, что стало ожидаемым результатом от экономических и политических потрясений, а также сильной девальвации рубля. Фонд общественного мнения на основе своих опросов еще в феврале предупреждал о снижении покупательной способности россиян, приводя в качестве доказательства цифру в 50% — именно столько наших соотечественников в этом году стали экономить на непродовольственных товарах и продуктах питания, а потому негативный сценарий развития событий на рынке российского ритейла в принципе был ожидаем и сильного удивления не вызвал.

Правда, в отличие от продовольственных ритейлеров, у которых была возможность пересмотреть взгляды на ассортимент и подстроиться под потребности покупателей, в непродовольственном сегменте падение платежеспособности оказалось куда более болезненным, в результате чего некоторые региональные сети по продаже электроники и бытовой техники были вынуждены даже закрыться. За примерами далеко ходить не надо: только в течение 2015 года закрылись сети магазинов «Телемакс» и «Киберри», а «Белый ветер цифровой» сейчас находится в стадии банкротства.

Чтобы выжить в кризис, ритейлерам бытовой техники приходится быть гибкими и четко подстраиваться под текущие реалии. В этом смысле нельзя не отметить сеть «Эльдорадо», которая с начала года начала активно открывать универмаги. В этих магазинах помимо привычной бытовой техники и электроники представлен широкий ассортимент множества других непродовольственных товаров: инструменты, кухонные принадлежности и даже детские игрушки. Имея широкую географию, «Эльдорадо» старается точечно заполнить ту нишу в регионах, которая представлена наименее слабо федеральными игроками, получая тем самым дополнительную выручку за непрофильные товары. Ее доля в 2015 году может составить уже 4%, а к 2016 году и вовсе вырасти до 7%.

Естественно, прежде всего речь идет о российской глубинке и городах с населением менее 100 000 человек, в которых компания видит хорошую возможность для роста и сильные драйверы для улучшения финансовых показателей в обозримом будущем. До конца 2015 года «Эльдорадо» предполагает открыть в общей сложности около 50 розничных магазинов как привычного формата, так и в виде универмагов. В новых универмагах сети можно забирать товары, заказанные через интернет. Стоит отметить, что доля онлайн-продаж у «Эльдорадо» находится на уровне 15% от общей структуры продаж уже довольно длительное время, в то время как у М.Видео только этот показатель достигает порядка 10%.

М.Видео также делает упор на онлайн-продажи, все активнее развивая этот сегмент и возлагая на него большие надежды в будущем. Устойчивые перспективы развития, которые демонстрирует компания, сильный бренд, а также уход региональных игроков позволяют М.Видео оставаться на плаву в эти сложные времена и открывать при этом новые торговые площади.

Несмотря на разные взгляды на развитие компаний, в сложившейся ситуации бросается в глаза одно: производители бытовой техники и розничный ритейл, как будто сговорившись, осознают необходимость проведения всевозможных маркетинговых акций для привлечения покупателей и всячески стараются стимулировать спрос на свою продукцию. Правда, и здесь мнения ритейлеров несколько расходятся. Так, одни используют в своих распродажах вариант 1+1, другие не поддерживают эту идею из-за неэффективности скидки на вторую покупку, а третьи и вовсе переходят на мультиформатную торговлю в надежде сохранить продажи на прошлогодних уровнях.

В настоящий момент на рынке электроники и бытовой техники наблюдается постепенное возвращение спроса со стороны покупателей и одновременно падение цены из-за некоторого укрепления рубля с начала года, однако вряд ли стоит ожидать возвращения цен на докризисный уровень в ближайшее время.

Из бумаг российских ритейлеров, торгующихся на бирже, есть смысл обратить внимание на акции М.Видео. До выхода финансовых показателей за 1-е полугодие 2015 года ориентироваться приходится на результаты 2014 года, и здесь при сравнении финансовых мультипликаторов P/E и P/S М.Видео с показателями отечественных и иностранных аналогов становится очевидно, что рекомендация по бумагам эмитента может быть только одна — «покупать». Потенциал роста — более 100%.

Источник: http://investcafe.ru/blogs/18955/posts/61083