Роллман выпустил отчетность по МСФО

29 дек 07:11

Результаты Роллмана по МСФО можно назвать сильными: gross margin оказался на уровне 29,85%, ROS достиг 23,29%, что превышает средний показатель по машиностроительному сектору, составляющий 12,4%. EBITDA Роллмана в отчетном году насчитывала 3,8 млн руб., в результате чего EBITDA margin составила 27,42%. Я полагаю, что в ближайшие годы рентабельность компании будет держаться близко к текущим значениям и останется выше среднеотраслевого показателя благодаря низкому уровню износа основных фондов. Рентабельность на собственный и инвестированный капитал также находится выше среднеотраслевых значений и составляет 20% и 18,05% соответственно. Прибыль на акцию в обращении достигла 73,14 руб. Из них, согласно дивидендной политики компании, 7,4 руб. может быть распределено в виде дивидендов.

Источник: данные компании, расчеты Инвесткафе.

Финансовая устойчивость Роллмана также находится на высоком уровне. Так, общий долг компании насчитывает 355,3 млн руб., чистый долг — 339,7 млн руб. Соотношение NetDebt/EBITDA составляет 1,12х, что существенно ниже среднеотраслевого значения, которое равняется 2,6х. Структура кредитного портфеля, а также график погашения заложенности также выглядят стабильно: доля краткосрочного составляет от общего объема долга всего 2%.

Благодаря низкому объему инвестиций в 2012 году, составившему 7,6 млн руб., чистый денежный поток Роллмана составил 348,8 млн руб., что превышает величину чистого долга. Однако я ожидаю некоторого увеличения объема инвестиций в 2013 году за счет наращивания портфеля активов Группы и реализации инвестиционных проектов, о которых говорилось в меморандуме.

Источник: данные компании, расчеты Инвесткафе.

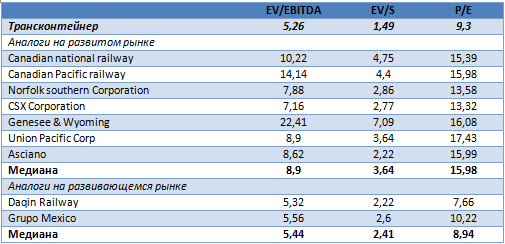

Сравнительный анализ показывает, что акции Роллмана обладают существенным дисконтом к рынку, что говорит о сильной неоцененности бумаг. Показатель EV/EBITDA составляет 6,01х против среднего значения по аналогам в секторе машиностроения, находящегося на уровне 7,66х. Показатель P/E также существенно ниже среднерыночного значения — 4,32х против 12,36х. Сравнительный анализ показывает, что акции Роллмана обладают потенциалом к росту в 62,71%, долгосрочная рекомендация — «покупать». Среди основных рисков стоит отметить небольшую ликвидность бумаг, что в целом присуще всему сектору РИИ и большинству компаний сектора машиностроения на российском рынке.

Цель по обыкновенным акциям Роллмана, определенная сравнительным подходом, составляет 514,18 руб. за бумагу.

Источник: http://investcafe.ru/blogs/4385/posts/28390