ОГК-2 отметилась скачком чистой прибыли и EBITDA

5 сен 15:11

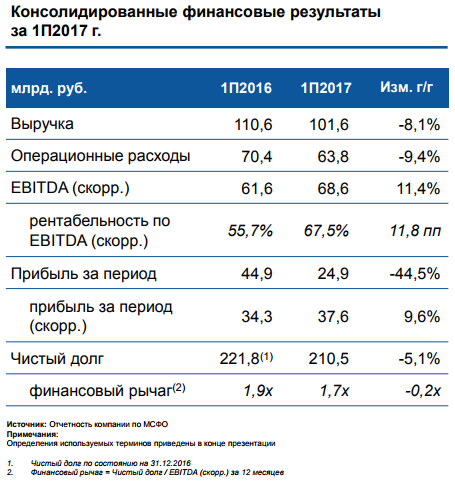

Отчетность ОГК-2 по МСФО за 1-е полугодие оказалась ожидаемо сильной, и с большой вероятностью можно предполагать, что рекорды по чистой прибыли и EBITDA будут в очередной раз обновлены уже совсем скоро.

Производственная деятельность ОГК-2 с января по июнь текущего года отметилась ростом выработки электроэнергии почти на 5% г/г, до 32,6 млрд кВт/ч (главным образом благодаря увеличению загрузки Ставропольской ГРЭС), а также повышением объема продаж электроэнергии в натуральном выражении на 11,6%, до 36,3 млрд кВт/ч. Этого оказалось достаточно, чтобы выручка от реализации электроэнергии продемонстрировала рост на 10,6%, до 41,2 млрд руб., даже несмотря на практически неизменный средний расчетный тариф.

При этом доля выработки на энергоблоках, введенных в рамках договоров о предоставлении мощности (ДПМ), в общем объеме производства прибавила на 0,6 п.п., до 17,6%, а доходы от реализации мощности выросли в годовом выражении почти на треть — до 25,3 млрд руб., что объясняется вводом в эксплуатацию новых энергоблоков на Новочеркасской и Троицкой ГРЭС во второй половине прошлого года.

Наконец, реализация тепловой энергии за минувший год практически не изменилась, что вкупе с символическим падением отпуска теплоэнергии обернулось околонулевой динамикой доходов на уровне 2,7 млрд руб. Однако вклад этого сегмента в общую копилку по-прежнему весьма скромен (около 3,9%), а потому его влияние на общую деятельность компании незначительно.

Совокупная выручка ОГК-2 в отчетном периоде повысилась на 17,4%, достигнув 70,1 млрд руб. При этом операционные расходы выросли всего на 6,1%, до 58,3 млрд. Удорожание топливных затрат с 30,8 млрд до 32,2 млрд руб. на фоне увеличения выручки и инфляционного фактора, а также рост амортизационных отчислений с 3,9 млрд до 5,5 млрд руб. вследствие ввода новых мощностей, оказались в некоторой степени нивелированы сокращением расходов на персонал с 3,9 млрд до 3,6 млрд и резким снижением затрат по статье «сырье и материалы» (с 2,1 млрд до 0,9 млрд). На этом фоне закономерным результатом для компании стал более чем двукратный рост операционной прибыли, составивший по итогам отчетного периода 11,5 млрд руб. Рентабельность по этому показателю увеличилась более чем вдвое — с 7,9% до 16,4%.

Также более чем вдвое (с 1,4 млрд до 2,9 млрд руб.) поднялись чистые финансовые расходы Основной причиной этого стал резкий — с 1,7 млрд до 3,0 млрд руб. рост затрат на обслуживание долга, после того как компания перестала капитализировать часть процентных расходов в стоимости основных средств. При этом чистый долг компании за минувшие полгода сократился с 62,5 млрд до 54,0 млрд руб., а соотношение NetDebt/EBITDA впервые за последние пять лет достигло значения 2,0х, что может стать хорошим фундаментом для дальнейшего улучшения основных финансовых показателей.

Чистая прибыль ОГК-2 выросла в 2,8 раза по сравнению с прошлым годом и достигла рекордных 6,8 млрд руб. Отмечу, что по итогам всего 2016 года она составила лишь 3,2 млрд. EBITDA повысилась с 8,6 млрд до 17,1 млрд руб., что также стало для компании абсолютным рекордом.

Я продолжаю считать акции ОГК-2 одной из самых интересных инвестиционных идей в сегменте российской генерации. И, похоже, участники рынка также начинают вспоминать про эту бумагу, разогнав котировки с 0,34 до 0,56 руб. за последние три месяца. Думаю, это далеко не предел, учитывая перспективу дальнейшего снижения долговой нагрузки и отложенный эффект от ввода новых мощностей по ДПМ, который лишь в нынешнем году начал полноценно проявлять себя после завершения масштабной инвестпрограммы.

Рекомендация по акциям ОГК-2 — «покупать».

Источник: http://investcafe.ru/blogs/18955/posts/77396