Новая цель Трансконтейнера

5 дек 18:50

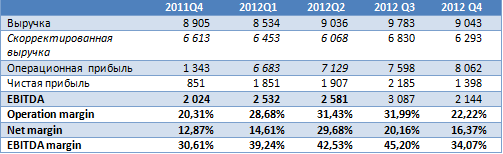

Как я и ожидал, 4-й квартал оказался для Трансконтейнера самым тяжелым в 2012 году, что привело к снижению всех показателей компании. В частности, квартальная скорректированная выручка сократилась на 7,86% и составила 6,2 млрд руб., что хуже моего прогноза, предполагавшего снижение до 6,4 млрд руб. Сокращение показателя произошло на фоне уменьшения грузооборота контейнеров в отчетном периоде на 0,94%, до 381,4 тыс TEU. Операционная прибыль Трансконтейнера сократилась на 36% в квартальном выражении, а EBITDA упала на 30,55%, до 2,1 млрд руб. В результате adj. EBITDA margin снизилась до 34,07%, что стало худшим результатом за год.

Источник:данные компании, расчеты Инвесткафе

Такое падение рентабельности связано со снижением доли доходных перевозок до 74,99%, а также увеличением времени оборота контейнеров. Из-за снижения EBITDA в 4-м квартале увеличилась и долговая нагрузка в терминах NetDebt/EBITDA до 0,6х против 0,53х на конец 3-го квартала, впрочем, последнее значение по-прежнему остается на низком уровне.

Слабые финансовые результаты за 4-й квартал уже заложены в цену акций Трансконтейнера, и поэтому сильной негативной реакции рынка ждать не стоит. Тем не менее, потенциал роста бумаг компании сейчас довольно ограничен в связи с негативной конъюнктурой рынка. В 1-м квартале, вероятнее всего, неблагоприятная тенденция сохранится, и грузооборот сократится еще в пределах 3-4%. Также потенциал ограничивает низкая ликвидность бумаг Трансконтейнера, однако эту проблему может решить лишь точка в вопросе с окончательной судьбой пакета, принадлежащего РЖД. При этом стоит отметить, что Трансконтейнер обладает довольно привлекательным уровнем дивидендной доходности. По итогам 2012 года объем дивидендов компании составляет 1,2 млрд руб., что в пересчете на одну акцию насчитывает 86,67 руб. При таком размере дивидендов доходность к цене на дату закрытия реестра составила 2,3%.

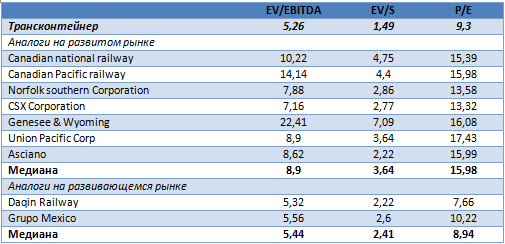

Источник: данные компании, finance.yahoo.com, расчеты Инвесткафе

Акции Трансконтейнера торгуются с существенным дисконтом как к аналогам на развитых, так и на развивающихся рынках. В частности, средние значения мультипликаторов EV/EBITDA и EV/S составляют 5,26х и 1,49х, в то время как акции на развитых и развивающихся рынках торгуются в среднем по 8,9х и 3,64х соответственно. Однако частично данный дисконт объясняется низкой ликвидностью инструмента, поэтому при определении целевой цены я ввел корректировку на этот показатель. Сравнительный анализ показывает, что, несмотря на ухудшение ситуации, акции Трансконтейнера все еще обладают высоким потенциалом роста, составляющим 24,95%. Новая цель по обыкновенным бумагам Трансконтейнера — 4301 руб., долгосрочная рекомендация — «покупать».

Источник: http://investcafe.ru/blogs/4385/posts/27520