Microsoft достигла предельной высоты

6 июл 14:31

На мой взгляд, Сатья Наделла — хороший CEO. Он возглавил Microsoft в феврале 2014 году, и за этот период стоимость акций компании почти утроилась, а динамика выручки догнала свой долгосрочный тренд. Но рынок всегда растет на ожиданиях, а корректируется на фактах. И я считаю, что на данный момент весь позитив для Microsoft уже учтен в котировках.

Для начала обращу ваше внимание на некоторые очевидные технические факторы.

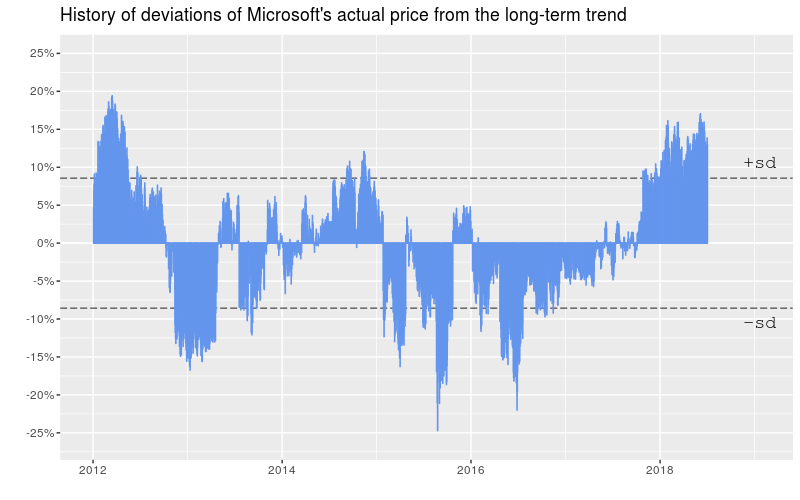

С 2012 года динамика акций Microsoft достаточно качественно (R^2=0,94) описывается экспоненциальным трендом, который на логарифмическом графике выглядит как прямая линия. При этом с начала текущего года фактическая цена стала значимо превышать этот тренд.

Если точнее, текущая разница между трендом и фактической ценой акции Microsoft выходит за границы стандартного отклонения.

Подобные ситуации уже имели место в 2012-м и 2015 годах. В обоих случаях следовал период длительной коррекции, в результате которой цена опускалась значительно ниже уровня тренда.

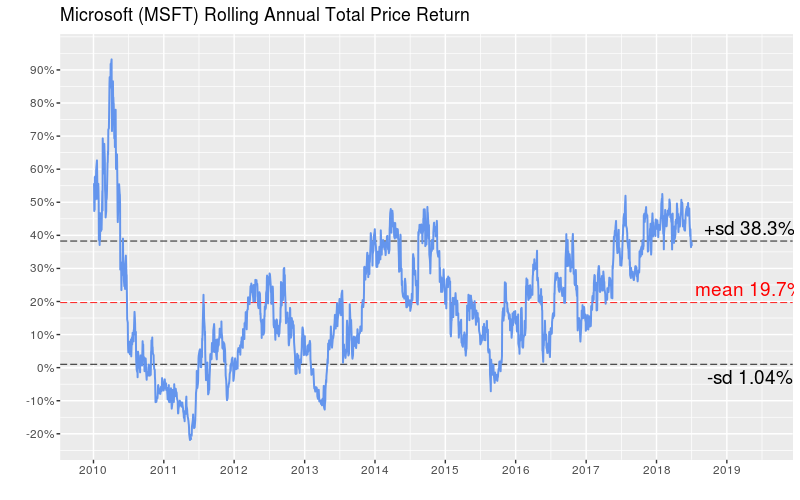

Теперь посмотрим на показатель скользящей годовой доходности. Каждая точка на графике ниже показывает, какую доходность получил инвестор, купивший акции Microsoft ровно год назад. Как видим, с конца 2017-го данный показатель стабильно держится выше уровня стандартного отклонения, указывая на годовую доходность порядка 40%. Откровенно говоря, такой уровень доходности крайне высок для американского рынка и слишком долго эта «лафа» продолжаться не может.

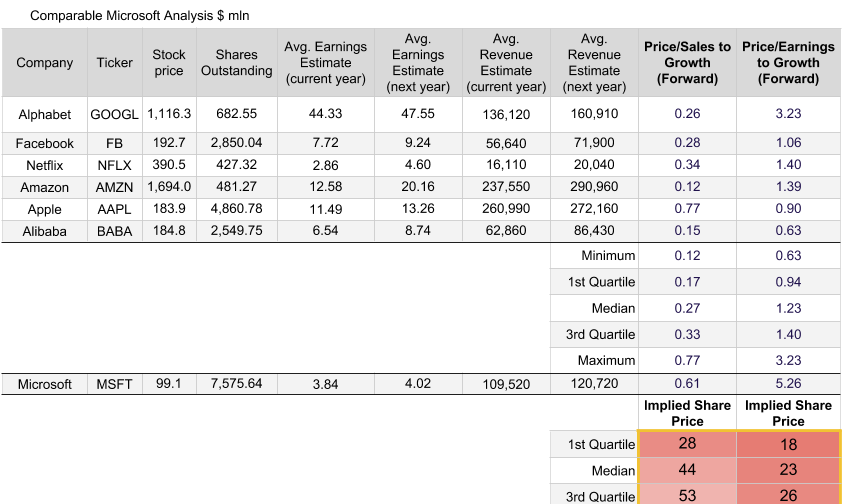

Теперь рассмотрим мультипликаторы Microsoft. Я уже отмечал, что финансовые показатели компании заметно улучшились за последние пять лет. Но рынком движут ожидания, а не факты. И если учесть эти ожидания, то мультипликаторы Microsoft выглядят крайне завышенными. Так, оценив потенциальную стоимость акции по соотношениям P/S и P/E, скорректированным на прогнозируемые темпы роста выручки и прибыли соответственно, получим очень и очень значительную переоценку капитализации компании. Даже чрезвычайно перекупленный Netflix выглядит привлекательно на фоне Microsoft.

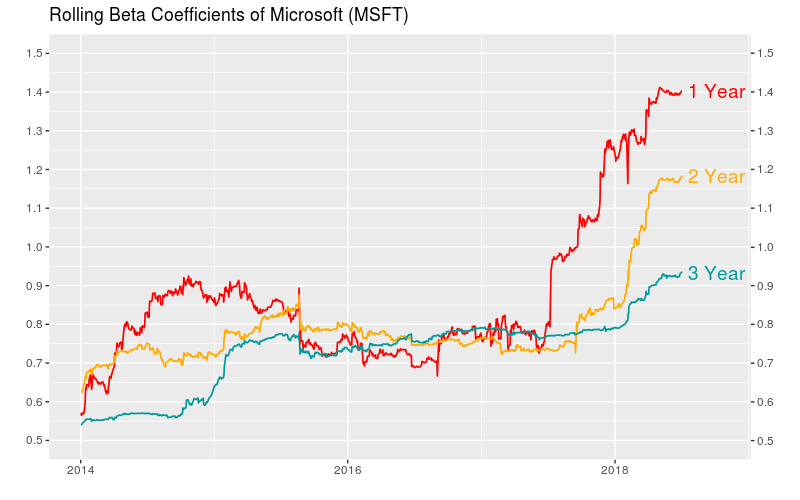

Теперь оценим коэффициент Beta. Напомню, что так называется мера систематического риска, связанного с владением тем или иным активом. Проще говоря, это индикатор реакции акции на изменение общей ситуации на рынке. Как правило, акции, к которым повышен спекулятивный интерес, имеют высокий коэффициент Beta, поскольку спекулянты не предрасположены к долгосрочному инвестированию и скидывают акции при малейших признаках коррекции фондового рынка. Текущий однолетний коэффициент Beta для Microsoft находится на пятилетнем максимуме, и этим все сказано.

Итак, я считаю, что инвестиции в Microsoft на текущем ценовом уровне сопряжены с очень высоким риском. Я ожидаю, что в

Источник: http://investcafe.ru/blogs/22614/posts/80463