Золото определилось с планами на год

22 янв 19:28

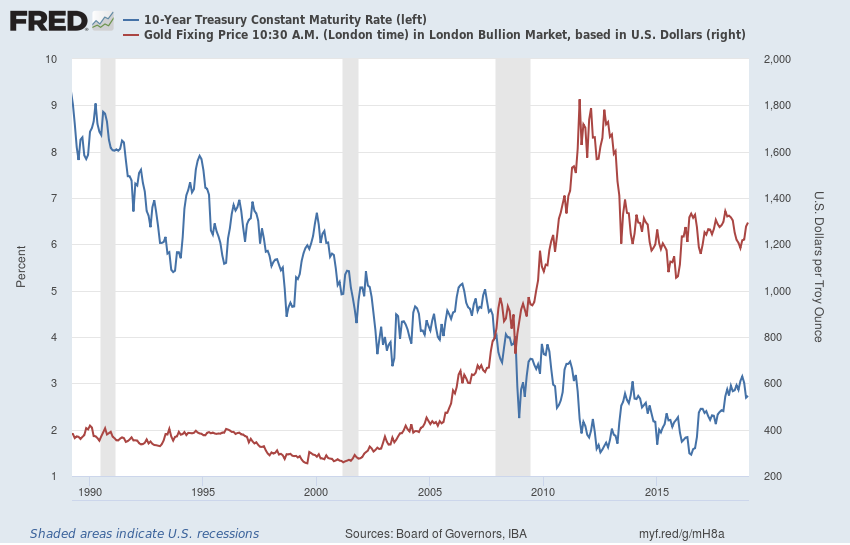

За 2018-й цена фьючерса на золото снизилась почти на 15%, и этому способствовали три фактора. Во-первых, это повышение процентных ставок под влиянием ужесточения монетарной политики в США. Золото и американские бонды традиционно являются защитными активами, поэтому конкурируют между собой. Но, поскольку золото не предполагает процентного дохода, по мере роста ставок выгодней становится держать лишнюю ликвидность именно в бондах. Обратная зависимость между данными финансовыми инструментами особенно хорошо просматривается на долгосрочных промежутках времени.

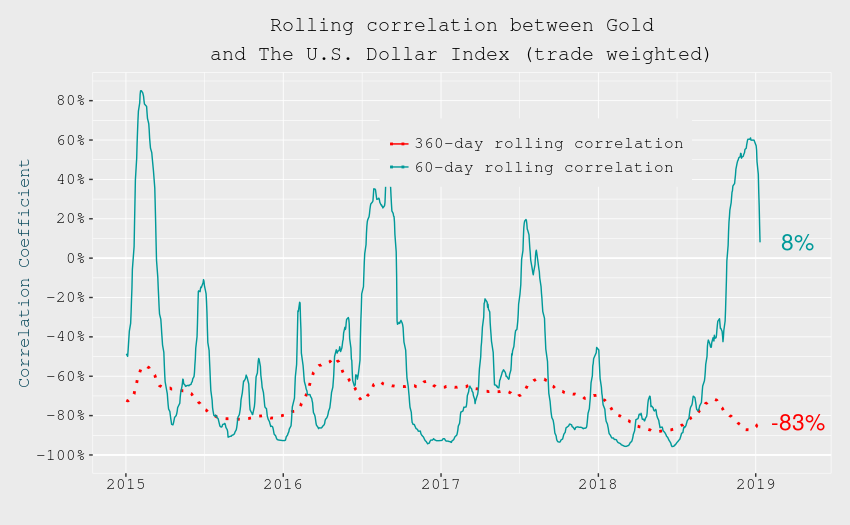

Во-вторых, удорожанию золота мешает укрепление доллара. Здесь механизм приблизительно такой же: если доллар дешевеет, то свободную ликвидность лучше держать в золоте, и наоборот. На длительных промежутках времени обратная корреляция между данными параметрами держится на уровне 80%.

И наконец, в-третьих, по крайней мере до декабря прошлого года волатильность фондового рынка оставалась относительно низкой, что не стимулировало инвесторов к хеджированию своих позиций покупкой золота.

С наступлением 2019-го похоже ситуация кардинально изменилась. Несмотря на изначальные планы ФРС повысить ставку дважды в наступившем году, рынок оценивает вероятность даже одного такого шага лишь в 22%.

Инвестсообщество настораживает, что после проведения налоговой реформы и выделения более $1 трлн на инфраструктурные расходы у властей США не осталось весомых рычагов для стимулирования экономики в случае ее замедления. А это замедление вполне возможно, так как закредитованные американские компании уже в этом году начнут перекладывать на прибыль увеличение процентных расходов. Падение акций производителей чипов (Intel, Samsung), наблюдаемое с конца 2018 года, стало следствием того, что IT корпорации начали экономить на расширении дата-центров. В такой ситуации ФРС едва ли продолжит активно повышать ставки.

Другим следствием дефицитной политики администрации Дональда Трампа является вероятное снижение доллара в текущем году. Это результат увеличения дефицита бюджета США, которое автоматически усиливает позиции золота.

При этом рыночная волатильность, которую измеряет так называемый индекс страха VIX, в январе 2019 года достигла верхней границы восьмилетнего диапазона в ходе почти 20-процентной коррекции S&P500.

Сейчас основной фондовый индекс США восстановился на 50% после падения, что укладывается в рамки технического отскока. Однако это не стоит считать разворотом. Декабрьское падение экспорта, зафиксированное в Китае, рекородное снижение промпроизводства в еврозоне — предвестники глобального замедления экономики. В такой ситуации не следует ждать, что S&P500 вернется на прежнюю траекторию. Как раз более вероятно противоположное, а это означает усиление волатильности, высокие риски и рост цены золота.

Итак, все факторы, которые давили на золото в прошлом году, поменяли свой вектор воздействия в текущем. Сейчас золото консолидируется на уровне Фибоначчи, соответствующем 61,8% диапазона между максимумом и минимумом 2018 года. На мой взгляд, в ближайшее время возможен откат до уровня 50%, после чего рынок начнет формировать новую восходящую волну, в ходе которой цена фьючерса на золото превысит $1360.

Источник: http://investcafe.ru/blogs/22614/posts/82510