ВТБ пора оценить по заслугам

16 ноя 15:22

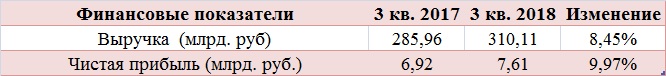

На минувшей неделе Группа ВТБ представила результаты по МСФО за девять месяцев текущего года.

Чистые процентные доходы ВТБ увеличились на 4,3% г/г, до 358,6 млрд руб. Драйвером роста этого показателя по-прежнему выступает увеличение совокупного кредитного портфеля. В отчетном периоде его объем стал больше на 11,8%. На текущий момент финансовые результаты по международным стандартам с января по сентябрь кроме ВТБ представил Сбербанк, у которого ЧПД выросли на 5% г/г.

Чистые комиссионные доходы ВТБ за отчетный период стали выше на 3,6% г/г, достигнув 69,4 млрд руб., в основном за счет роста полученного дохода от комиссий по кассовым операциям на 60,4%. ЧКД Сбербанка повысились на 22,2%. Лидер финсектора продолжает интенсивно наращивать доходы от транзакционного бизнеса как для розничных, так и корпоративных клиентов, и внедряет цифровые технологии.

ВТБ продолжает эффективно контролировать затраты. И за отчетный период операционные расходы отстали от инфляции, увеличившись лишь на 1,2% г/г, до 187,3 млрд руб. У Сбербанка показатель вырос на 5,7%. Cost Income Ratio сократился на 6,7 п.п., до 39,1%.

С января по сентябрь ВТБ заработал 138,7 млрд руб. чистой прибыли, темп роста показателя превысил 80% г/г. У Сбербанк главный финансовый результат поднялся лишь на 13,8%. По итогам завершающего года, топ-менеджмент ВТБ улучшил прогноз чистой прибыли со 150 млрд до 170 млрд руб. Успешные результаты группы в текущем году дают все основания рассчитывать на выплату 50% чистой прибыли в виде дивиденда, что, безусловно, положительно отразится на инвестиционной привлекательности ценных бумаг эмитента.

Чистая процентная маржа ВТБ за январь-сентябрь сократилась на 0,1 п.п. г/г, до 4%, уступив Сбербанку 1,7%, тем самым сохраняется тенденция последних пяти. Рентабельность собственного капитала (ROE) увеличилась на 5,9 п.п., до 12,9%. Улучшение этого показателя всегда позитивно воспринимается участниками фондового рынка, но ВТБ здесь уступает Сберу, у которого ROE выросла до 24,7%.

Кредитный портфель ВТБ с января по сентябрь увеличился на 11,8% г/г, до 10,71 трлн руб. Объем кредитования юрлиц вырос на 9,2% г/г, физлиц — на 19,5% г/г. Причем у Сбербанка объемы кредитования сократились на 0,3% г/г, до 19,42 трлн руб. из-за снижения заимствований для корпоративных клиентов на 7,5% г/г.

По мультипликатору P/BV обыкновенные акции ВТБ торгуются значительно ниже среднего показателя по отрасли, что предполагает рост котировок в область 0,0835 руб. с потенциалом 217,5%. Безусловно, таргет может быть достигнут только в долгосрочной перспективе, однако акции уже сейчас интересны для покупки от текущих уровней. ВТБ увеличивает кредитный портфель и проводит сделки M&A, что будет способствовать улучшению его финансовых показателей. В текущем году группа купила контрольные пакеты Банка Возрождение, Саровбизнесбанка и Запсибкомбанка. Последним двум кредиторам принадлежат значительные доли на рынке финансовых услуг Нижегородской области и Сибири, что позволит ВТБ увеличить свое присутствие в данных регионах.

На мой взгляд, поддержку ВТБ окажет продолжающийся восходящий тренд в нефтяных котировках. В последний месяц они корректируются, но я ожидаю разворота вверх. Поводом для этого служат новости о том, что участники соглашения ОПЕК+ готовы сократить добычу до 1 млн баррелей в сутки, чтобы исключить избыток предложения на рынке углеводородного сырья.

Источник: http://investcafe.ru/blogs/25226/posts/81908