Три признака «пузыря» в Microsoft

17 фев 21:11

Несколько предыдущих моих негативных инвестиционных прогнозов по Microsoft не реализовались, так что в этом посте я воздержусь от субъективных оценок, но представлю три фактора, которые объективно указывают на признаки формирования «пузыря» в котировках этой компании.

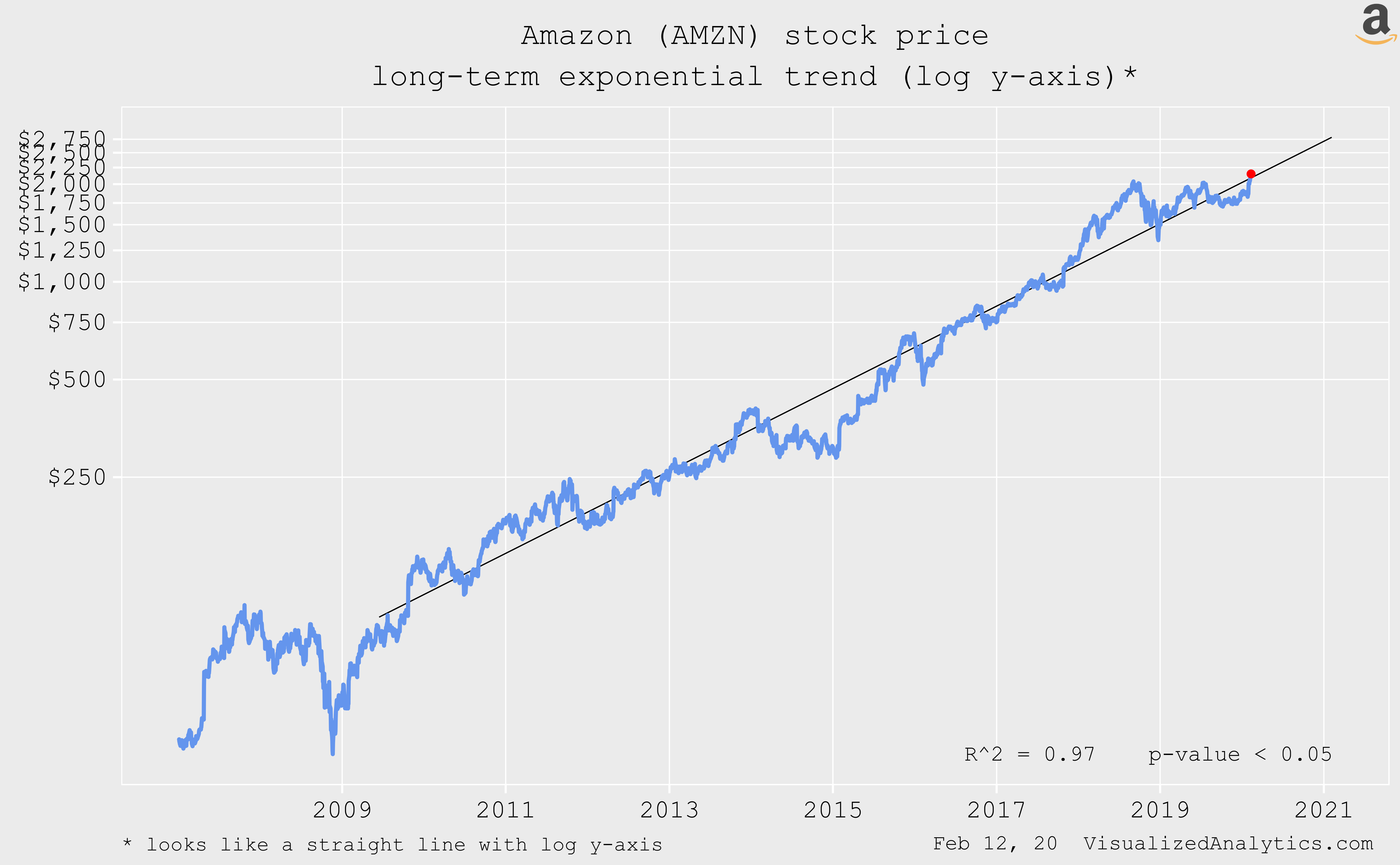

Наиболее распространенный тип развития системы — экспоненциальный. По этому принципу, например, делится живая клетка, и приблизительно также растут компании. Получая доллар приращенной прибыли, компания инвестирует его в развитие и зарабатывает два доллара прибыли и т.д. Отражением этого процесса является динамика котировок акций такой компании, которая также будет подвержена экспоненциальному типу роста. В качестве примера можно привести динамику акций Amazon (напомню, что экспоненциальный тренд на логарифмическом графике всегда выглядит как прямая линия).

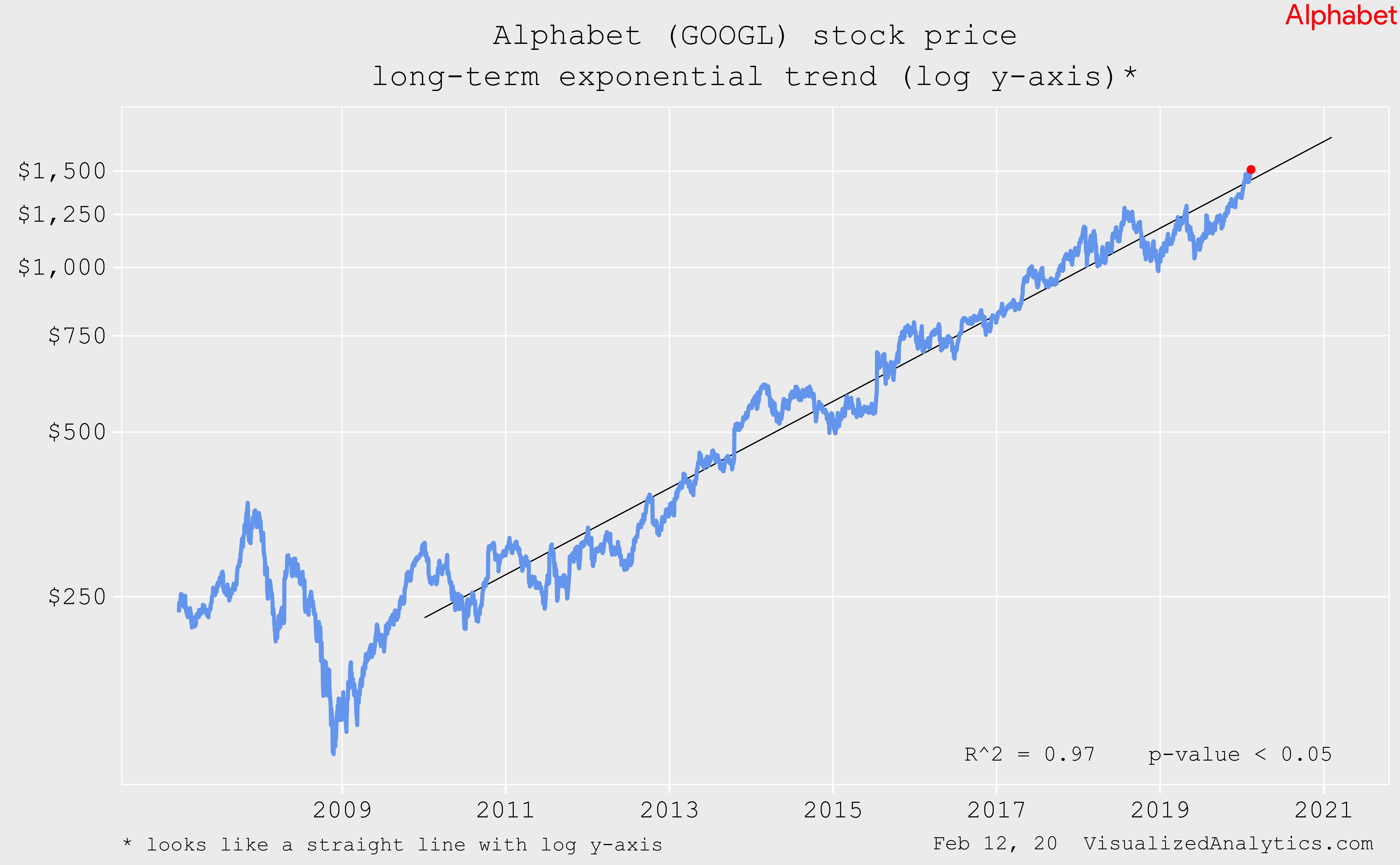

или Alphabet:

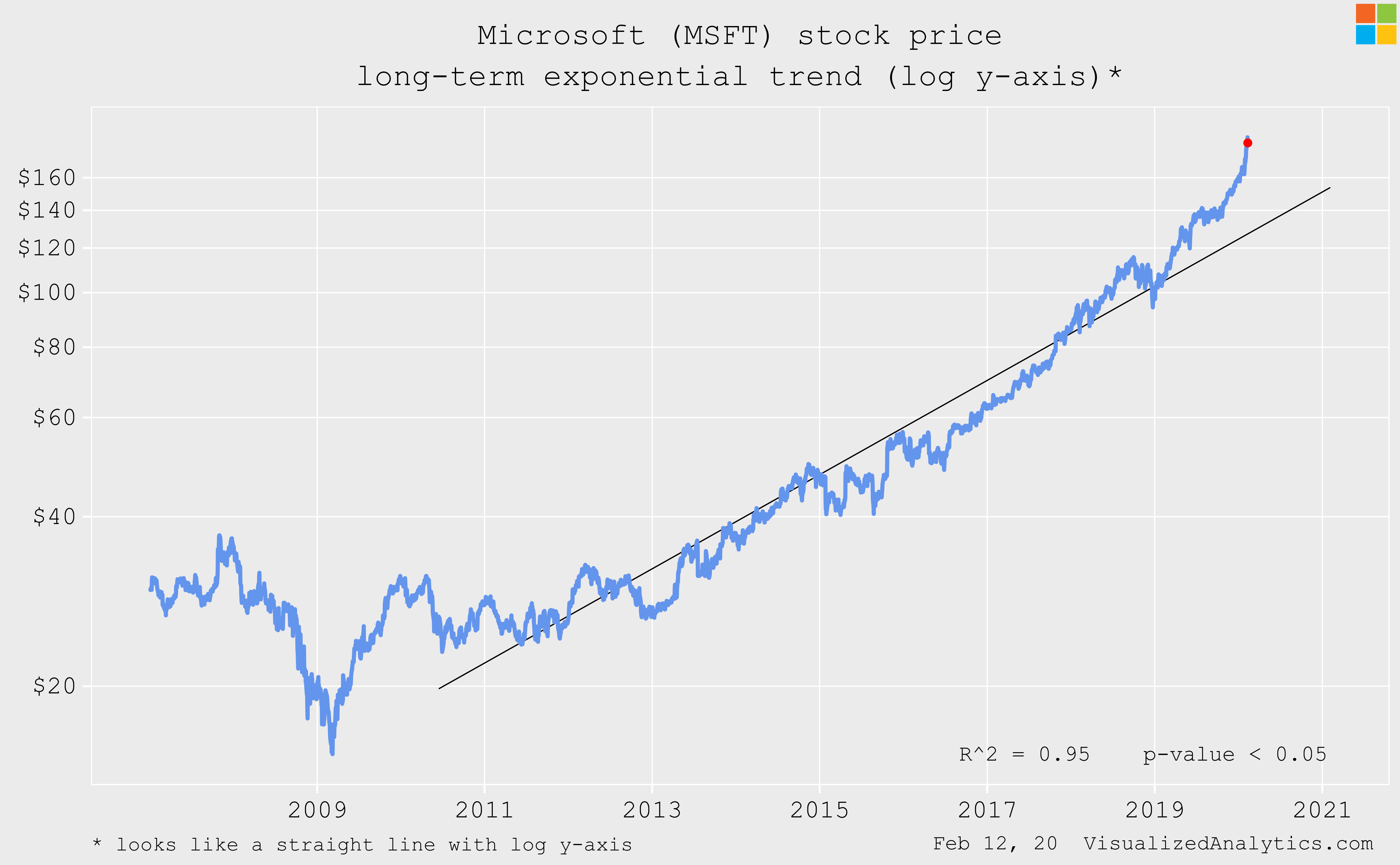

А теперь посмотрим на аналогичный график Microsoft:

Приблизительно с начала 2019 года динамика роста цены акций Microsoft из экспоненциальной перешла в сверхэкспоненциальную. Примерно также выглядели котировки Bitcoin с 2016-го, прежде чем обвалиться в начале 2018 года.

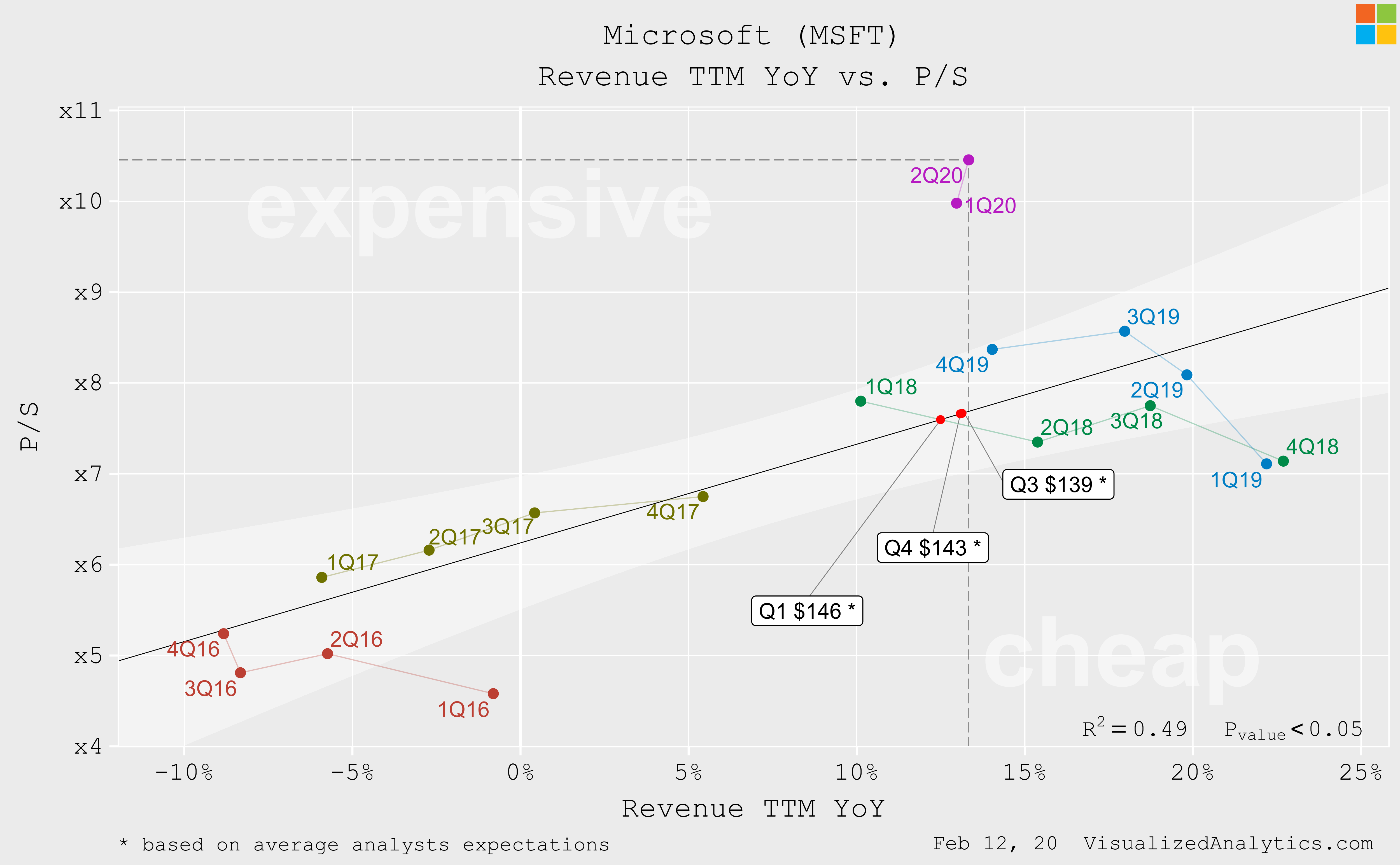

Обычно на длительных промежутках времени компания демонстрирует линейную зависимость между темпом роста выручки (ключевой показатель) и мультипликатором P/S, который отражает относительную стоимость бизнеса. Microsoft вплоть до 2019 года прекрасно соответствовала этому правилу. Однако в 2020 финансовом году выручка стала увеличиваться медленнее, а значение мультипликатора P/S подскочило до необоснованного уровня, особенно если учесть, что в ближайшие три квартала, судя по средним ожиданиям аналитиков, никакого рывка в темпах роста выручки компании не произойдет.

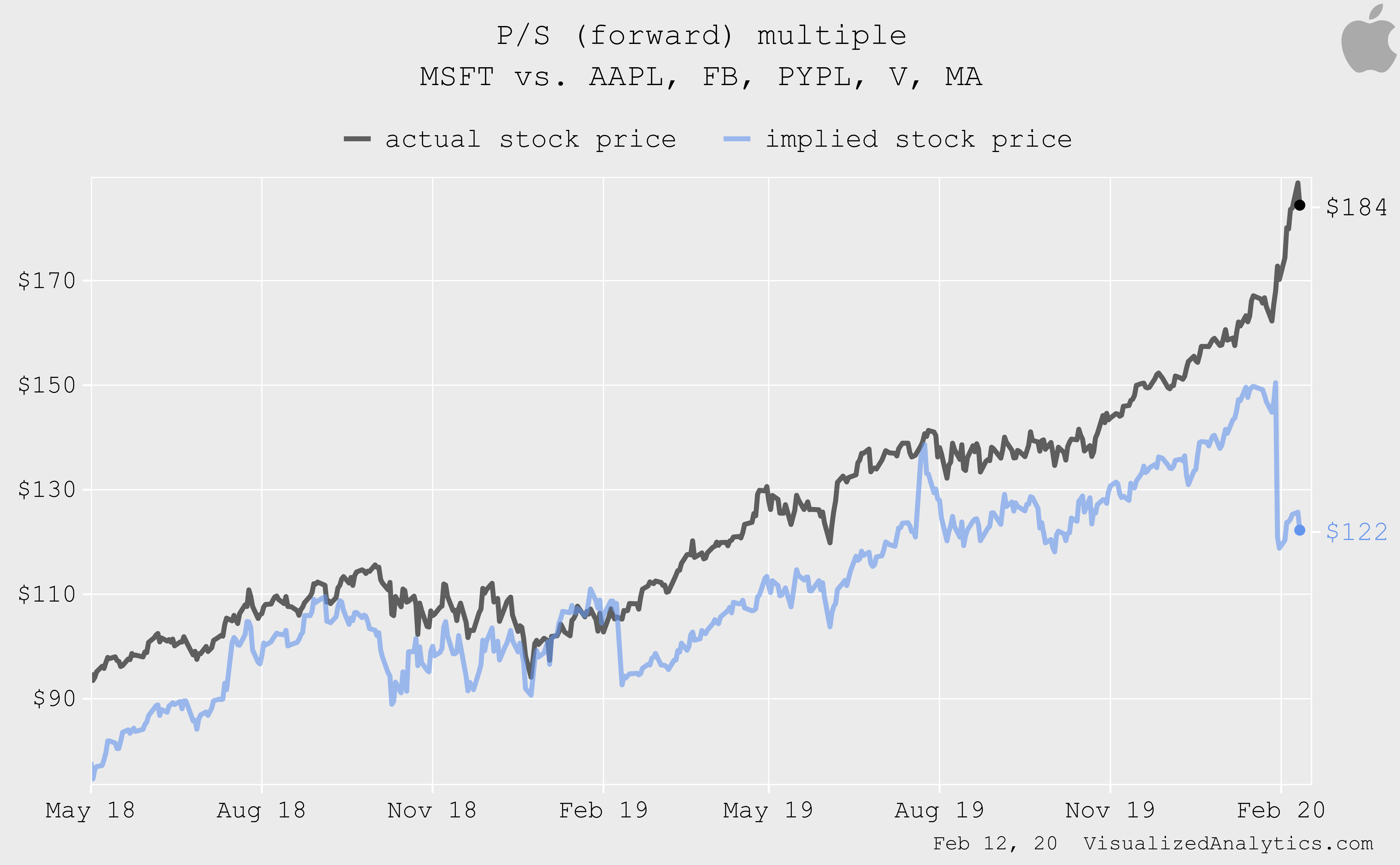

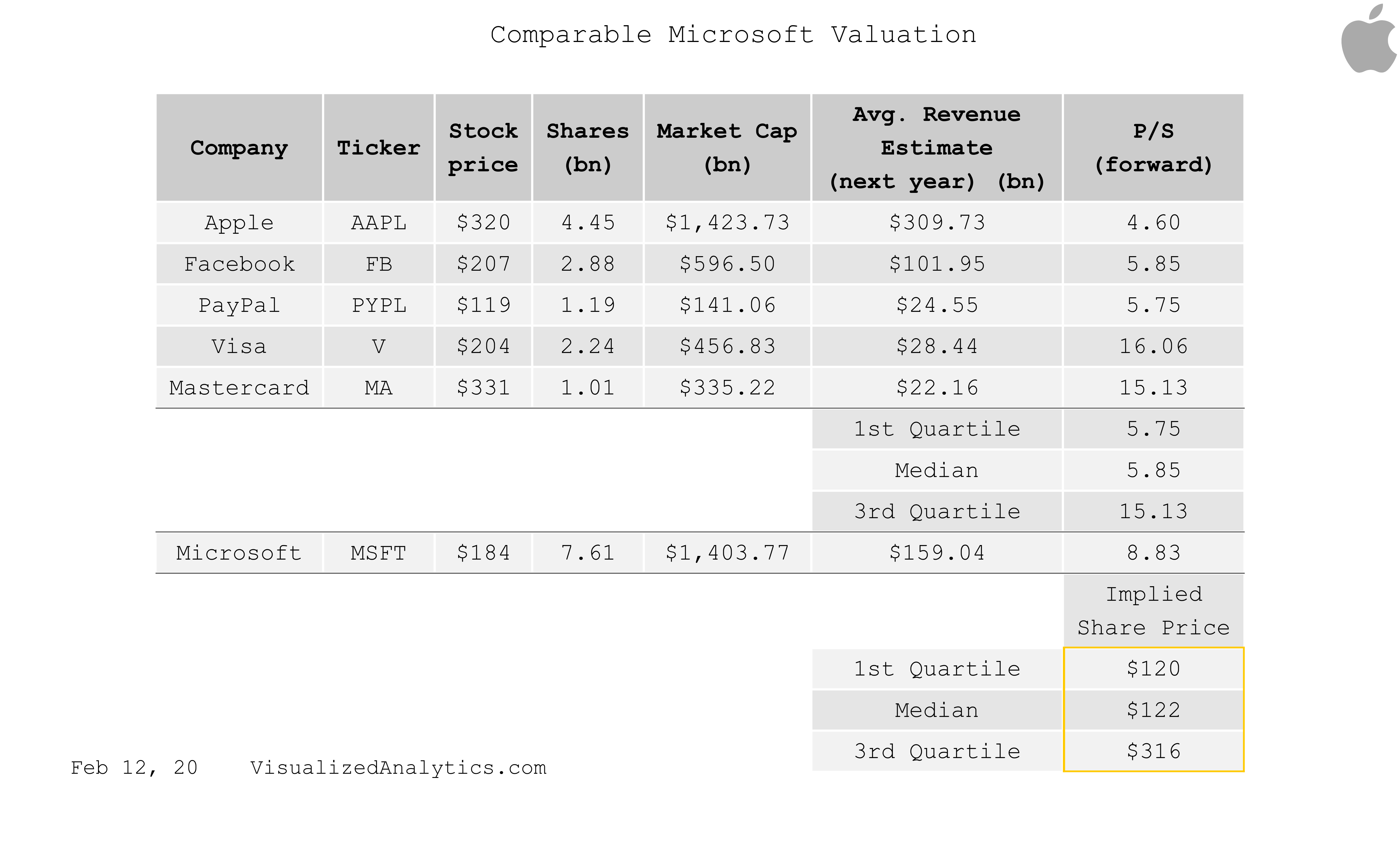

Я отношусь к анализу сбалансированной стоимости компании через сравнения ее мультипликаторов с долей скепсиса, если неизвестно, насколько правильное представление о рациональной цене такой компании такой подход давал в прошлом. Но в случае с Microsoft есть несколько моделей, которые отменно себя зарекомендовали в этом контексте. Первая модель предполагает сравнение Microsoft через форвардный мультипликатор P/S. До последнего времени ее использование давало вполне корректное представление о сбалансированной капитализации корпорации.

Однако после обновления прогнозов с учетом результатов четвертого квартала ушедшего года справедливая цена Microsoft резко упала.

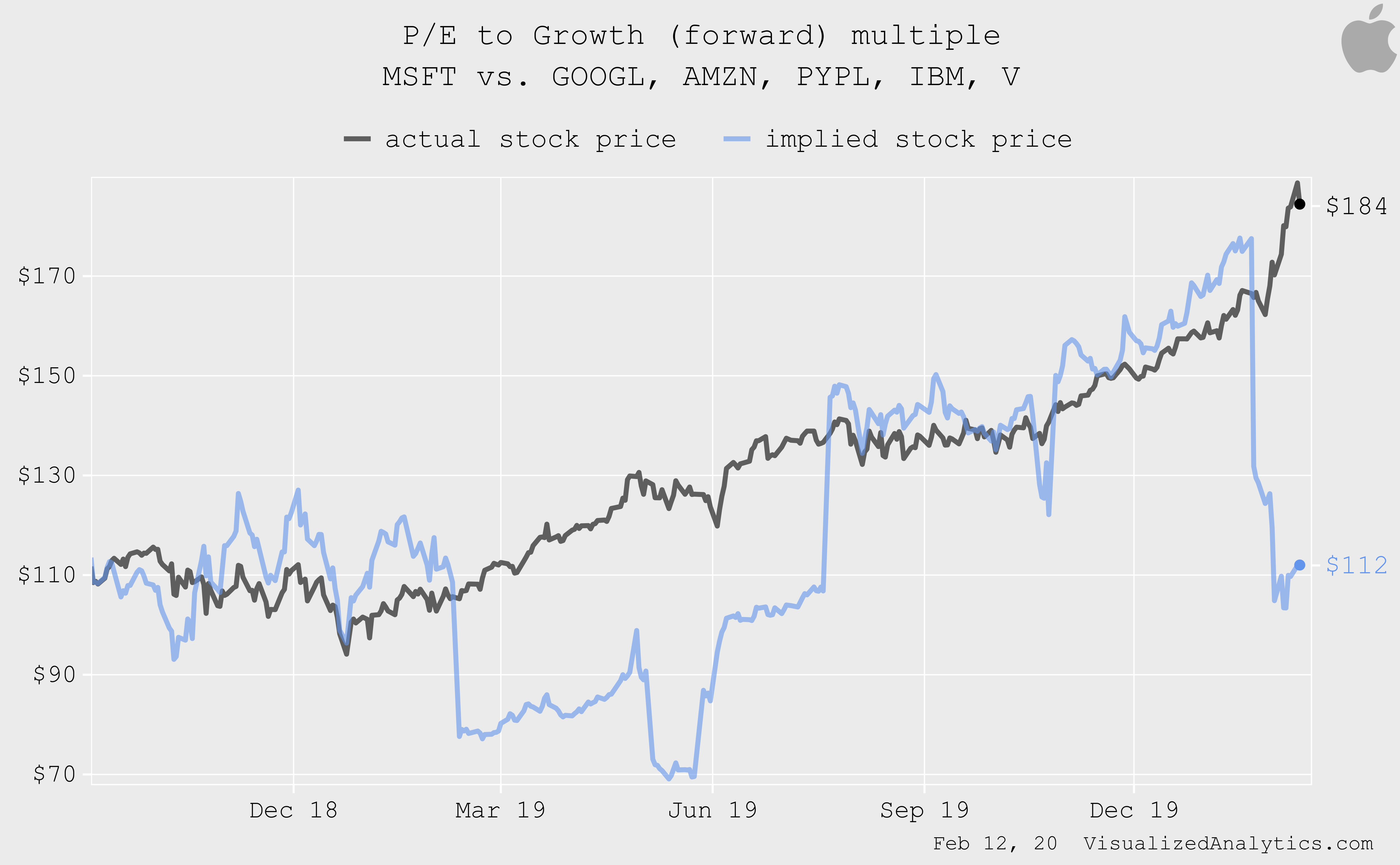

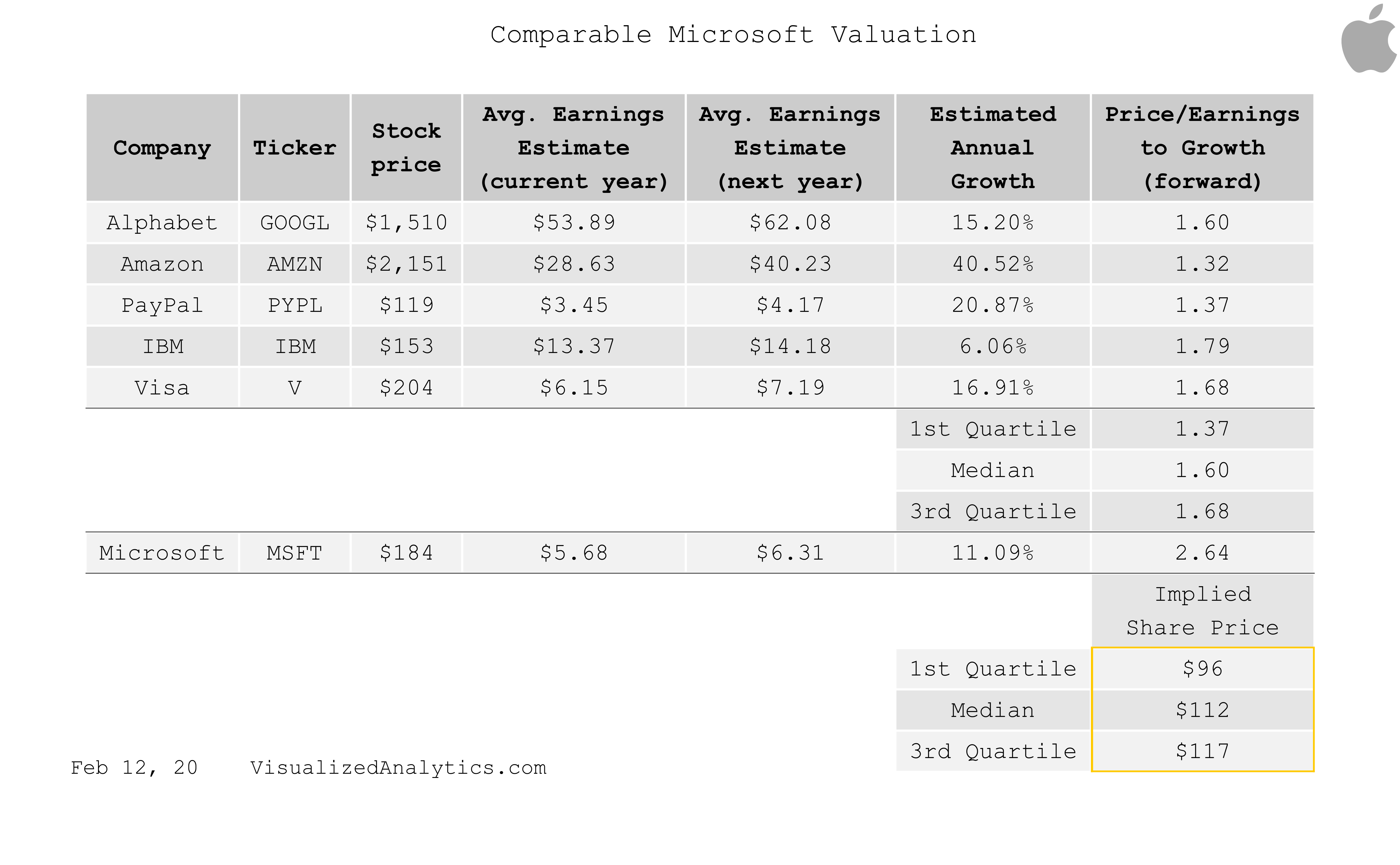

Вторая модель основана на форвардном мультипликаторе P/E, скорректированном на ожидаемые темпы роста прибыли компании. И, как и в предыдущем случае, после последнего обновления прогнозов она показала резкое снижение справедливой цены акции. Это означает, что прогнозы широкого круга аналитиков по Microsoft ухудшились в сравнении с прочими компаниями в моей выборке.

Говоря об инвестиционных перспективах компании, нужно установить справедливую стоимость ее акции и выяснить отношение участников рынка к этому активу. И если таргет по бумаге Microsoft однозначно ниже текущего уровня, то сверхэкспонециальный котировок явно идет вразрез с этой оценкой. Я считаю, что оценка Microsoft на сегодня неадекватна, причем не исключаю дальнейшего рывка котировок вверх. Возможно, на этом даже можно строить инвестиционную стратегию. Но если мы говорим о долгосрочном инвестировании, эта компания, на мой взгляд, уже не походит для покупки.

Источник: http://investcafe.ru/blogs/22614/posts/85911