ТГК-1: рекордная прибыль за полгода

10 авг 10:08

ТГК-1 представила операционные и финансовые результаты по МСФО за 2-й квартал и 1-е полугодие 2015 года, которые в целом можно оценить весьма позитивно. Благодаря тому, что компании удалось сдержать рост операционных затрат, финансовые результаты оказались выше прошлогодних на фоне более дешевой водной генерации.

Выработка электроэнергии ТГК-1 снизилась в 1-м полугодии на 2%, до 13,6 млн МВт/ч, зато ее реализация за счет экспортных поставок продемонстрировала небольшое увеличение на 0,4% и составила 15,4 млн МВт/ч. Отрицательную динамику производства электроэнергии зафиксировали тепловые электростанции, выработка на которых сократилась на 6,6%, до 7,5 млн МВт/ч, а вот гидроэлектростанции за счет высокой водности на филиалах «Кольский» и «Карельский» показали прирост на 4,2%, до 6,1 млн МВт/ч.

Что касается теплоэнергии, то за первые шесть месяцев ее отпуск сократился на 2,4%, до 13,5 млн Гкал, из-за теплой зимы и снижения объемов производства на многих предприятиях компании.

Но самую слабую динамику показали продажи мощности, которые упали более чем на треть сразу по двум причинам. Во-первых, многим станциям не удалось пройти конкурентный отбор мощности (КОМ) на текущий год, а во-вторых, было отмечено заметное сокращение продаж мощности по регулируемым договорам. Хорошие показатели роста в режиме вынужденной генерации, которые составили 1,3 ГВт, не смогли в одиночку изменить эту картину в лучшую сторону.

Тем не менее, выручка ТГК-1 выросла на 0,8%, до 36,9 млрд руб. В качестве своеобразного спасательного круга выступили тарифы на теплоэнергию, прибавившие сразу 7,9% и потянувшие за собой вверх доходы в этом сегменте на сопоставимую величину. А вот выручка от продаж электроэнергии не смогла порадовать хорошими результатами и недосчиталась 1,3% от прошлогодних значений, продажи мощности и вовсе принесли доходов на 17% ниже, чем в 1-м полугодии прошлого года.

Важным достижением ТГК-1 стала динамика операционных расходов, которые в отчетном периоде снизились на 2%, до 30,7 млрд руб., благодаря уменьшению затрат на топливо и контролю над заработными платами сотрудников. Также стоит отметить восстановление полумиллиардного резерва под обесценение дебиторской задолженности и государственные субсидии в размере 434 млн руб., что привело в итоге к росту операционной прибыли на 19%, до 7 млрд руб.

Долговая нагрузка компании за шесть месяцев сократилась на 3 млрд руб., до 26,9 млрд руб., что стало довольно ожидаемым событием на фоне постепенного окончания инвестиционной программы, а потому можно предположить, что в дальнейшем долговая нагрузка будет только падать. Чистый долг за этот же период также снизился на 2 млрд руб., а соотношение NetDebt/EBITDA теперь составляет 1,8х по сравнению с показателем 2,1х в начале года. Хочется надеяться, что чистая прибыль наоборот будет только расти. По крайней мере, главный финансовый результат за 1-е полугодие 2015 года отметился рекордным показателем за всю историю отчетности компании по международным стандартам МСФО — 4,6 млрд руб. EBITDA также выросла почти на 15% и уверенно перевалила за 10 млрд руб., вселяя надежду на долгожданную реализацию долгосрочной инвестиционной программы компании.

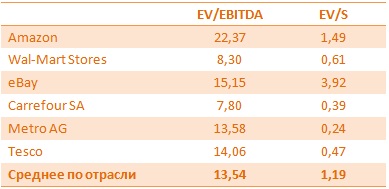

Если ТГК-1 и дальше удастся сдерживать рост операционных расходов, сохраняя при этом высокую топливную эффективность, то акции компании могут стать самой интересной идеей в секторе российской электроэнергетики. Финансовые мультипликаторы также подтверждают высокий потенциал для роста котировок в долгосрочной перспективе, который в настоящий момент сдерживается неопределенностью с грядущей реорганизацией компании и возможным выделением гидрогенерирующих активов в СП отечественного Росатома и финской Fortum. Но никаких точных планов до сих пор не было представлено общественности, а потому хоть какая-то определенность в этом вопросе может послужить мощным драйвером для бурного роста бумаг компании.

Рекомендация по акциям ТГК-1 — «покупать». Потенциал роста — выше 100%.

Источник: http://investcafe.ru/blogs/18955/posts/61179