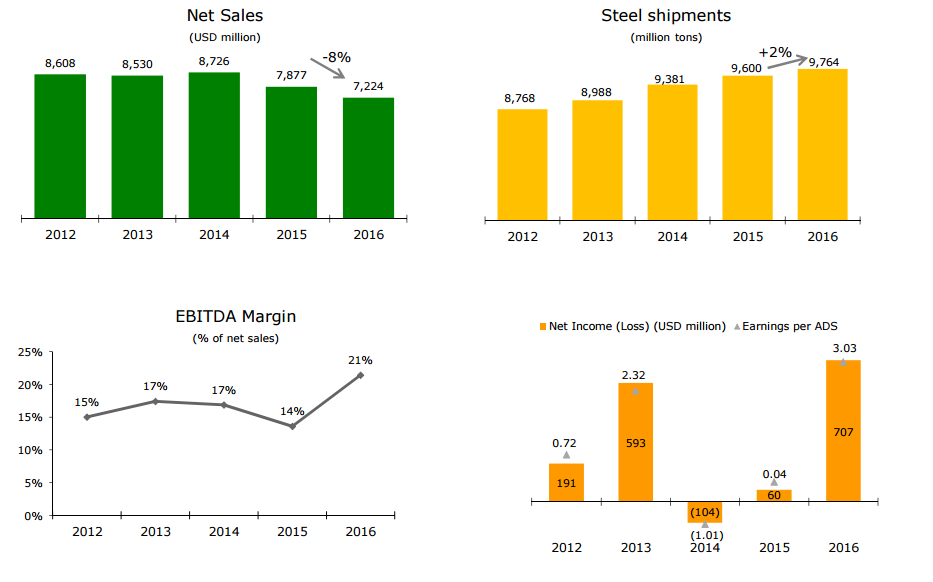

Источник: ternium.com.

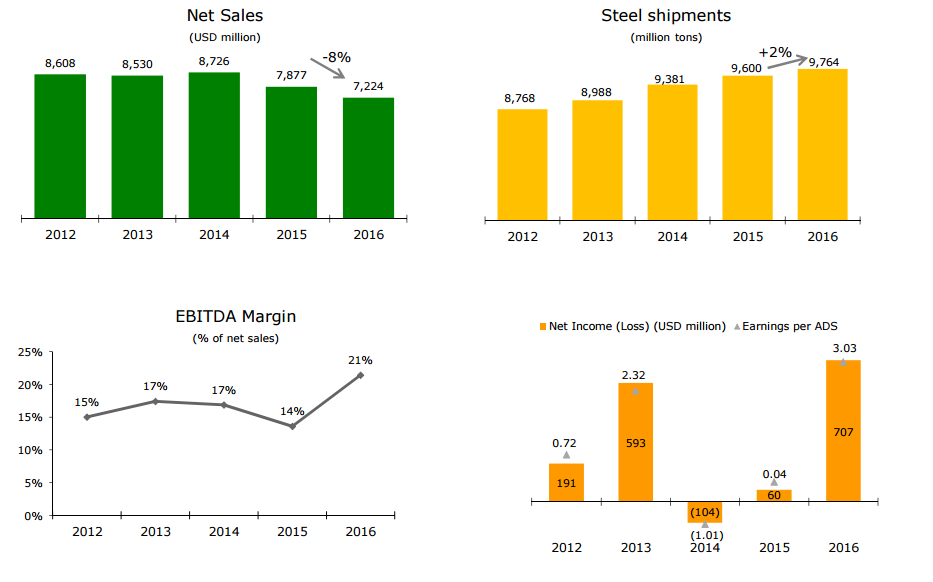

Улучшению финансовых показателей способствовала работа компании над издержками и стоимостью продаж. Продолжение этих тенденций будет способствовать дальнейшему росту прибыли компании и в этом году.

Источник: ternium.com.

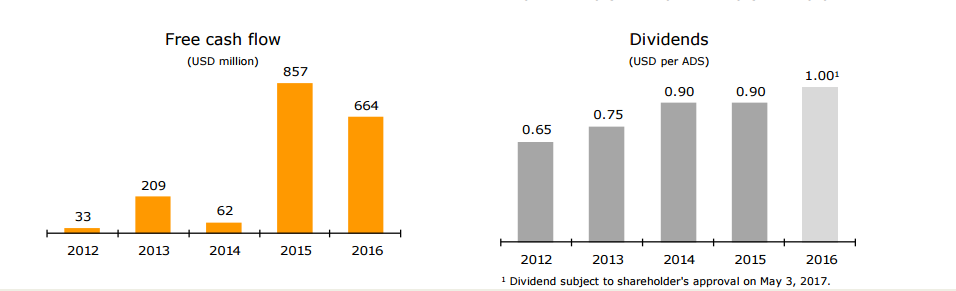

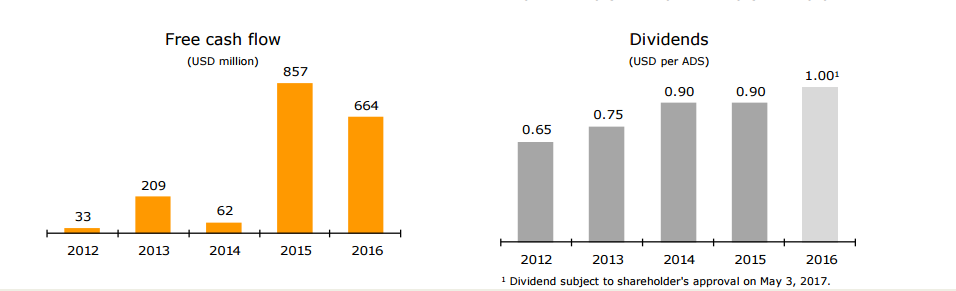

Отмечу высокий показатель свободного денежного потока, который за прошлый год составил $664 млн. Благодаря этому в компании планируют повысить дивиденды за текущий год. Если такое решение будет принято, дивидендная доходность составит 4% (ttm) и выше, что повысит привлекательность акции для консервативных долгосрочных инвесторов.

Источник: ternium.com.

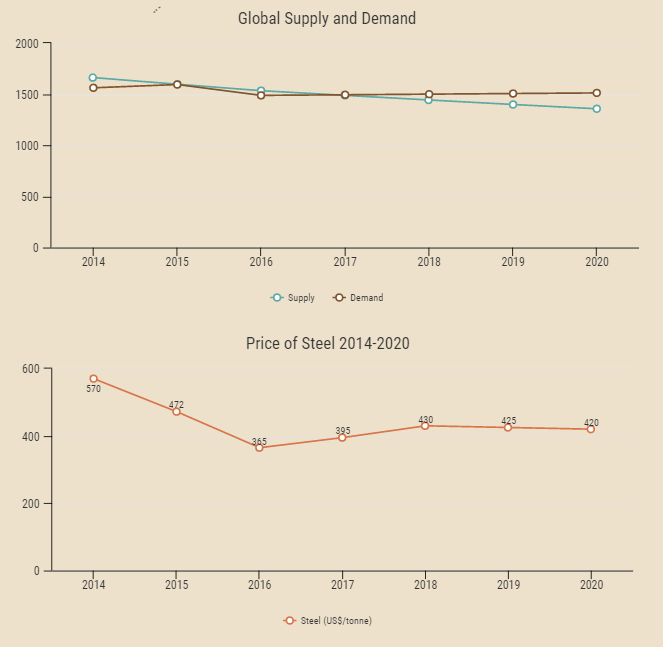

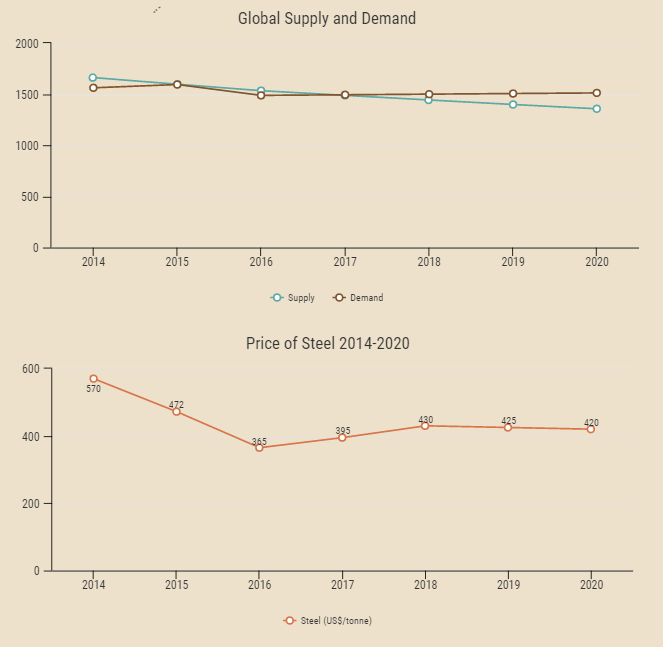

Важное влияние на будущие финансовые показатели компании окажет ситуация на рынке стали, которая, на мой взгляд, в среднесрочной и долгосрочной перспективе будет дорожать.

В последние годы Китай обеспечивает около 60% от мирового объема производства стали и серьезно влияет на общую ситуацию в секторе. Недавно власти Китая сообщили о планах сократить производство на 50 млн тонн в текущем году из соображений экологической безопасности. К 2020-му выпуск стали в КНР может быть снижен по этой причине уже на 165 млн тонн.

Что касается положения отрасли в США, то в рамках реализации президентской программы Дональда Трампа в инфраструктуру планируется вложить $1 трлн. Если данный план будет одобрен Конгрессом, это вызовет спрос на металлы, в том числе и на сталь.

Ternium также рассчитывает на восстановления сланцевой добычи в США и в Канаде на фоне стабилизации цен на нефть. Нефтегазовая отрасль является крупным потребителем стальной продукции, и нефтяники уже увеличивают инвестиции в производство после двухлетнего периода снижения расходов.

Источник: gensteel.com.

Учитывая неплохие перспективы отрасли, я положительно расцениваю усилия компании по повышению производственных мощностей. В частности, Ternium в начале марта договорилась о покупке за $1,33 млрд металлургического завода ThyssenKrupp CSA в Бразилии. Это предприятие в прошлом году продало продукции на 1,6 млрд евро и показала EBITDA на уровне 256 млн.

После поглощения ThyssenKrupp CSA в сентябре этого года Ternium сможет снизить расходы на железную руду и уголь, оптимизировать логистику, повысить эффективность производственной цепочки, что усилит ее позиции на рынке и улучшит финансовое состояние.

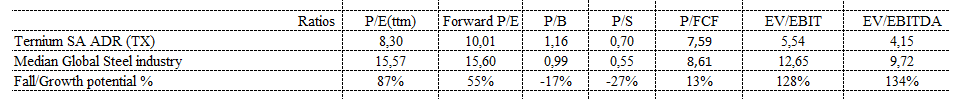

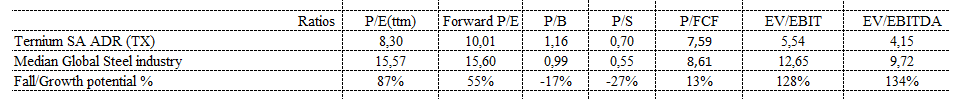

Ternium недооценена по сравнению с аналогами практически по всем показателям. По таким P/E и forward P/E потенциал роста акции равняется 87% и 55% соответственно. По мультипликатору P/FCF компания оценивается в 7,59 при среднем по сектору 8,61. По EV/EBITDA и EV/EBIT котировки имеют потенциал роста в 27,4% и 18,9%. Только по P/B и P/S Ternium выглядит немного перекупленной.

Источник: gurufocus.com.

Вместе с тем коэффициенты ROA и ROE выше среди средних по отрасли, что доказывает эффективность работы менеджмента компании.

Наиболее существенным недостатком Ternium стало падение продаж. Однако, по моему мнению, положительные изменения на рынке стали в США и в мире позволят в среднесрочной перспективе выправить эту ситуацию.

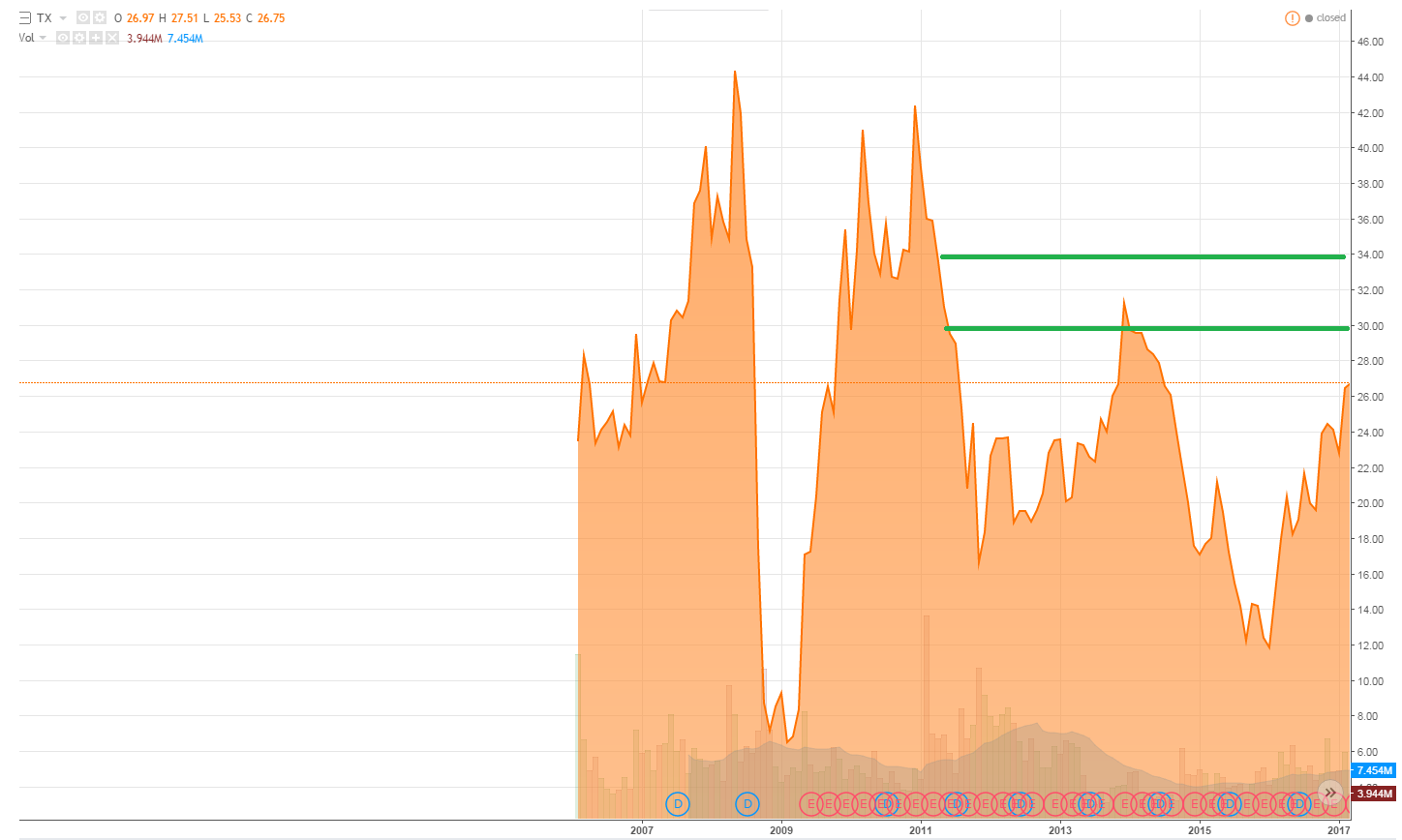

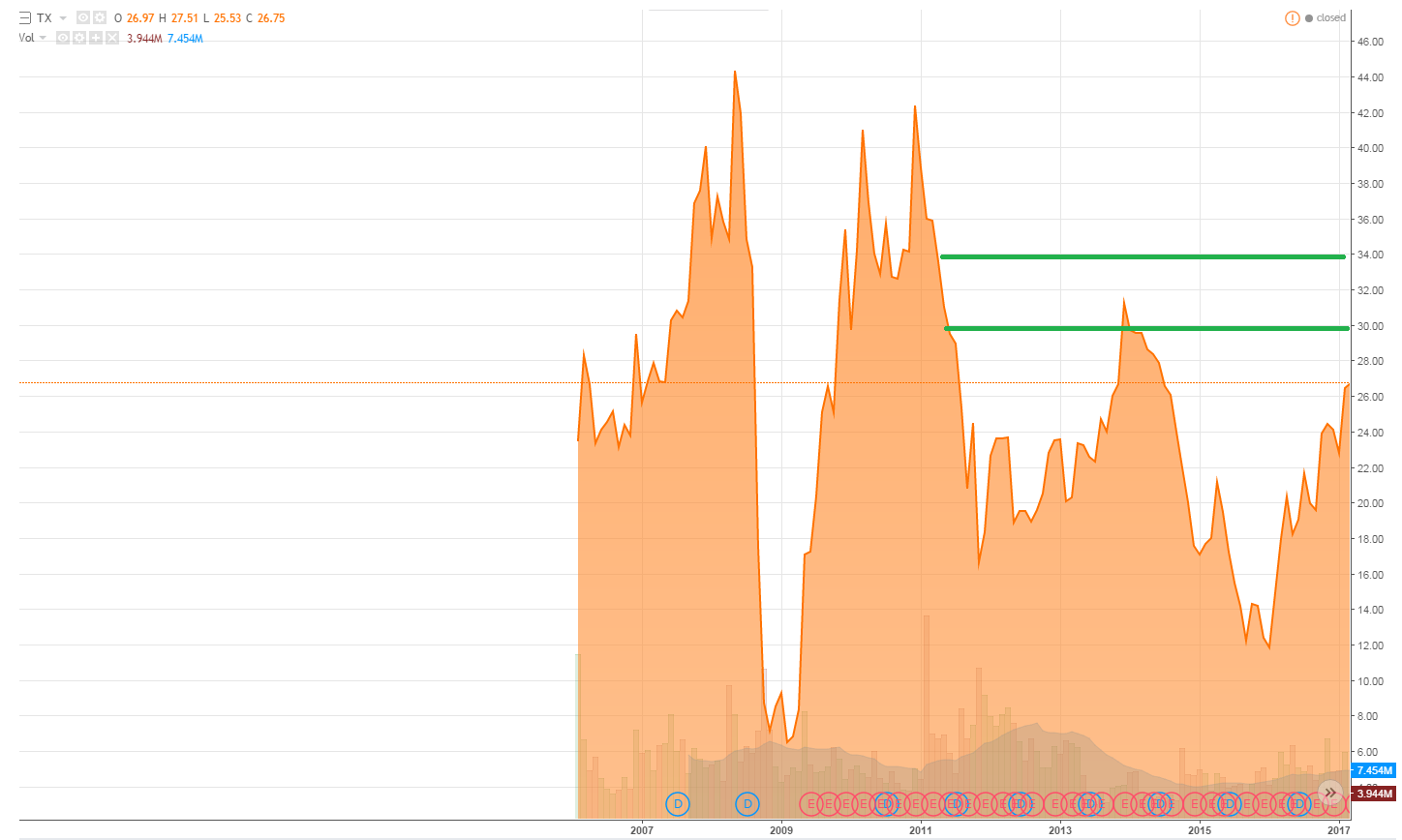

Источник: tradingview.

В 2016-м Ternium неплохо поработала, что привело к повышению стоимости ее акций более чем на 100%. Причем, как следует из приведенных выше данных, потенциал роста в этих бумагах остается достаточно высоким. Рекомендую их для среднесрочных инвестиций с первым таргетом $30.

Напомним, что выгодным вариантом вложения в зарубежные активы выглядит приобретение бумаг специализированного ETF, торгуемого на Московской бирже.

Источник: http://investcafe.ru/blogs/25052/posts/75602