Рынок долга снова встал на паузу

16 сен 15:07

Общая обстановка и события на рынках долга

Дефолт на прошедшей неделе по облигациям серии 01 допустил Регион-Инвест (купонная выплата и погашение номинала).

Регуляторы и операторы финансовых рынков

По данным Банка России, средняя максимальная ставка топа-10 российских банков по депозитам физических лиц в рублях за первую декаду сентября снизилась с 6,8% в третьей декаде августа до 6,71%.

По информации РБК, чистый госдолг России впервые с 2014 года стал меньше ее ликвидных активов. Долги правительства, регионов и муниципальных образований на 1 августа, по данным Минфина, составили 16,2 трлн руб. По данным ЦБ, ликвидные активы государства: депозиты на счетах в ЦБ и банках в рублях и валюте — на ту же дату составили 17,6 трлн руб. Активы превысили долг еще 1 июня 2019 года, показывают данные Минфина и ЦБ. Иными словами, если бы России понадобилось одномоментно погасить все свои долги, это можно было бы сделать за счет одних только депозитов государственных органов в ЦБ и коммерческих банках.

Положительное сальдо торгового баланса в январе-августе текущего года сократилось на 8,7% г/г, до $108,1 млрд. Прогноз структурного профицита ликвидности банковского сектора РФ на конец 2019 года повышен регулятором до 3,4-3,7 трлн руб. с 3,2-3,5 трлн руб.

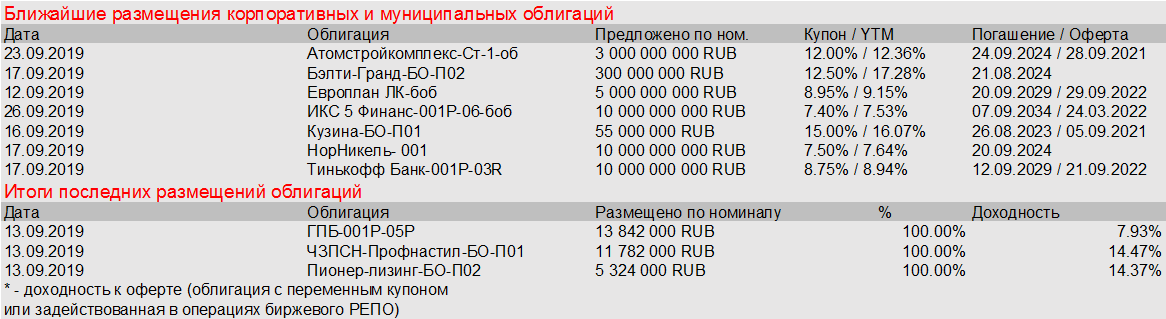

Параметры текущих и состоявшихся подписок

Минфин разместил ОФЗ серии 26229 с постоянным купоном 7,15% и погашением в 2025 году при спросе 37,81 млрд руб. в объеме 14,55 млрд руб. (72,75% заявленного) по средневзвешенной цене 101,76% от номинала со средневзвешенной доходностью 6,91%.

Минфин теоретически может до конца года вернуться к проведению безлимитных аукционов ОФЗ, хотя на сегодня, по мнению ведомства, такой необходимости нет.

Северсталь разместит пятилетние еврооблигации в объеме $800 млн с доходностью от 3,15% годовых. Итоговый спрос инвесторов на бумаги с погашением в сентябре 2024 года превысил $2,2 млрд. Заявки на евробонды компания собирала 9 сентября. Первоначально эмитент ориентировал на доходность около 3,5% годовых, однако в ходе сбора заявок снизил ее до 3,15-3,25%.

Денежный рынок и инфляция

Потребительские цены, по данным Росстата, с 3 по 9 сентября снизились на 0,1%. Недельная дефляция отмечается уже вторую неделю подряд и пятый раз за этот год. С начала года инфляция составила 2,3%. В годовом выражении на 9 сентября инфляция была равна 4,2%.

Объем денежной базы России в узком определении на 6 сентября составил 10 трлн 559,9 млрд руб., снизившись на 48,9 млрд руб. Ставки Mosprime к концу прошлой недели снизились и находились в диапазоне 7,02-7,33%. Средневзвешенная за неделю ставка RUONIA составила 6,80%, общий объем сделок по ней равнялся 283,8 млрд руб. Сальдо операций ЦБ с банковским сектором по представлению и абсорбированию рублевой ликвидности на 13 сентября составляло 124,3 млрд руб.

По данным ЦБ, реальный эффективный курс рубля к иностранным валютам за восемь месяцев текущего года повысился на 4,5%, а за август упал на 2,8%.

Состояние публичного рынка долга

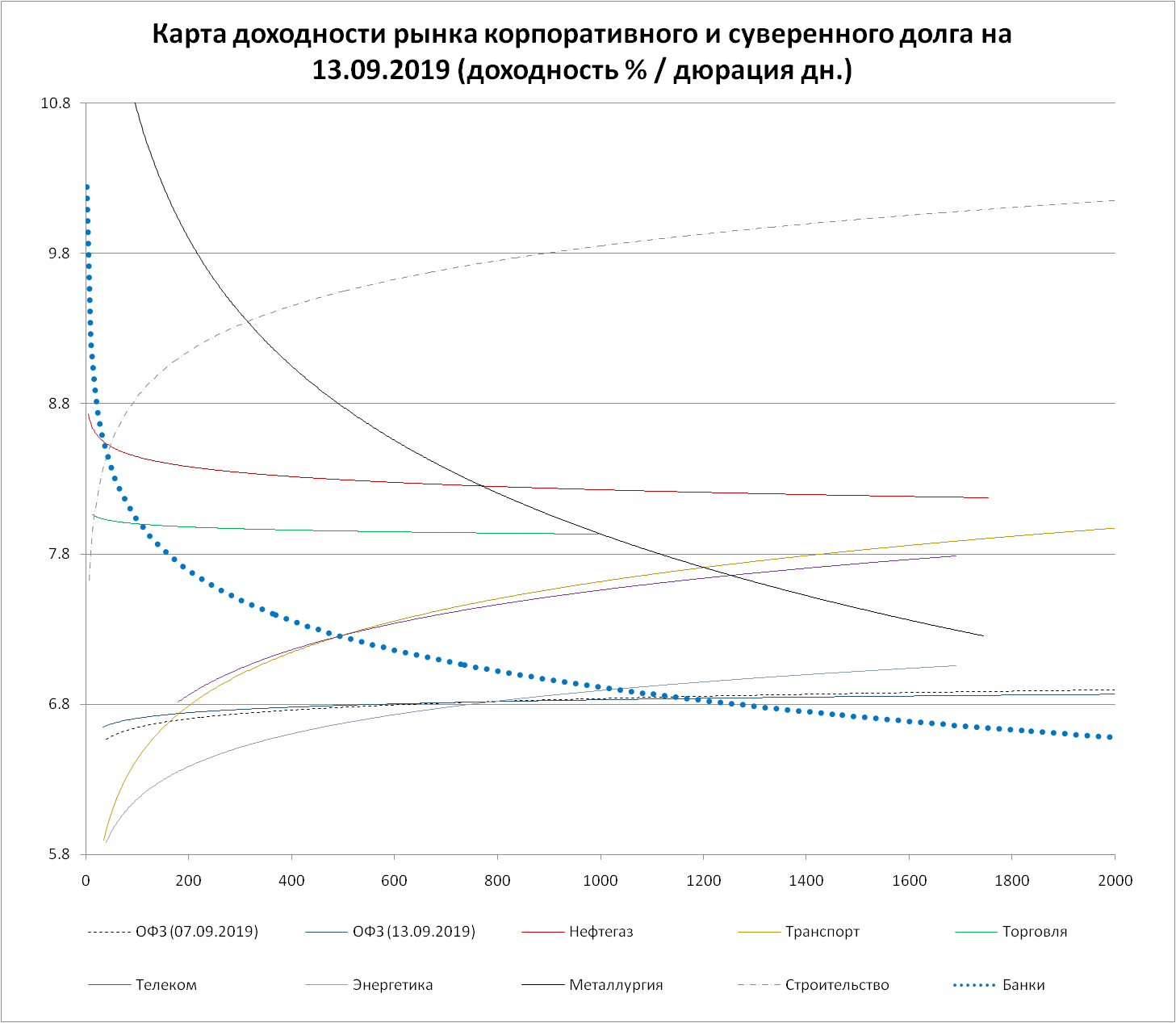

Доходности ОФЗ на прошедшей неделе почти не менялись.

В нефтегазовом, металлургическом, строительном, телекоммуникационном и торговом сегментах рынка корпоративного долга доходности облигаций также не демонстрировали выраженной динамики. В транспортном сегменте YTM облигаций снизились в среднем на 0,18 п.п., в энергетическом — на 0,55 п.п., в банковском — на 0,10 п.п.

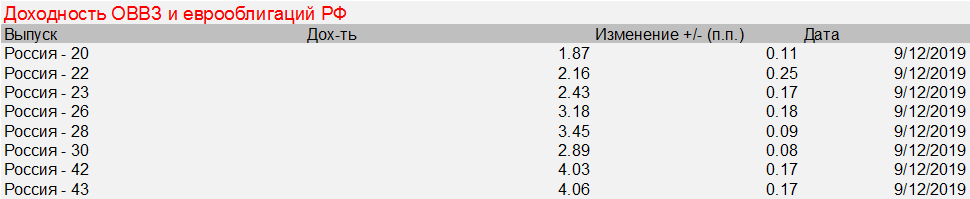

Доходности суверенных еврооблигаций снизились в среднем на 0,15 п.п.

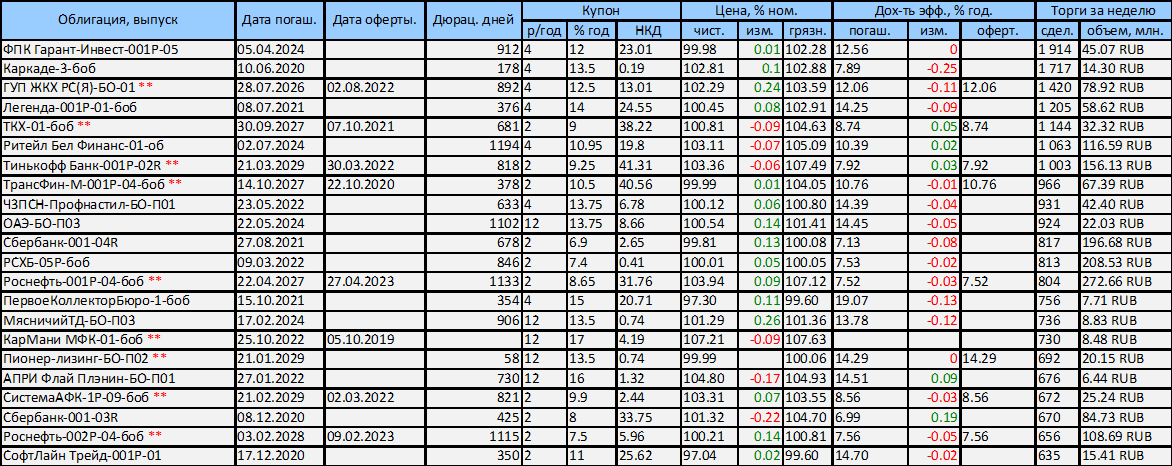

Перечень облигаций, вокруг которых совершено наибольшее число сделок

Источник: http://investcafe.ru/blogs/24545/posts/85031