Рынок долга поддерживает стабильную форму

11 мар 17:07

Общая обстановка и события на рынках долга

Сбербанк с 7 марта понизил процентные ставки по вкладам в долларах на 0,25 п.п. и в евро на 0,14-0,5 п.п.по всей линейке соответствующих депозитов

Дефолт по облигациям серии 001Р-03 допущен О1 Груп Финанс (купонная выплата)

Регуляторы и операторы финансовых рынков

Средняя максимальная ставка топа-10 российских банков по депозитам физических лиц в рублях, по данным ЦБ, поднялась с 7,54% почти до 7,68% по итогам третьей декады февраля.

Рубль, как сообщает регулятор, за последний зимний месяц укрепился на 2,4% в реальном выражении.

Доходность негосударственных пенсионных фондов от инвестирования пенсионных накоплений населения может по итогам четвертого квартала 2018 года может упасть до 5,22. Напомню, что в июле-сентябре НПФ заработали будущим пенсионерам в среднем 5,42%. Перспективы текущего квартала выглядят еще пессимистичнее: на фоне кризисных ожиданий НПФ предпочитали инвестировать в самые защищенные, следовательно, малодоходные инструменты. Участники исследования ожидают снижения доходности до 5,12%, что будет меньше возможного уровня инфляции. Ранее председатель Центробанка Эльвира Набиуллина прогнозировала, что в конце марта рост цен в годовом выражении достигнет 5,5-6%.

По данным Росстата, общий объем сбережений российских граждан достиг 33,6 трлн руб., а непосредственно за прошлый год они собрали 3 трлн руб. Это на 9,4% больше, чем в 2017-м. Причем традиционно большую часть денег граждане предпочли хранить на банковских вкладах: 22,3 трлн руб. В наличных россияне держат только 6,2 трлн руб., а в ценных бумагах — 5 трлн. Однако темпы прироста объема сбережений в 2018 году по сравнению с предыдущим годом замедлились (в 2017-м накопления россиян выросли на 12,4%). Это было вызвано снижением ставок по вкладам. Кроме того, население переходило от сберегательной модели поведения к потребительской и реализовывало отложенный в кризисные 2014–2016 годы спрос на крупные покупки.

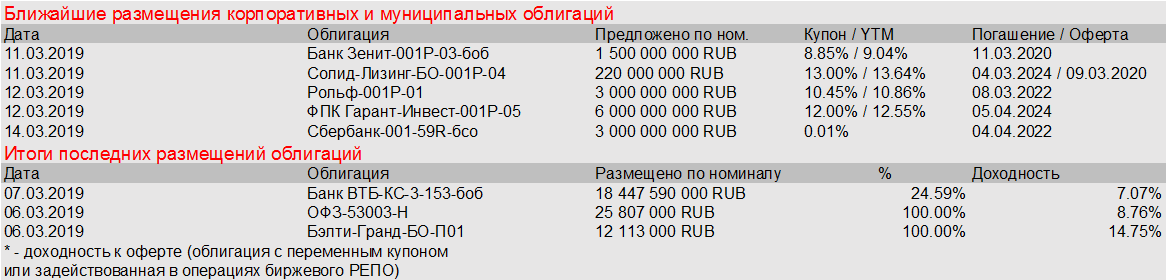

Параметры текущих и состоявшихся подписок

Минфин разместил ОФЗ серии 26225 с постоянным купоном 7,25% и погашением в 2034 году при спросе 23,52 млрд руб. в объеме 14,40 млрд руб. (8,35% заявленного) по средневзвешенной цене 90,33% от номинала со средневзвешенной доходностью 8,56%. Также покупателям предложены ОФЗ серии 26226 с постоянным купоном 7,95% и погашением в 2026 году при спросе 46,84 млрд руб. в объеме 29,00 млрд руб. (9,06% заявленного) по средневзвешенной цене 98,54% от номинала со средневзвешенной доходностью 8,38%. Аукционы по размещению ОФЗ проводились в новом формате, без ограничения объема предлагаемых облигаций.

Инвесторы из России выкупили 49% выпуска новых пятилетних еврооблигаций Еврохима на сумму $700 млн с доходностью 5,5% годовых. 33% пришлось на инвесторов из США, 11% на континентальную Европу, 6% выкупили британские инвесторы. За счет привлеченных средств компания планирует профинансировать выкуп собственных евробондов с погашением в 2020-м и 2021 годах.

Денежный рынок и инфляция

Недельная инфляция в России с 26 февраля по 4 марта вновь составила 0,1%, оставаясь на данном уровне шестую неделю подряд. Таким образом, рост потребительских цен в прошлом месяце замедлился до 0,4% с 1% в январе и 0,8% в декабре. За первые два месяца текущего года цены поднялись на 1,5%.

Объем денежной базы в узком определении на 1 марта составил 10 трлн 170,4 млрд руб., сократившись на 0,69%, или на 70,5 млрд руб. Ставки Mosprime к концу первой недели марта находились в диапазоне 7,92-8,69%. Средневзвешенная за неделю ставка RUONIA была на уровне 7,58%, общий объем сделок по ней равнялся 657,0 млрд руб. Сальдо операций ЦБ с банковским сектором по представлению и абсорбированию рублевой ликвидности на 8 марта составляло 100,6 млрд руб.

Состояние публичного рынка долга

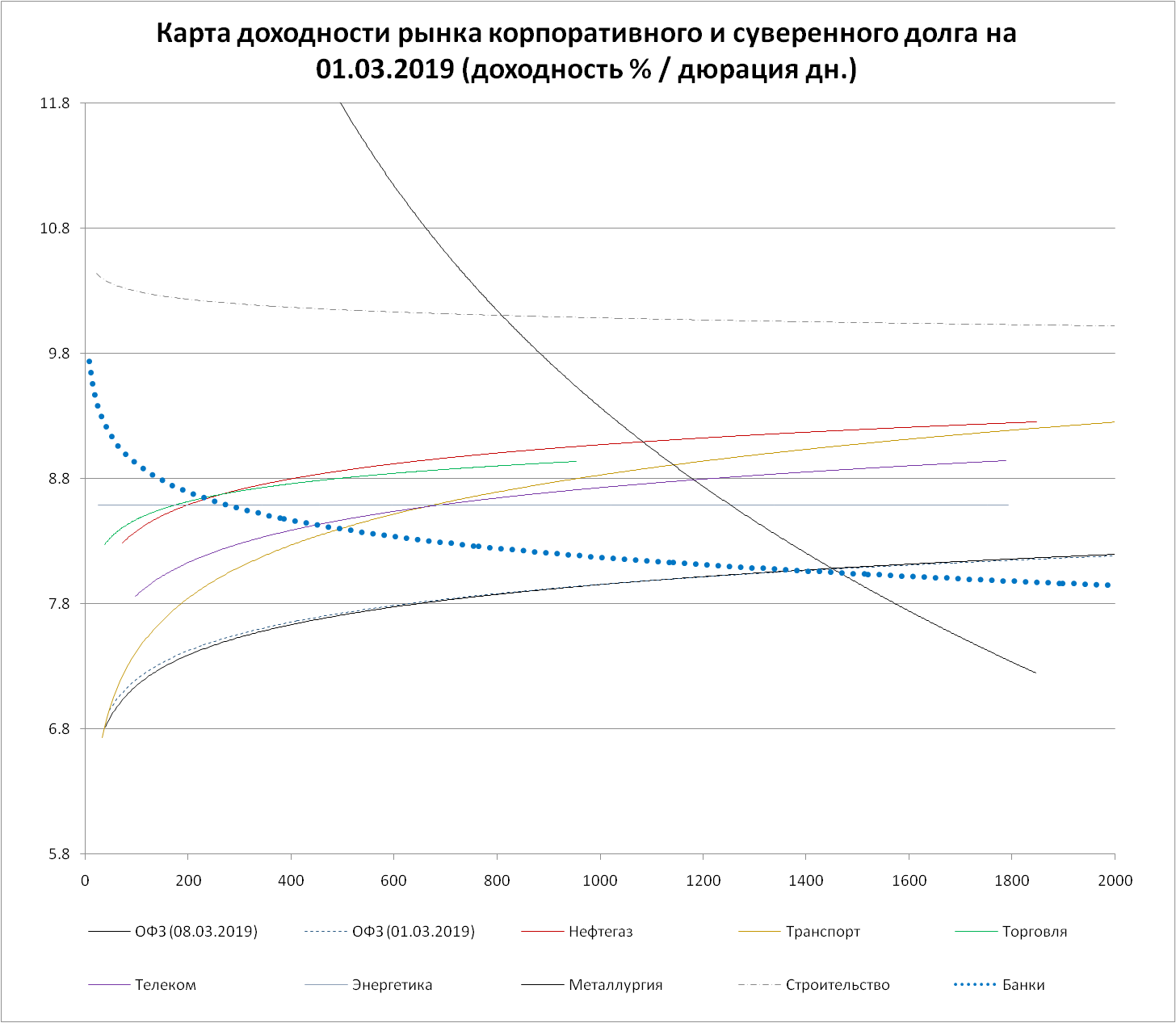

В первую неделю марта доходности ОФЗ практически не менялись.

Также без изменений оставались доходности бондов нефтегазового сектора. В транспортном сегменте YTM облигаций выросли в среднем на 0,23 п.п., в торговом — на 0,69 п.п., в телекоммуникационном — на 0,11 п.п., в энергетическом — на 0,13 п.п., в металлургическом на — 0,21 п.п., в банковском — на 0,10 п.п. В строительном сегменте доходности снизились на 0,24 п.п.

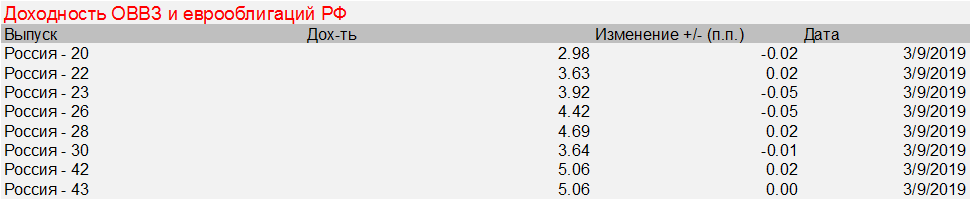

Доходности суверенных еврооблигаций опустились в среднем на 0,01 п.п.

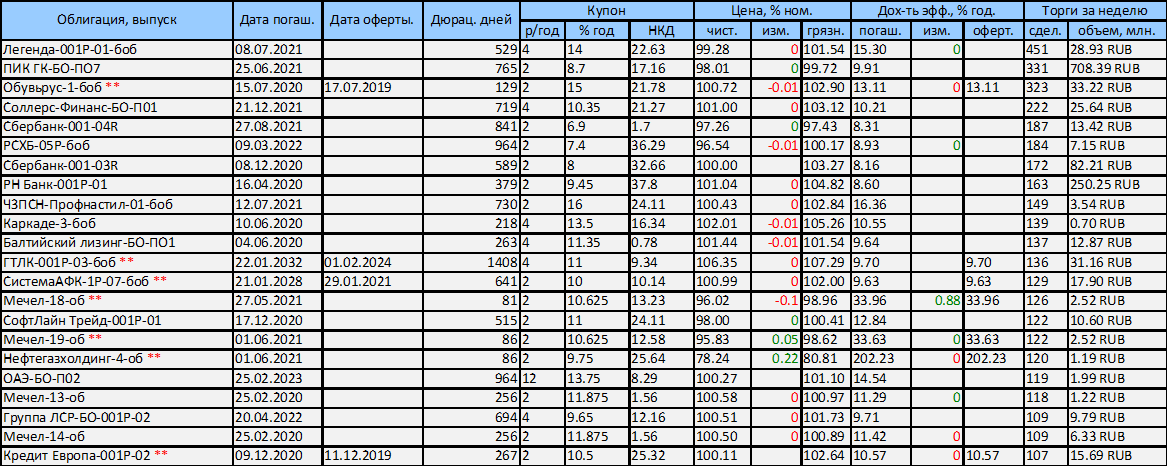

Перечень облигаций, вокруг которых совершено наибольшее число сделок

Источник: http://investcafe.ru/blogs/24545/posts/83027