Притяжение Магнита не ослабевает

25 июн 14:13

Магнит является крупнейшим отечественным продовольственным ритейлером, его доля на продовольственном рынке России составляет больше 6%, география распространения сети охватывает почти 2,2 тыс. населенных пунктов в стране.

Ритейлер последовательно наращивает свою сеть, не снижая темпы даже на фоне кризиса. Ежегодно Магнит закрывает в среднем 37 магазинов в связи с переносом, 26 магазинов в связи с неоправдавшимися ожиданиями по выручке и 25 магазинов в связи с изменениями условий аренды, что является каплей в море на фоне ежегодного среднего прироста в 1015 магазинов. При этом видно, что средний чек в магазинах растет по сравнению с индексом потребительских цен на продовольственные товары с крайне небольшим опережением (в магазинах премиум-сегмента отрыв всегда существенно больше). Это объясняется тем, что, как известно, сеть составляют магазины широкого сегмента для потребителей низкого и среднего уровня достатка (наглядно представлено на графике). Это делает Магнит весьма устойчивым к экономическим колебаниями.

Заметно, что по мере укрупнения сети компания постоянно работает над оптимизацией механизмов обслуживания покупателей, снижая потребность в торговом персонале. По всей видимости, ей удалось сбалансировать показатель обеспеченности площадей работниками в диапазоне 4,9-5,3 человек на 100 кв.м (для сравнения: в развитых странах он же в среднем колеблется в диапазоне 3,6-4,2 человек). По данным на май 2015 года в Магните было трудоустроено в среднем 186 тыс. сотрудников магазинов, 42,7 тыс. сотрудников РЦ, 19,7 тыс. сотрудников филиалов и 8,2 тыс. сотрудников штаб-квартиры.

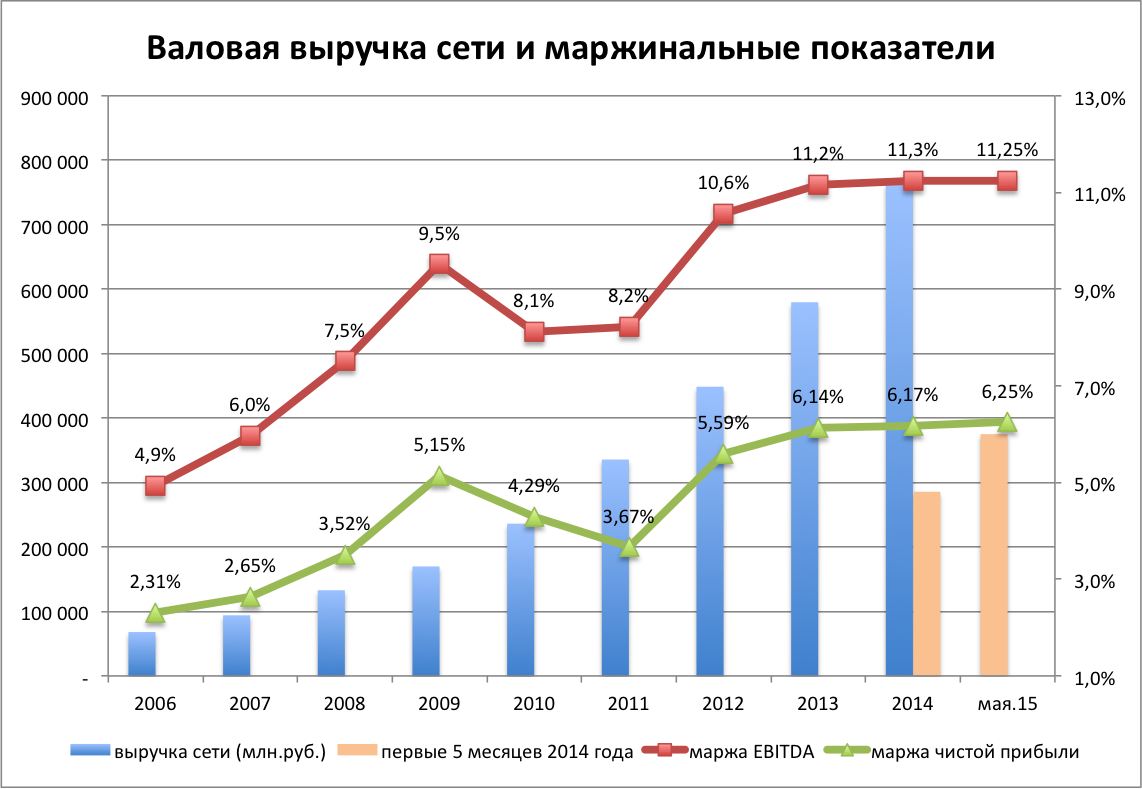

Тем не менее, общий спад в отрасли, а также девальвация рубля не могли не сказаться и на Магните. Так, по итогам 1-го квартала 2015 года компания отчиталась о валовой выручке в 218,2 млрд руб., по итогам 5 месяцев — о 375,2 млрд руб., что дает номинальный рост к базе прошлого года в среднем в 25%. При этом заметно, что компании вряд ли удастся набрать такие темпы, чтобы существенно превзойти результаты прошлого года, которые даже с поправкой на сезонный рост в реальном выражении останутся на прежнем уровне. Так, в долларовом эквиваленте за 5 месяцев 2015 года продажи сети составили $6,5 млрд против $8,1 млрд, то есть эффект отраслевого спада налицо, и Магнит вряд ли сможет расти с опережением инфляции.

**Здесь и далее, за исключением отдельного блока данных по ЗАО Тандер, показатели отчетности по МСФО.

Тем не менее, сами маржинальные показатели в среднем остаются на достигнутых еще в 2012 году уровнях, и это вполне объяснимо, ведь большая часть операционных издержек сети номинирована в национальной валюте.

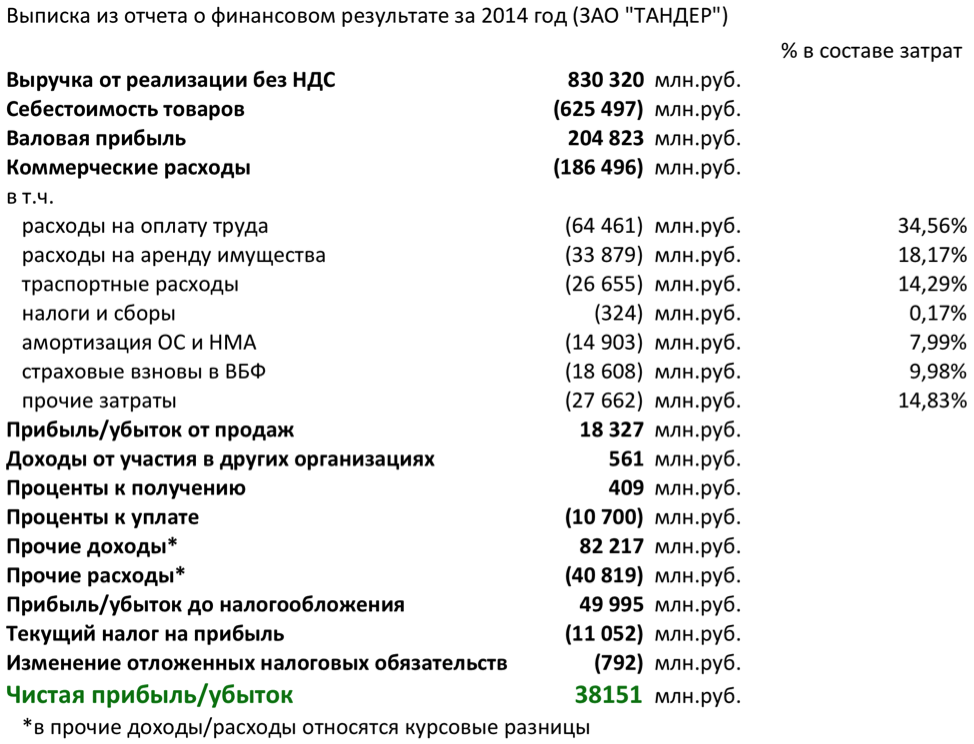

Надо понимать, что по данным РСБУ основной доход компании Магнит генерируется за счет участия в ЗАО Тандер (в 2014 году — 34,4 млрд руб.), что отчетно дает следующую картину чистой прибыли:

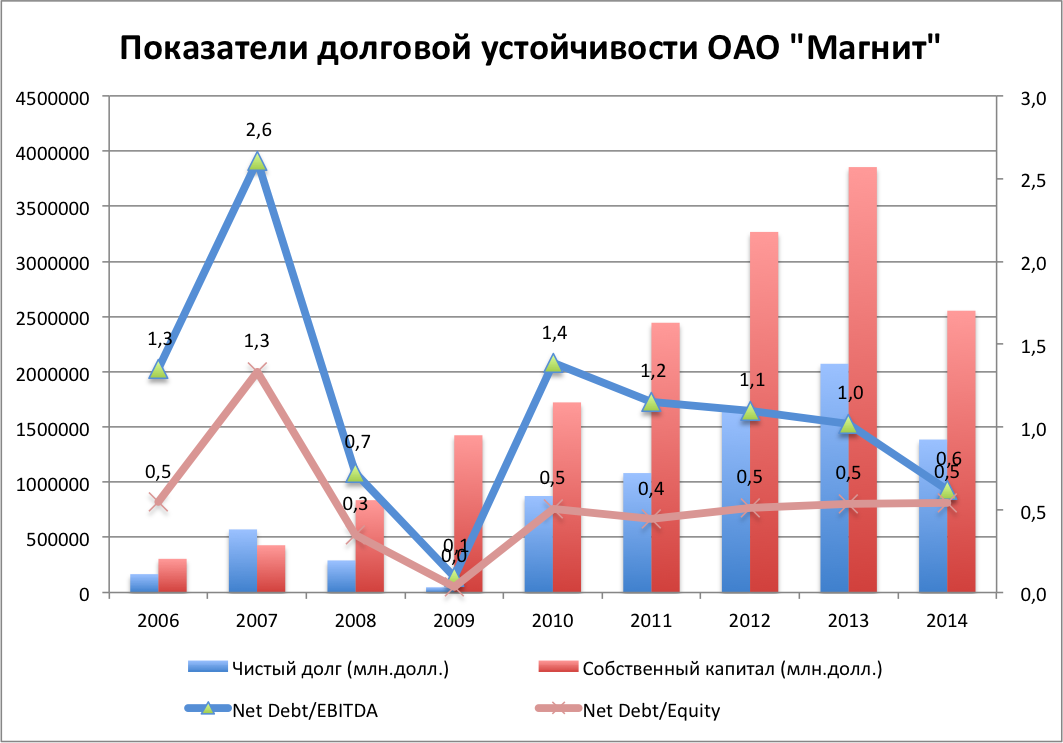

Показательна также динамика отношения чистого долга к собственному капиталу и EBITDA Магнита. Из этих показателей видно, что компания выглядит абсолютно устойчивой с точки зрения долговой нагрузки, что вообще-то нехарактерно для общемирового ритейла.

Если не принимать во внимание инициативы законодателей, направленные на ограничение экономической свободы крупных ритейлеров в пользу потребителей и отечественных производителей, компания по-прежнему демонстрирует отличные операционные и финансовые показатели. Масштабирование Магнита не встречает сопротивления, несмотря на неблагоприятную конъюнктуру, а замедление операционных показателей компенсируется хорошей оптимизацией бизнес-процессов.

Можно предположить, что компания сохранит достигнутую маржу EBITDA и чистой прибыли и в 2015 году на уровне 11,0-11,2% и 6,0-6,2% соответственно. Вероятно, можно несколько понизить ожидаемое EPS, однако, учитывая, что это практически единственный локомотив роста рыночной капитализации ритейла в России, рекомендация по GDR и внутренним акциям Магнита — «держать» и «покупать», стратегическая цель —$60,0-60,2 и 12250-12500 руб. соответственно.

Внутриотраслевое сравнение по рыночным мультипликаторам компаний-аналогов, котирующихся на LSE, показывает, что риск снижения капитализации если и присутствует, то выглядит незначительным.

Источник: http://investcafe.ru/blogs/24545/posts/59711