На рынке долга солируют корпорации

29 окт 16:17

Общая обстановка и события на рынках долга

Сбербанк с 22 октября поднял ставки по ипотечным программам на 0,4 п.п., а ВТБ увеличил ставки по долларовым депозитам сроком от полугода до двух лет на 0,25-0,7 п.п. В свою очередь, Альфа-банк решил покинуть рынок POS-кредитования. До конца года банк продолжит сотрудничать с партнерскими торговыми сетях, но постепенно уйдет из этого сегмента. В течение последних лет Альфа планомерно снижал долю кредитов в торговых точках в составе своего кредитного портфеля (с 15% в 2017 году до текущих 10%), замещая ее более высокодоходными и перспективными продуктами. В 2018 году банк сфокусировался на развитии стратегических направлений: кредитных и дебетовых карт, кредитов наличными и ипотеки.

S&P повысило кредитный рейтинг и рейтинг финансовой устойчивости Ингосстраха со спекулятивного BB+ до инвестиционного BBB-, прогноз стабильный.

Fitch улучшило прогноз по долгосрочному рейтингу дефолта эмитента Тинькофф банка со стабильного до позитивного. При этом агентство подтвердило долгосрочный РДЭ на уровне BB-, а краткосрочный на уровне B. Долгосрочный рейтинг дефолта эмитента банка Хоум кредит в национальной и иностранной валютах подтвержден на уровне BB- , а ОТП банка — на уровне BB. Прогнозы по рейтингам обоих банков стабильные.

Дефолты на прошедшей неделе допущены по облигациям серии БО-01 МФО Домашние деньги (купонная выплата и погашение номинала) и серии БО-07 ООО КИТ Финанс Капитал (купонная выплата).

Регуляторы и операторы финансовых рынков

Банк России предлагает ограничить ставку по потребительским кредитам 1% в день. Соответствующие поправки подготовлены для закона «О потребительском кредите (займе)» и «О микрофинансовой деятельности и микрофинансовых организациях». Одновременно Роспотребнадзор призвал срочно принять меры, чтобы снизить ставки по потребительским займам повысить прозрачность их рекламы.

Средняя максимальная ставка топа-10 российских банков по депозитам физических лиц в рублях за вторую декаду октября составила 7,01% против примерно 6,8% за первую декаду.

Банк России опубликовал проект основных направлений денежно-кредитной политики на 2019-2020 гг. В нем регулятор указывает, что ожидаемый возврат инфляции к целевому уровню в 4% и снижение инфляционных ожиданий создадут условия для смягчения ДКП в конце 2019 — начале 2020 года. Также ЦБ повысил прогноз роста объема кредитования для физлиц по итогам текущего года с 19-22% до 21-24%, оставив неизменным долгосрочные прогнозы. В 2019 году объемы кредитования населения должны увеличиться на 12-17%, в 2020-м и 2021 годах — на 10-15%. Низкая инфляция создает условия для снижения валютизации активов и обязательств, что уменьшает влияние изменения внешних условий на экономику. Банк России исходит из прогноза средней цены за баррель Urals в 2018 году на уровне $72, в 2019-м — $63, в 2020-2021 годах — $55 при условии сохранения санкций против России до 2021 года.

ЦБ повысил и прогноз по росту объема кредитования экономики РФ. На текущий год ожидается увеличение показателя до 10-12% против 8-10% ранее, в 2019-м — до 7-10% против 6-9%. В то же время регулятор принял решение сохранить предыдущий прогноз динамики объемов кредитования экономики в 2020-2021 годы в диапазоне 6-10%.

Доля облигаций федерального займа (ОФЗ) РФ, находящихся в собственности иностранцев, за сентябрь сократилась на 0,8 п.п., до 25,8%.

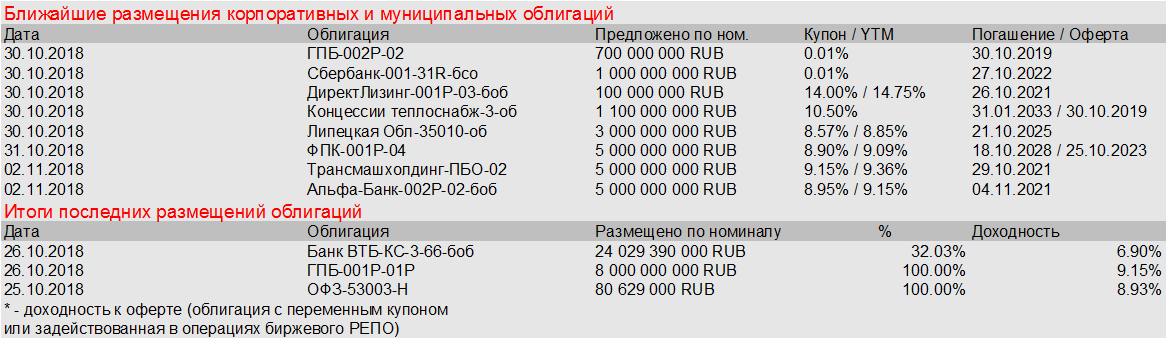

Параметры текущих и состоявшихся подписок

Минфин разместил ОФЗ серии 26223 с постоянным купоном 6,5% годовых с погашением в 2024 году при спросе 25,56 млрд руб. в объеме 9,99 млрд руб. (100,0% заявленного) по средневзвешенной цене 92,35% от номинала со средневзвешенной доходностью 8,47%. Минфин разместил ОФЗ серии 26225 с постоянным купоном 7,25% годовых с погашением в 2034 году при спросе 9,52 млрд руб. в объеме 4,18 млрд руб. (41,86% заявленного) по средневзвешенной цене 89,33% от номинала со средневзвешенной доходностью 8,68%.

Денежный рынок и инфляция

Инфляция в России с 16 по 22 октября составила 0,1%. Предыдущие четыре недели цены росли также по 0,1%, до этого три недели инфляция была нулевой. С начала октября цены к 22 октября выросли на 0,3%, с начала года — на 2,9%.

Объем денежной базы в узком определении в России на 19 октября составил 10 трлн 411,3 млрд руб (-0,08%, или -8,3 млрд руб). Ставки Mosprime к концу недели находились в диапазоне 7,55-8,41%. Средневзвешенная за неделю ставка RUONIA составляла 7,20%, общий объем сделок по ней равнялся 827,0 млрд руб. Задолженность банков по операциям репо перед ЦБ составила 1,90 млрд руб. Сделки прошли на основе аукционов с фиксированной ставкой. На аукционах валютного репо активности не было. Сальдо операций ЦБ с банковским сектором по представлению и абсорбированию рублевой ликвидности на 19 октября было отрицательным и составило -305,5 млрд руб.

В обновленном проекте основных направлений денежно-кредитной политики ЦБ на 2019-2021 годы повышен прогноз чистого оттока капитала по итогам текущего года с $55 млрд до $66 млрд, и понижен с $27 млрд до $25 млрд на будущий.

Объем рублевых депозитов населения на 1 октября увеличился на 9,9%, при этом валютные депозиты сократились на 7,3%. Банк России обладает всеми ресурсами, чтобы в случае введения новых западных санкций и возникновения в связи с этим проблем у банков решить проблемы с валютной ликвидностью. В этой связи проблем с долларовыми вкладами у россиян не возникнет. Об этом заявил первый вице-премьер РФ, министр финансов Антон Силуанов.

Международные резервы РФ за неделю выросли на 0,2% и по состоянию на 19 октября составили $461,4 млрд против $460,4 млрд на 12 октября.

Состояние публичного рынка долга

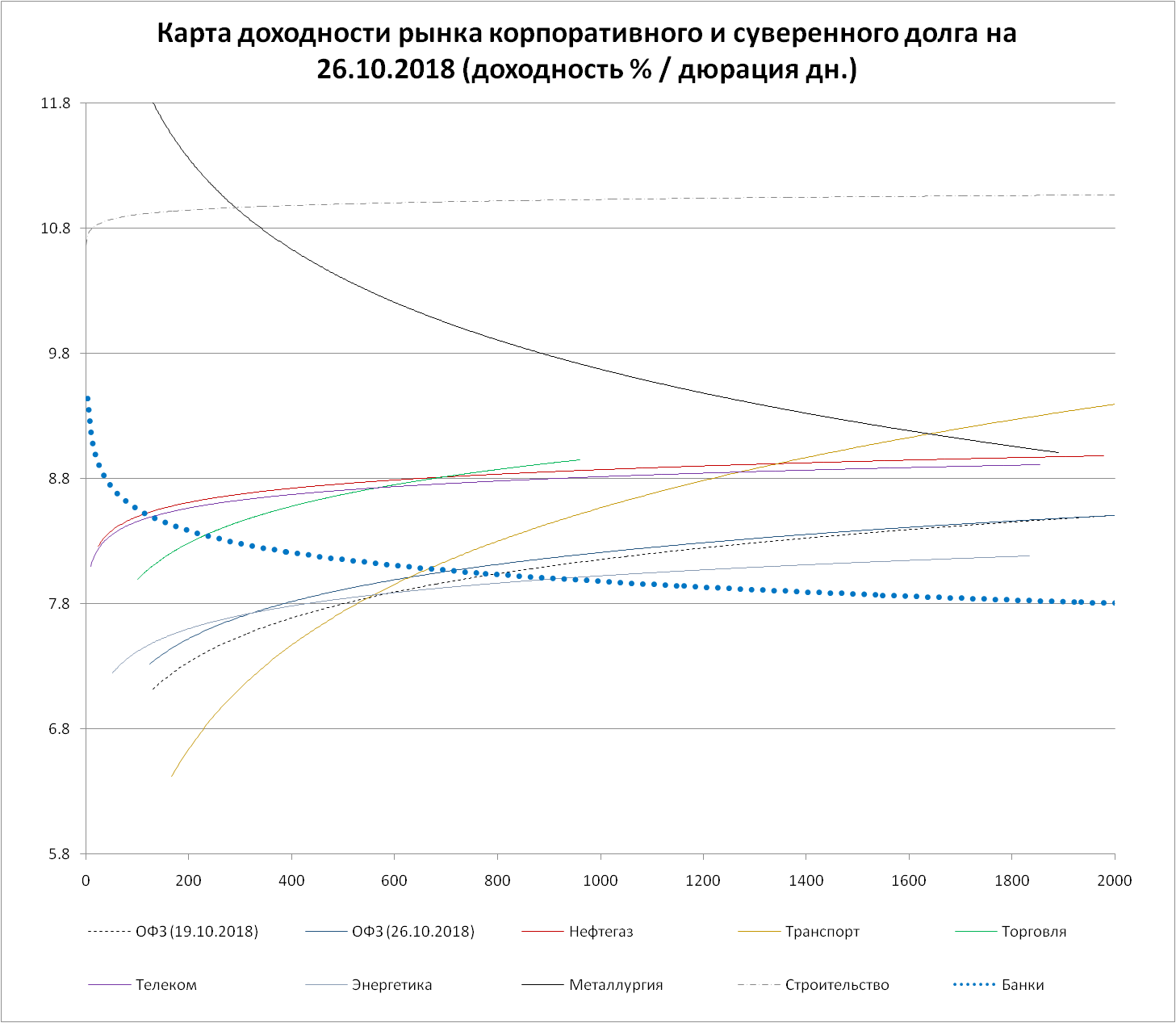

Доходности ОФЗ на прошедшей неделе незначительно выросли (+0,06 п.п.).

В нефтегазовом сегменте рынка корпоративного долга YTM облигаций увеличились в среднем на 0,08 п.п., в торговом — на 0,07 п.п. В транспортном, энергетическом, строительном и телекоммуникационном сегментах доходности облигаций почти не менялись. В металлургическом сегменте YTM снизились в среднем на 0,4 п.п., в банковском — на 0,12 п.п.

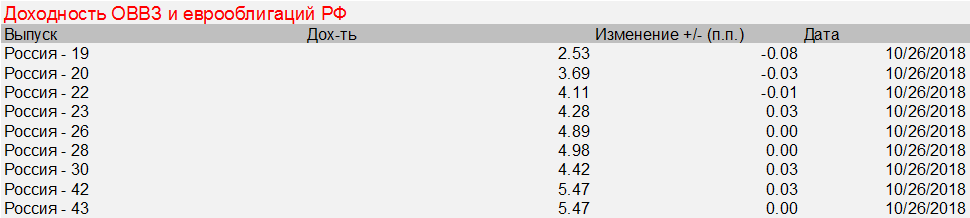

Доходности суверенных еврооблигаций менялись разнонаправленно.

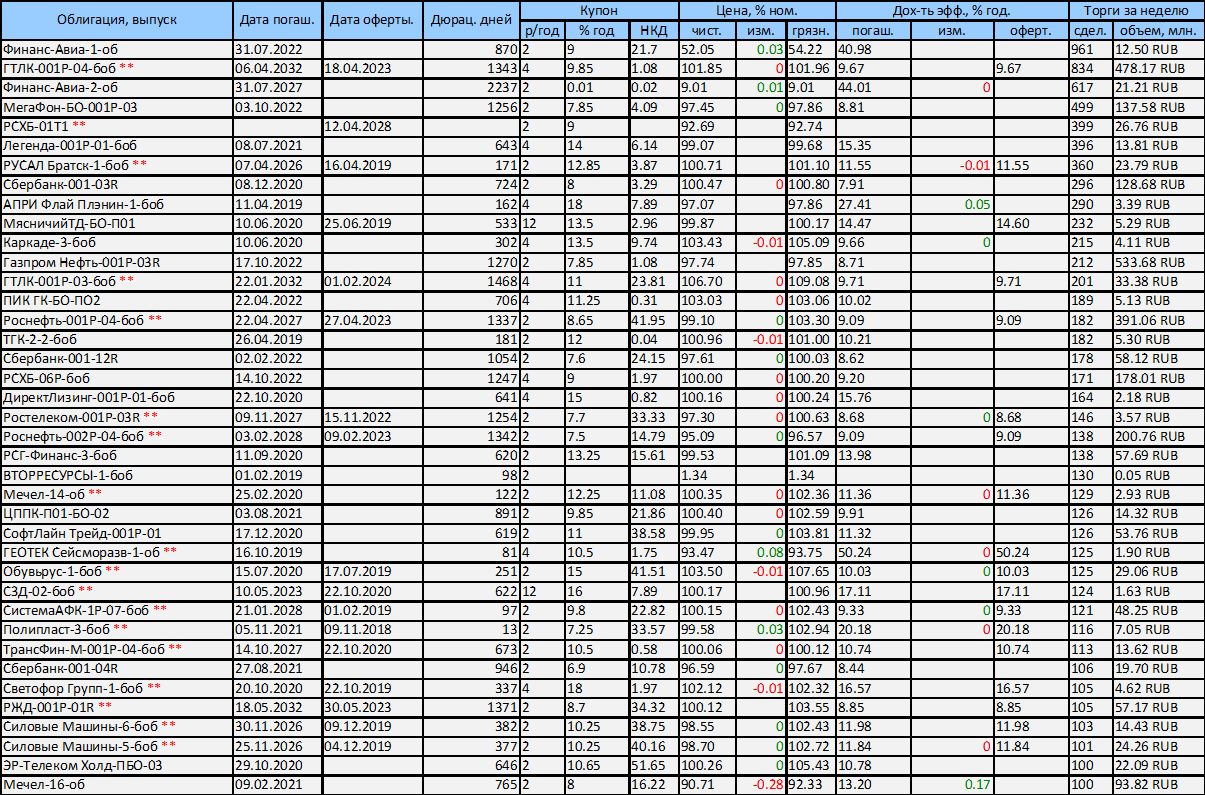

Перечень облигаций, вокруг которых совершено наибольшее число сделок

Источник: http://investcafe.ru/blogs/24545/posts/81730