Модельный портфель: замена в транспортном секторе

9 окт 15:35

Представляем обзор результатов управления модельным портфелем Инвесткафе, сформированным из наиболее привлекательных, по нашей оценке, ликвидных акций российских эмитентов за прошедшие три недели. Также предлагаем вашему вниманию пересмотренный состав портфеля на период до 18 октября.

Россия

Индекс промышленного производства, по данным Росстата, в январе-августе вырос на 2,6% г/г, в августе он увеличился на 2,9%г/г и на 2,5% м/м.

Представленный проект трехлетнего бюджета не предполагает резкого увеличения расходной части за счет роста государственных инвестиций и снижения налогов населения.

Организация экономического сотрудничества и развития (ОЭСР) снизила прогноз роста ВВП ключевых экономик мира до минимума с 2008-го. Ухудшен прогноз и по России.

В январе-июле внешнеторговый оборот, по данным Росстата, снизился на 3% г/г, в том числе экспорт — на 3,7% г/г, импорт — на 1,8% г/г.

Уровень безработицы, по данным Росстата, в августе составил 4,3% после 4,5% месяцем ранее.

Данные по деловой активности на производстве за первый осенний месяц оказались самыми слабыми более чем за десять лет. К снижению общего показателя привело ускорение сокращения объемов производства и новых заказов до минимума с 2009 года.

Минфин сообщил, что в октябре ежедневный объем покупки иностранной валюты составит 9,2 млрд руб., или $141 млн. С учетом отложенных продаж (56 млрд руб. в месяц) сумма ежедневной интервенций лишь на $5 млн в день превысит сентябрьский уровень, что меньше средних ожиданий.

Индекс потребительских цен, по данным Росстата, за сентябрь снизился на 0,2% м/м и повысился на 2,3% с декабрем 2018 года.

Европа

Индекс потребительского доверия еврозоны в сентябре составил -6,5 п. (прогноз: -7 п. после -7,1 п. месяцем ранее). Индекс цен производителей Германии в августе снизился на 0,5% м/м и вырос на 0,3% г/г (прогноз: -0,2% м/м и +0,6% г/г после +0,1% м/м и +1,1% г/г месяцем ранее).

Индексы деловой активности в промышленности и в секторе услуг еврозоны в сентябре составили 45,6 п. и 52 п. соответственно (прогноз: 47,3 п. и 53,3 п. после 47 п. и 53,5 п. месяцем ранее). Аналогичные показатели Германии равнялись 41,4 п. и 52,5 п. соответственно (прогноз: 44 п. и 54,3 п. после 43,5 п. и 54,8 п. месяцем ранее).

Индекс потребительского доверия еврозоны в сентябре составил -6,5 п., как и месяцем ранее (прогноз: -6,8 п.), индекс делового климата в августе равнялся -0,22 п. (прогноз: 0,11 п. после 0,12 п. месяцем ранее). Импортные цены Германии в августе снизились на 0,6% м/м и на 2,7% г/г (прогноз: -0,3% м/м и -2,6% г/г после -0,2% м/м и -2,1% г/г месяцем ранее). Индекс потребительского доверия Германии на октябрь составил 9,9 п. (прогноз: 9,7 п., без изменений).

Уровень безработицы Германии в сентябре составил 5%, как и ожидалось. Индекс потребительских цен не изменился с августа и вырос на 1,2% г/г, в обоих случаях оказавшись ниже прогноза на 0,1%.

Индекс потребительских цен еврозоны в сентябре вырос на 0,9% г/г (прогноз: +1% г/г, без изменений), индекс производственного сектора в том же месяце составил 45,7 п. (прогноз: 45,6 п., как и месяцем ранее). Индекс деловой активности в промышленности Германии и Великобритании в сентябре составили соответственно 41,7 п. и 48,3 п. (прогноз: 41,4 п. и 47 п. соответственно после 41,4 п. и 47,4 п. месяцем ранее).

США

Индекс промышленного производства в августе вырос на 0,6% м/м (прогноз: +0,2% м/м после -0,1% м/м месяцем ранее).

Количество проданных домов на вторичном рынке в августе составило 5,49 млн (прогноз: 5,37 млн после 5,42 млн месяцем ранее), индекс деловой активности Филадельфии в сентябре равнялся 12 п. (прогноз: 11 п. после 6,8 п. месяцем ранее). Продажи нового жилья в за август выросли на 0,713 млн (прогноз: +0,66 млн м/м после +0,666 млн м/м месяцем ранее).

Конгресс инициировал процедуру импичмента Трампа, но, судя по всему, рынки не придают этому большого значения.

Заказы на товары длительного пользования в августе выросли на 0,2% м/м (прогноз: -1% м/м после +2% м/м месяцем ранее), личные доходы и расходы повысились на 0,4% м/м и на 0,1% м/м соответственно (прогноз: +0,4% м/м и +0,3% м/м после +0,1% м/м и +0,5% м/м месяцем ранее). Индекс потребительского доверия в сентябре составил 93,2 п. (прогноз: 92 п., без изменений).

Индекс делового оптимизма в производственном секторе в сентябре составил 47,8 п. (прогноз: 50,1 п. после 49,1 п. месяцем ранее).

США объявили о введении импортных пошлин на европейские товары общим объемом $7,5 млрд. На рынках стали поговаривать о расширении фронта торговой войны, которую ведут Штаты.

Индекс экономических условий в непроизводственной сфере в сентябре опустился до 52,6 п. (прогноз: 55 п. после 56,4 п. месяцем ранее).

Средняя продолжительность рабочей недели в сентябре составила 34,4 часа, как и ожидалось, средняя почасовая зарплата не изменилась по отношению к предыдущему месяцу (прогноз: +0,3% м/м после +0,4% м/м месяцем ранее). Число новых рабочих мест вне сельского хозяйства увеличилось на 136 тыс. после 168 тыс. месяцем ранее и при ожидавшихся 145 тыс. Безработица опустилась до 3,5% (прогноз: 3,7%, без изменений).

АТР

Отрицательное сальдо торгового баланса Японии в августе сократилось до 136,3 млрд иен с июльских 250,7 млрд.

Китай снизил учетную ставку и нормы обязательных резервов для банков. Шаги в сторону смягчения монетарной политики призваны оживить экономический рост в стране.

Индекс деловой активности в промышленности Китая, по данным Бюро статистики, в сентябре опустился до 49,8 п. после 49,5 п. месяцем ранее. Аналогичный показатель, по версии Caixin, поднялся до 51,4 п. после 50,4 п. месяцем ранее.

Индекс потребительского доверия Японии в сентябре составил 35,6 п. после 37,1 п. месяцем ранее.

Нефть

Министр энергетики Саудовской Аравии заявил, что сбоев с поставкой нефти в связи с налетом дронов на добычные и перерабатывающие объекты не будет, а производство вернется на прежний уровень уже к концу текущего месяца. При этом к ноябрю Саудовская Аравия планирует довести добычу до 12 млн баррелей в сутки, чтобы компенсировать выпавшие объемы нефти.

Саудовская Аравия выяснила, что нападение дронов 14 сентября на нефтеперерабатывающую структуру страны было осуществлено с территории Ирана. В свою очередь, Трамп уже заявил о подготовке новых санкций против Тегерана.

Саудовская Аравия начала военную операцию вблизи Йемена против поставтанцев-хустиов, взявших на себя ответственность за недавнюю атаку на нефтяные объекты саудитов. Это является практической реализацией геополитических рисков, о которых так много упоминалось в последнее время.

Отношения между Ираном и Саудовской Аравией накалены больше обычного, что выливается в агрессивные взаимные заявления и повышает риск открытого вооруженного конфликта.

Министр иностранных дел Саудовской Аравии заявил в ООН об угрозе войны с Ираном из-за неэффективности политики умиротворения. В Тегеране при этом говорят о нулевой вероятности встречи Хасана Рухани и Дональда Трампа. Таким образом, все указывает на сохранение высокой напряженности в регионе, но это не мешает нефти постепенно сползать вниз.

Заявление лидера Саудовской Аравии о росте цен на нефть до «невообразимо высоких» значений из-за возможного военного конфликта с Ираном пока не оказало поддержки рынку, хотя и подтвердило значимость заложенных в нефтяные котировки политических рисков.

Дополнительную поддержку черному золоту оказал приезд в делегации из КНР для продолжения торговых переговоров.

Саудовская Аравия официально заявила о полном восстановлении добычи после атаки дронов 14 сентября. При этом сейчас цена нефти находится на $2 ниже, чем до этой атаки.

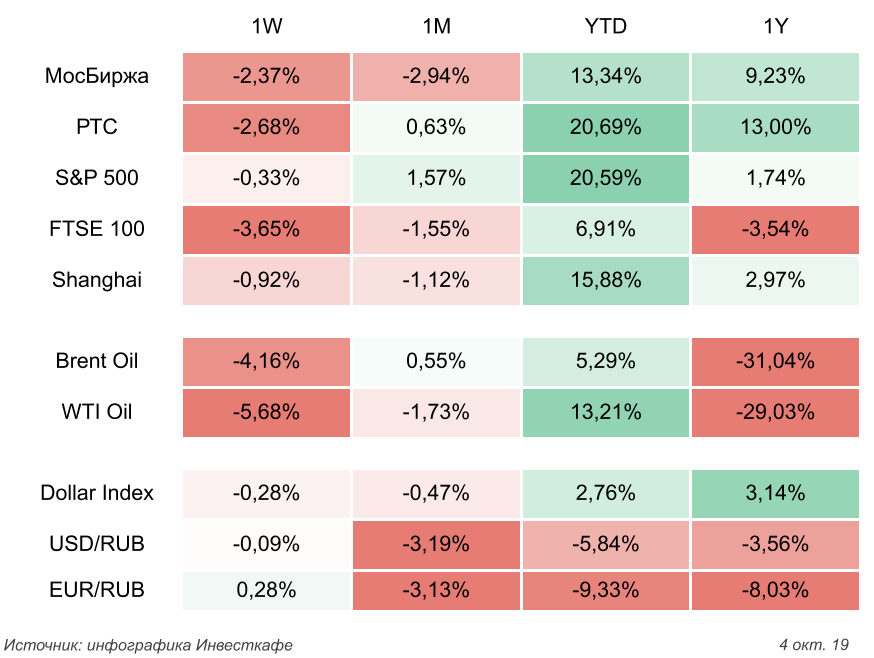

Модельный портфель

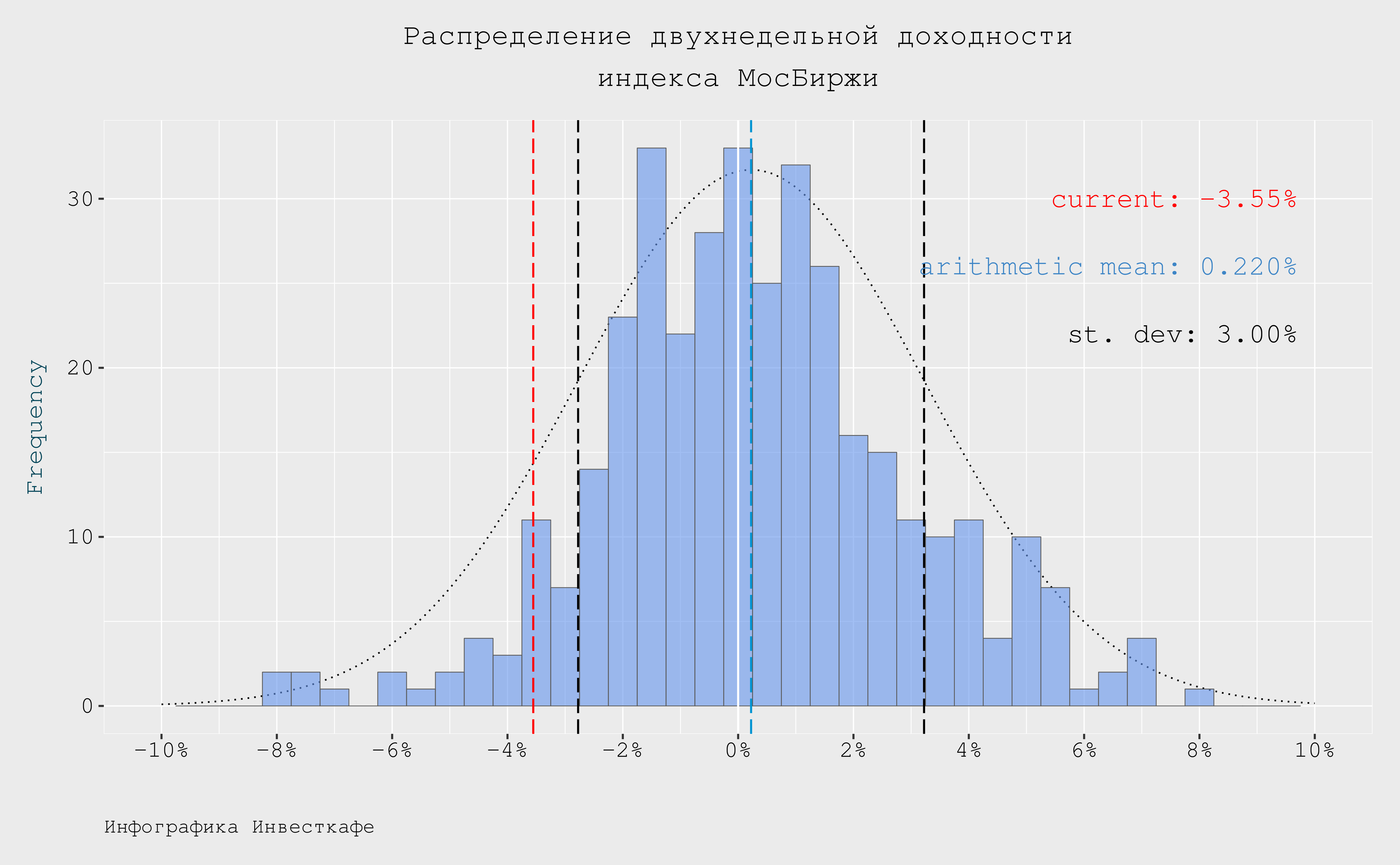

С 13 сентября по 4 октября номинированный в рублях индекс Мосбиржи упал на 3,55%, до 2 692,55 пункта, а рассчитываемый в долларах индекс РТС опустился на 4,18%, до 1 311,65 пункта. Рубль незначительно ослаб по отношению к доллару и укрепился против евро. Цена пары USD/RUB к концу торгов 4 октября выросла на 0,43%, до 64,615 руб., а котировки EUR/RUB снизились на 0,47%, до 70,95 руб.

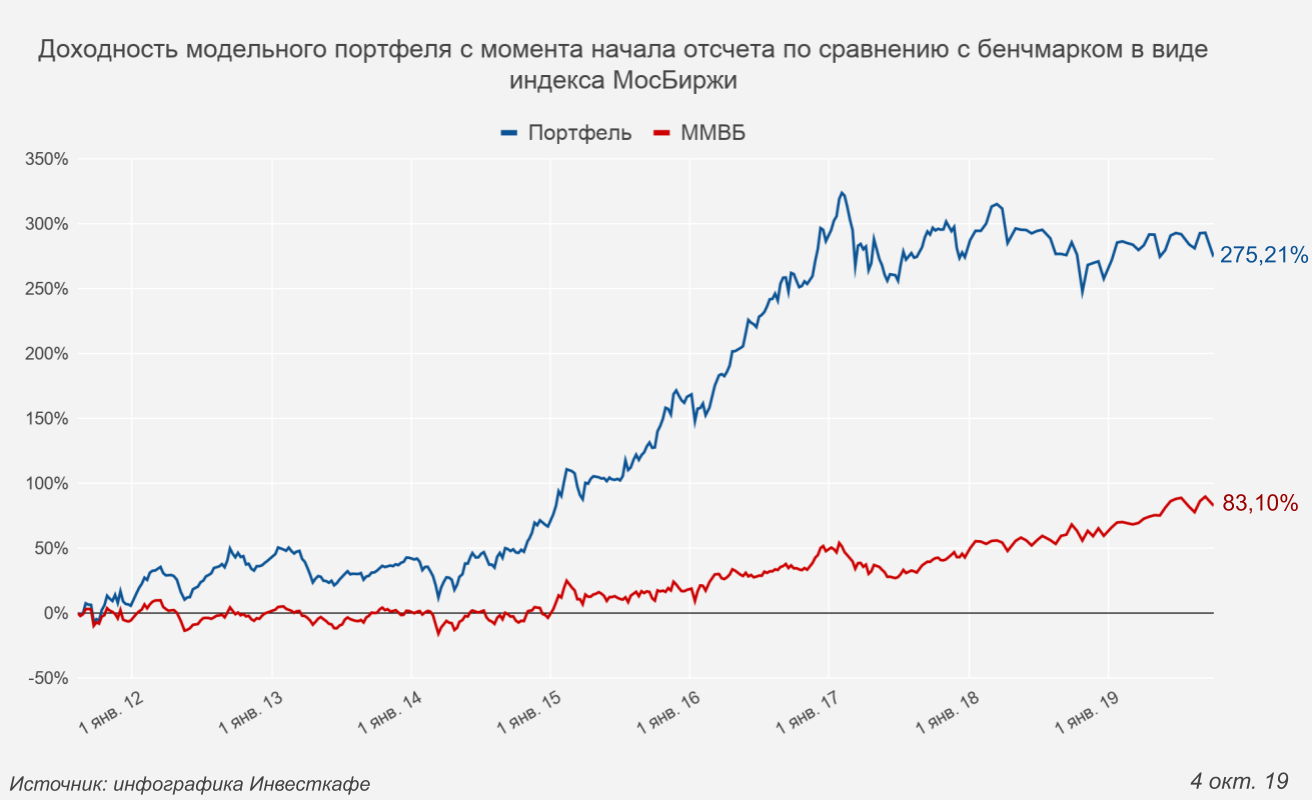

Модельный портфель Инвесткафе формируется на основании рекомендаций отраслевых аналитиков агентства, которые предлагают наиболее интересные акции по соотношению риск/доходность из списка самых ликвидных бумаг отечественного фондового рынка. Вес каждой бумаги в портфеле определяется на основании потенциала ее роста, рассчитанного методами фундаментального анализа и скорректированного на индивидуальные риски эмитента. Цены, по которым будут производиться сделки, берутся по состоянию на закрытие пятницы либо другого последнего дня торговой недели. Начальная стоимость портфеля составляла немногим более 960 тыс. руб. Дата составления первого модельного портфеля по вышеописанному методу — 12 августа 2011 года.

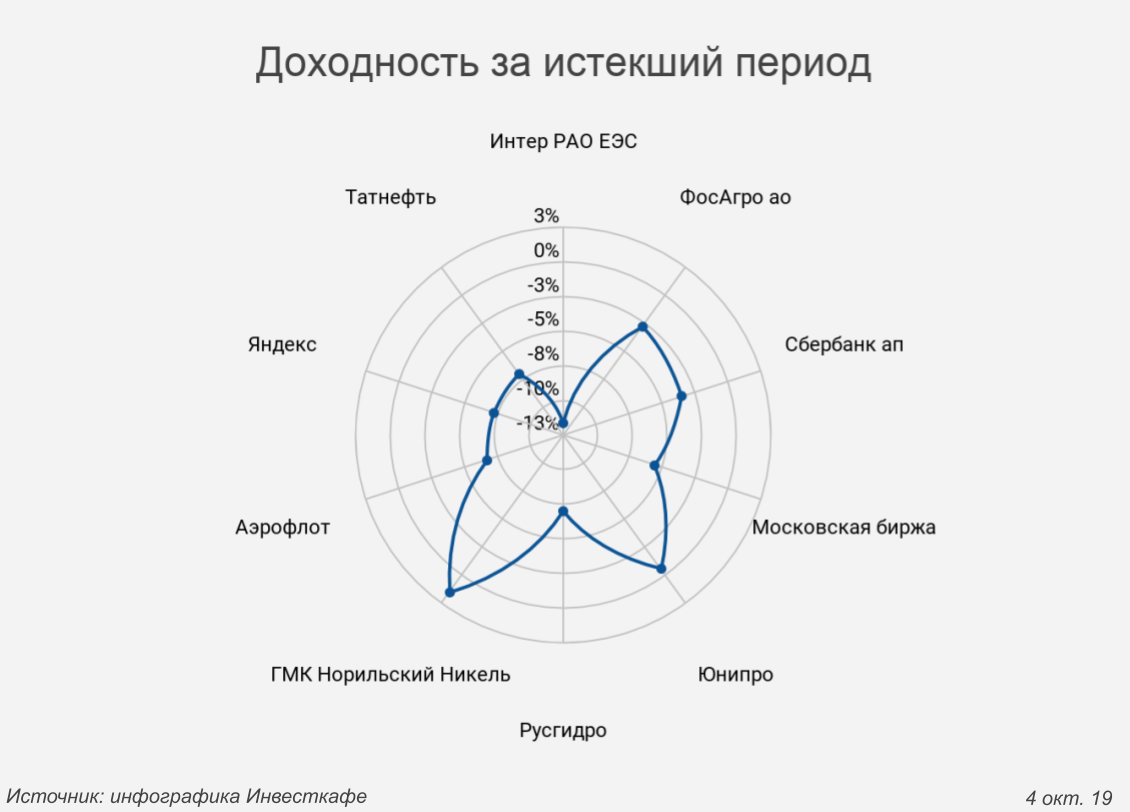

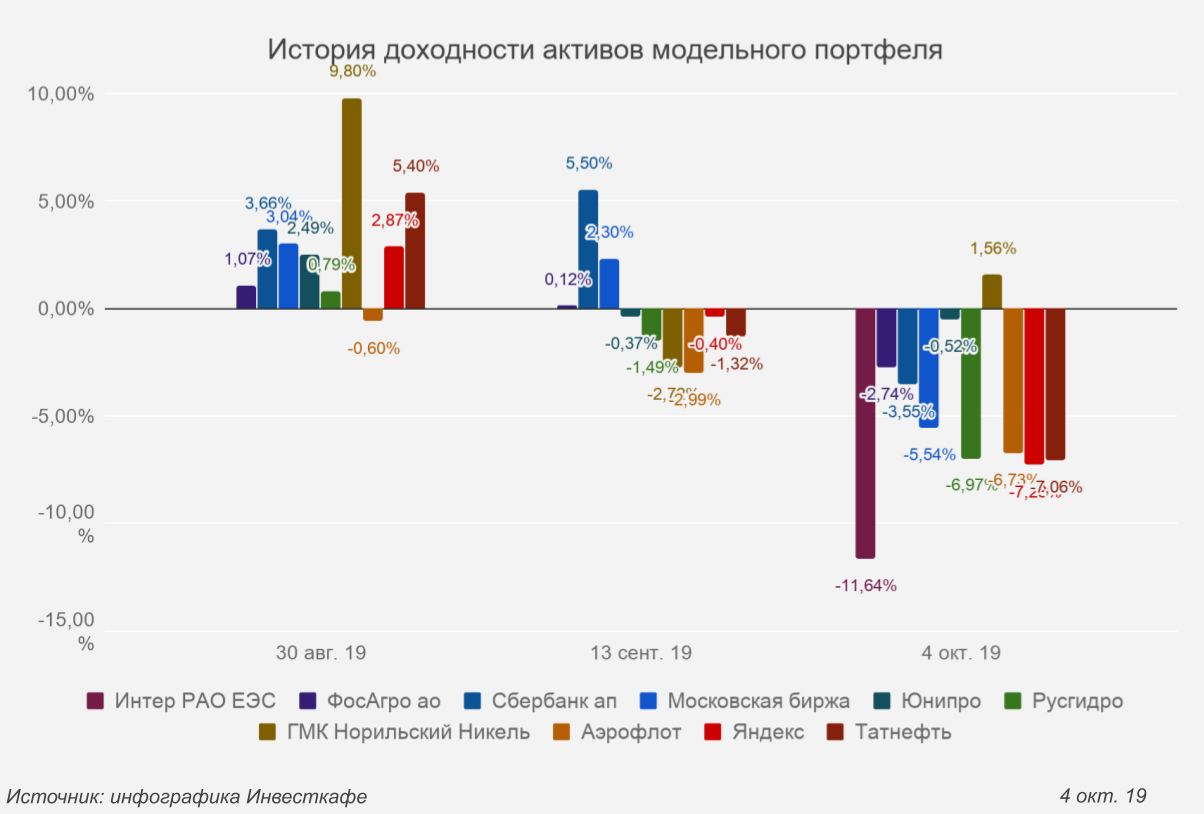

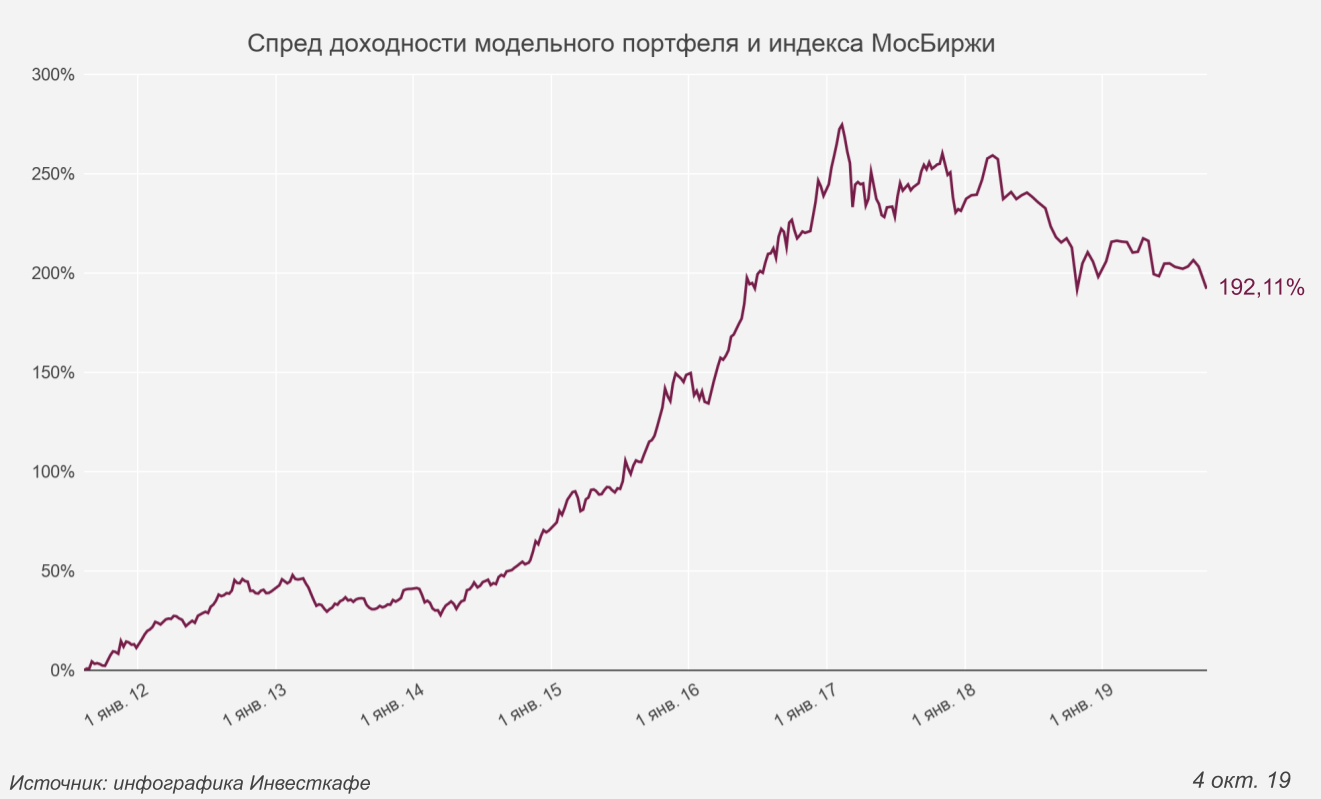

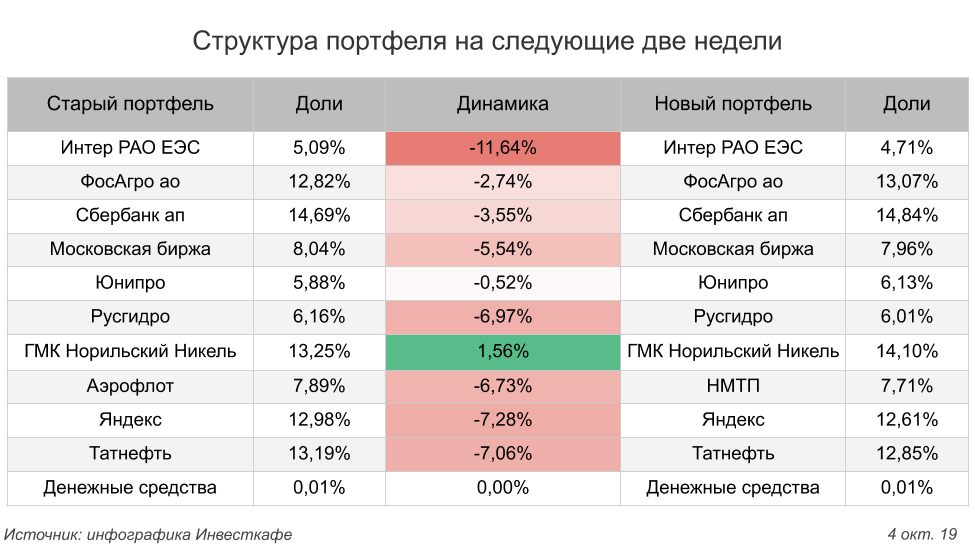

С 13 сентября по 4 октября стоимость совокупных активов модельного портфеля (акции + кэш) снизилась на 4,57%, а индекс Мосбиржи упал на 3,55%. Спред (разрыв в доходности) между ними с начала отчета сократился до 192,11 б.п. в нашу пользу.

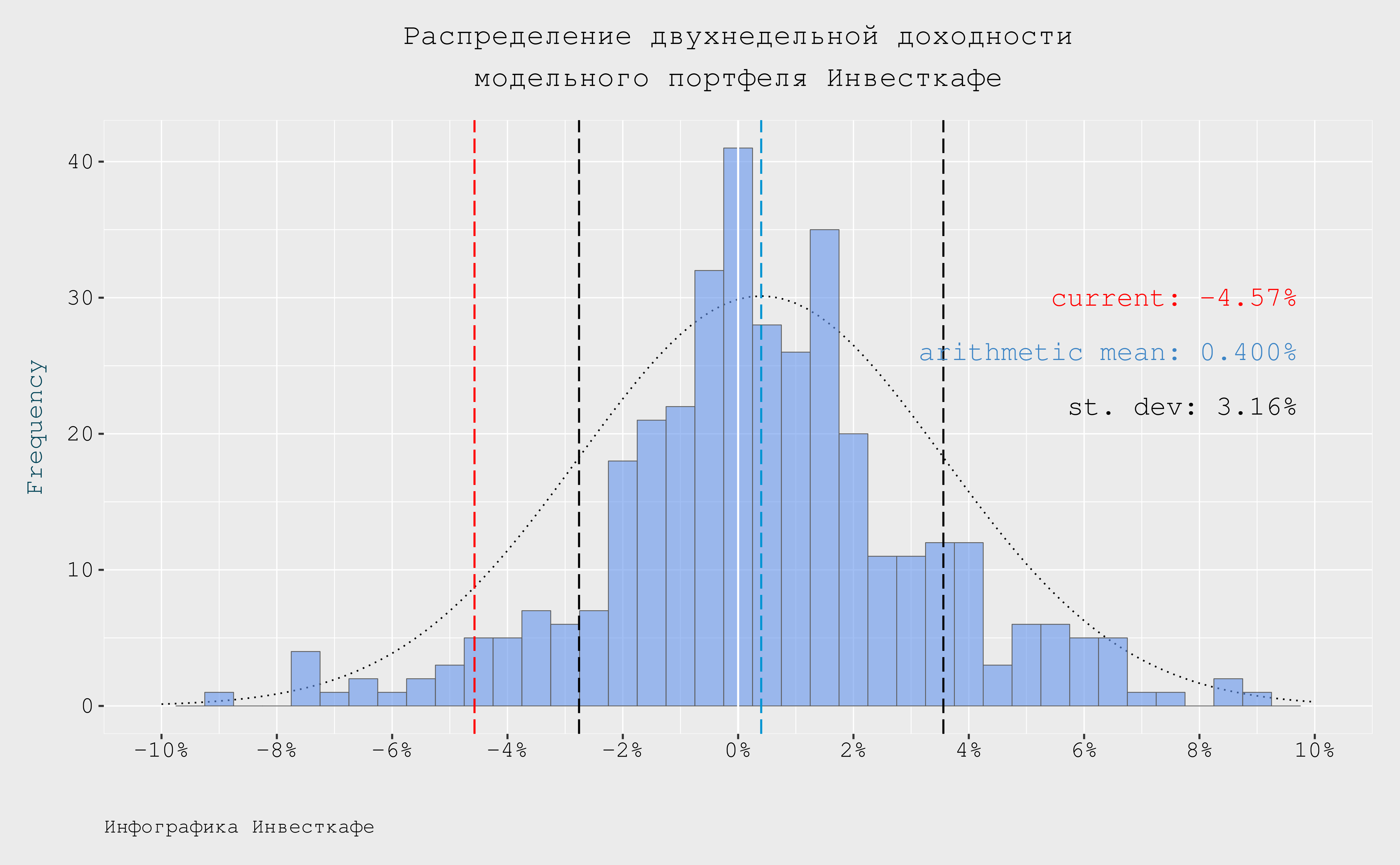

Соотношение показателей риска, как и прежде, на стороне Инвесткафе: при почти одинаковых размерах стандартного отклонения средняя арифметическая двухнедельная доходность модельного портфеля в два раза выше, чем у индекса Мосбиржи.

На новый период доля Аэрофлота заменена на 337 стандартных лотов НМТП.

Интер РАО ЕЭС (энергетический сектор).

Целевая цена, ао: 7,08 руб. Потенциал роста: 63%.

По итогам второго квартала года Интер РАО ЕЭС продемонстрировало повышение всех ключевых финансовых показателей: выручка поднялась на 12,1% г/г, до 239 млрд руб., операционная прибыль — на 17,7%г/г, до 19,4 млрд руб., чистая прибыль — на 7%г/г, до 16,7 млрд руб.

Дивидендная политика Интер РАО подразумевает выплату акционерам 25% от прибыли по МСФО. Если Минфин обяжет «дочки» госкомпаний увеличить выплаты до 50% чистой прибыли, Интер РАО придется пересмотреть свою дивидендную политику.

Мы считаем, что активное улучшение показателей компании вместе с относительно низкой долговой нагрузкой и вероятным повышением дивидендных выплат способны стимулировать рост капитализации компании более чем на 50% в обозримом будущем.

Фосагро (сельскохозяйственный сектор).

Целевая цена, ао: 3 075 руб. Потенциал роста: 24%.

Выручка компании по МСФО за первый квартал выросла на 32,3% г/г, до 72,287 млрд руб., благодаря увеличению объема продаж продукции и повышению средней цены реализации удобрений. Операционная прибыль увеличилась вдвое, до 18,475 млрд руб. Чистая прибыль акционеров утроилась, достигнув 21,152 млрд руб.

В марте компания приняла стратегию развития до 2025 года, в соответствии с которой производство высококачественных экологичных удобрений и кормовых фосфатов должно увеличиться с 9 млн тонн в 2018 году до 11,5 млн тонн, а производственная линейка удобрений будет расширена с 39 до 50, включая новые высокоэффективные продукты с биодобавками.

Мы считаем, что Фосагро способно показать рост выручки и рентабельности быстрее рынка в горизонте ближайших двух лет, что обеспечит стабильный рост капитализации компании.

Сбербанк (финансовый сектор)

Целевая цена, ап: 240 руб. Потенциал роста: 21%.

За первое полугодие чистые процентные доходы Сбербанка увеличились на 1,19% г/г, до 690,6 млрд руб. Чистая процентная маржа сократилась с 6,06% до 5,34%. Операционные расходы банка года увеличились на 7,66% г/г, до 319,2 млрд руб. Чистая прибыль акционеров Сбербанка увеличилась на 11,5% г/г, до 476,9 млрд руб. при консенсусе 457,9 млрд руб.

По мультипликатору P/BV акции Сбербанка торгуются выше среднеотраслевого показателя, что вполне естественно, учитывая высокую рентабельность капитала. В стратегии развития Сбера заложено доведение чистой прибыли до 1 трлн руб. в 2020 году. Половину этой суммы планируется выплатить акционерам в виде дивидендов. С учетом такой перспективы мы считаем акции Сбербанка значительно недооцененными.

Московская биржа (финансовый сектор)

Целевая цена: 159 руб. Потенциал роста: 74%.

Комиссионные доходы Московской биржи в первом квартале выросли на 11,1% г/г, до 6 117,5 млн руб., благодаря повышению комиссий на денежном и срочном рынках, а также за оказание расчетно-депозитарных услуг. Жесткий контроль за расходами позволил ограничить рост операционных издержек 5,9%. Скорректированная EBITDA повысилась на 0,6%, до 7 200,7 млн руб.

Операционный доход вырос на 4,2% и составил 10,3 млрд руб., при этом рентабельность по скорректированной EBITDA осталась на высоком уровне 70%. Комиссионные доходы росли быстрее, чем в предыдущие два квартала. Самый высокий рост продемонстрировали денежный и срочный рынки. Пересмотр тарифов по единому пулу и внедрение новых продуктов способствовали достижению этого результата.

В первом квартале были созданы резервы на общую сумму 2 653,5 млн руб., из которых бóльшая часть (2 358,6 млн руб.) сформирована в соответствии с управленческой оценкой риска, связанного с выявленной мошеннической деятельностью на зерновом рынке.

Чистый процентный доход без учета реализованной переоценки инвестиционного портфеля составил 3,91 млрд руб. (+3,4% к/кв и -1,7% г/г).

Объем торгов на рынке акций снизился на 13,5% г/г на фоне низкой волатильности. Его общая капитализация оказалась равна 41,48 трлн руб. ($636,90 млрд).

Увеличение объема размещений ОФЗ относительно краткосрочных облигаций Банка России способствовало сохранению эффективной комиссии на рынке облигаций и росту комиссионного дохода на 8,9% в сравнении с предыдущим кварталом.

Объемы торгов на денежном рынке опустились на 1,2%, при этом комиссия выросла на 23,2%. Это связано с увеличением среднего срока сделок репо, изменением ставок комиссии в рамках проекта «Единый пул обеспечения» и расширением доли операций репо с ЦК в общем объеме сделок биржевого репо до 88,8% с 80,8% годом ранее.

Объем торгов на срочном рынке уменьшился на 9,1% г/г на фоне снижения объема торгов валютными, индексными контрактами и контрактами на акции. В то же время объем торгов товарными деривативами вырос на 43,7%, объем торгов биржевыми деривативами на процентные ставки увеличился в 3,8 раза. Комиссионный доход увеличился на 32,5% г/г.

Несмотря на относительно скромные результаты из-за формирования больших резервов Московская биржа остается привлекательной из-за высокой рентабельности капитала и дивидендной доходности.

Юнипро (электроэнергетический сектор)

Целевая цена: 3,11 руб. Потенциал роста: 15%.

Выручка Юнипро за полугодие по МСФО поднялась на 13,6%, до 42,7 млрд руб. EBITDA увеличилась более чем на 20%, достигнув 16,5 млрд руб., рентабельность по ней уже третий квартал держится на рекордно высоком уровне за последние годы. Юнипро повысила свой прогноз по EBITDA нпо итогам года с мартовских 26-28 млрд руб. до 28-30 млрд руб. Базовая чистая прибыль компании повысилась почти на 30%, до 11,1 млрд руб.

Генеральный директор Юнипро сообщил, что перенос сроков запуска третьего энергоблока Березовской ГРЭС не повлияет на выплату 20 млрд руб. ежегодных дивидендов, которые компания планирует в следующем году. Ориентир по дивиденду на ближайшие несколько лет — 0,317 руб. на акцию с доходностью почти 12%.

Русгидро (электроэнергетика)

Целевая цена, ао: 0,79 руб. Потенциал роста: 56%.

По данным отчетности РСБУ в первом квартале выручка Русгидро от реализации товаров, работ и услуг снизилась на 5%, из-за сокращения выработки электроэнергии ГЭС на фоне возврата притоков воды в водохранилища к среднемноголетним уровням и несколько ниже. Себестоимость продаж опустилась на 1%, до 13 733 млн руб. Валовая прибыль упала на 7% г/г, до 15 348 млн руб. Чистая прибыль снизилась на 1% г/г, до 11 936 млн руб., а скорректированный на неденежные статьи показатель повысился на 1%, до 11 930 млн руб.

Общая стоимость активов компании выросла на 3%, достигнув 1 062 790 млн руб. Общий объем обязательств увеличился на 8%, до 199 590 млн руб. Размер кредитного портфеля повысился на 8%, 159 219 млн руб. Долгосрочные заемные средства составили 80% от общего кредитного портфеля.

С 19 апреля Русгидро начало размещать ценные бумаги дополнительного выпуска 1-01-55038-Е-043D с преимущественным правом на их приобретение акционерами. На наш взгляд, это размытие окажет минимальное влияние на цену акций и дивидендную доходность и не отразится на долгосрочном инвестиционном потенциале компании.

Мы считаем Русгидро привлекательной инвестицией из-за низкой долговой нагрузки и ожидаемого продолжения роста прибыли в текущем году быстрее рынка.

Норильский никель (металлургия)

Целевая цена, ао: 18 220 руб. Потенциал роста: 15%.

За первое полугодие выручка Норникеля увеличилась на 7,9% г/г, до $6292 млн, благодаря положительной динамике всех производственных показателей и росту цены палладия на 40%, до $1410 за унцию. Чистая прибыль, относящаяся к акционерам ГМК, повысилась на 72% г/г, достигнув $2881 млн.

Производство никеля у компании в отчетном периоде выросло на 6% г/г, до 109 682 тонн, благодаря увеличению производства карбонильного никеля на Кольской ГМК, а также роста объема поставок собственного сырья на Norilsk Nickel Harjavalta и вовлечением в переработку файнштейна от компании Boliden. Тенденция к ужесточению экологических правил повышает спрос на продукцию Норникеля. С учетом стабильных темпов роста выручки, превышающей среднюю по рынку рентабельности капитала и умеренной долговой нагрузки мы считаем Норникель привлекательным инструментом для долгосрочных инвестиций.

НМТП (логистика)

Целевая цена, ао: 10,56 руб. Потенциал роста: 28%.

Прибыль НМТП по МСФО в первом полугодии 2019 года выросла на 350%, до 41,187 млрд руб. ($630,367 млн) за счет разового фактора: продажи зернового терминала. Выручка выросла на 4,3% г/г составив 29,734 млрд руб. ($455,076 млн). Доналоговая прибыль увеличилась в пять раз — до 51,945 млрд руб. EBITDA повысилась на 0,4% и составила $344,112 млн.

У НМТП одни из самых высоких показателей рентабельности на отечественном рынке. Она стабильно демонстрирует улучшение ключевых финансовых результатов последние несколько лет. Мы ожидаем, что капитализация компании продолжит рост быстрее рынка.

Яндекс (сектор информационных технологий)

Целевая цена: 3 235 руб. Потенциал роста: 42%.

За второй квартал 2019 года консолидированная выручка Яндекса выросла на 40% г/г, до 41,4 млрд руб. ($656,3 млн). Чистая прибыль составила 3,4 млрд руб. ($54,2 млн), сократившись на 90% г/г. Число поездок в сегменте Яндекс.Такси увеличилось на 49% в сопоставлении год к году. Скорректированная EBITDA повысились на 50% г/г, до 13,1 млрд руб. ($207,6 млн). Доля Яндекса на российском поисковом рынке, в том числе мобильном, повысилась на 0,7% г/г, до56,9%. Количество платных кликов на сайтах Яндекса выросло на 17% г/г. Средняя цена за клик поднялась на 2% г/г.

Мы ожидаем, что Яндекс продолжит наращивать свою выручку быстрее рынка, что позволит нивелировать относительно высокую налоговую нагрузку компании и отразится на росте ее капитализации.

Татнефть (нефтегазовый сектор)

Целевая цена, ао: 850 руб. Потенциал роста: 25%.

Во втором квартале выручка Татнефти по МСФО упала на 5%, до 222,33 млрд руб. Причина отрицательной динамики показателя — загрязнение сырья, поставляемого по нефтепроводу Дружба. Операционная прибыль компании сократилась на 8% г/г, до 69,78 млрд руб., так как операционные расходы снизились на 3,5%, отстав по темпам от выручки. Несмотря на это, операционная рентабельность Татнефти во втором квартале оказалась на уровне 31,4%, что стало лучшим результатом в отрасли. Чистая прибыль акционеров сократилась на 14,3% г/г, до 54,13 млрд руб. из-за уже упомянутых проблем с нефтепроводом Дружба.

Чистый долг у компании, в отличие от других представителей отечественной нефтянки, для которой в целом характерны высокие капзатраты, отсутствует: объем денежных средств на 47,79 млрд руб. превышает задолженность.

Привлекательным для инвесторов моментом стала рекомендация совета директоров направить на дивиденды за первое полугодие 93,3 млрд руб., то есть 81,6% чистой прибыли по МСФО.

По мультипликатору P/E бумаги Татнефти торгуются выше среднеотраслевого значения.

Мы сохраняем позитивный прогноз по акциям Татнефти ввиду высокой рентабельности и ожидаемой дивидендной доходности.

Источник: http://investcafe.ru/blogs/23862/posts/85057