Модельный портфель: уверенная победа

24 ноя 14:17

Представляем обзор результатов управления модельным портфелем Инвесткафе, сформированным из наиболее привлекательных, по нашей оценке, ликвидных акций российских эмитентов за прошедшие две недели. Также предлагаем вашему вниманию пересмотренный состав портфеля на период до 29 ноября.

Россия

Исходя из последних комментариев главы ЦБ, на декабрьском опорном заседании регулятора смягчения монетарной политики не будет. Таким образом, укрепление рубля в среднесрочной перспективе прежними темпами маловероятно.

С 29 октября по 5 ноября индекс потребительских цен, по оценке Росстата, вырос на 0,1%, как и с начала ноября, с начала года инфляция составила 2,4%.

ВВП, по предварительным данным Росстата, в третьем квартале вырос на 1,7% г/г после 0,9% г/г во втором.

По предварительной оценке ЦБ, в октябре сальдо счета текущих операций составило $7,9 млрд, что намного выше сезонного среднего за минувшие годы объема. Это оказывает поддержку рублю.

Европа

Индексы деловой активности в промышленности Великобритании и Германии в октябре составили соответственно 49,6 п. и 42,1 п. (прогноз: 48,1 п. и 41,9 п. после 48,3 п. и 41,9 п. месяцем ранее). Индекс производственного сектора еврозоны в октябре повысился до 45,9 п. с 45,7 п. месяцем ранее, индекс доверия инвесторов Sentix на ноябрь поднялся до -4,5 п. после -16,8 п. в октябре. Торги 4 ноября на европейских фондовых площадках завершились в плюсе.

Индекс деловой активности в секторе услуг Великобритании в октябре составил 50 п. (прогноз: 49,7 п. после 49,5 п. месяцем ранее).

Банк Англии оставил учетную ставку на уровне 0,75%, как и ожидалось. В сентябре промышленное производство в Германии снизилось на 0,6% м/м (прогноз: -0,4% м/м после +0,3% м/м месяцем ранее).

Положительное сальдо торгового баланса Германии в сентябре составило 19,2 млрд евро (прогноз: 18,1 млрд после 18,7 млрд месяцем ранее).

Индекс потребительских цен Германии в октябре вырос на 0,1% м/м и на 1,1% г/г, как и прогнозировалось. Аналогичный показатель Великобритании опустился на 0,2% м/м и вырос на 1,5% г/г (прогноз: -0,1% м/м и +1,6% г/г после +0,1% м/м и +1,7% г/г месяцем ранее).

Размер ВВП еврозоны в третьем квартале вырос на 0,2% кв/кв и на 1,2% г/г (прогноз: +0,2% кв/кв и +1,1% г/г). ВВП Германии повысился на 0,1% кв/кв и на 1% г/г (прогноз: -0,1% кв/кв и +0,9% г/г, после -0,2% кв/кв и -0,1% г/г кварталом ранее). Размер ВВП Великобритании в третьем квартале вырос на 0,3% кв/кв и на 1% г/г (прогноз: +0,4% кв/кв и +1,1% г/г после -0,2% кв/кв и +1,3% г/г в апреле-июне).

Индикатор розничных продаж Великобритании в октябре опустился на 0,1% м/м и поднялся на 3,1% г/г (прогноз: +0,2% м/м и +3,7% г/г после 0% м/м и +3,1% г/г месяцем ранее).

США

Средняя продолжительность рабочей недели в октябре составила 34,4 часа, как и ожидалось, средняя почасовая заработная плата выросла на 0,2% м/м (прогноз: +0,3% м/м после 0% м/м месяцем ранее). В вне сельского хозяйства появилось 128 тыс. новых рабочих мест (прогноз: 89 тыс. после 180 тыс. месяцем ранее). Уровень безработицы повысился до 3,6% с 3,5% месяцем ранее. Индекс делового оптимизма составил 48,3 п. (прогноз: 48,9 п. после 47,8 п. в сентябре).

Индекс экономических условий ISM в непроизводственной сфере в октябре составил 54,7 п. (прогноз: 53,5 п. после 52,6 п. месяцем ранее).

Индекс потребительского доверия (U.Mich) в ноябре оказался равен 95,7 п. (прогноз: 95,9 п. против 95,5 п. месяцем ранее).

Индекс потребительских цен в октябре вырос на 0,4% м/м (прогноз: +0,3% м/м после 0% м/м месяцем ранее), аналогичный показатель без учета стоимости продуктов питания и источников энергии увеличился на 0,2% м/м, как и ожидалось после 0,1% месяцем ранее.

Индекс цен производителей за тот же месяц вырос на 0,4% м/м (прогноз: +0,3% м/м после -0,3% м/м месяцем ранее)

АТР

Индекс деловой активности в секторе услуг Китая, по версии Caixin, в октябре опустился до 51,1 п.с 51,3 п. месяцем ранее. Индекс потребительских цен вырос на 0,9% м/м и на 3,8% г/г (прогноз: +0,7% м/м и +3,3% г/г после +0,9% м/м и +3% г/г месяцем ранее). Индикатор розничных продаж повысился на 7,2 % г/г после 7,8% г/г в сентябре. Положительное сальдо торгового баланса в ноябре повысилось до $42,81 млрд при прогнозе $40,83 млрд и $39,65 млрд месяцем ранее.

ВВП Японии третьем квартале увеличился на 0,1 % после 0,3% кв/кв во втором.

Нефть

Трамп заявил о некорректном освещении СМИ планов США отменить часть уже введенных торговых пошлин против Китая. При этом частичная отмена санкций, по заявлениям китайской стороны, является ключевым условием для подписания первой части торговой сделки. Хотя детали переговоров остаются неизвестными, налицо очередной разлад в позиции сторон. Это существенно снижает шансы на успешное заключение соглашения, усиливая риски замедления роста мировой экономики, которое негативно отразится на глобальном спросе на нефть.

13 ноября американский лидер пояснил, что торговое соглашение с Китаем почти готово, но не сообщил ни дату, ни место его официального подписания. 17 ноября аналогичное заявление сделал и советник Белого дома по экономическим вопросам. Эта неопределенность усиливает сомнения инвестсообщества в стабильном росте глобальной экономики и спроса на нефть.

Модельный портфель

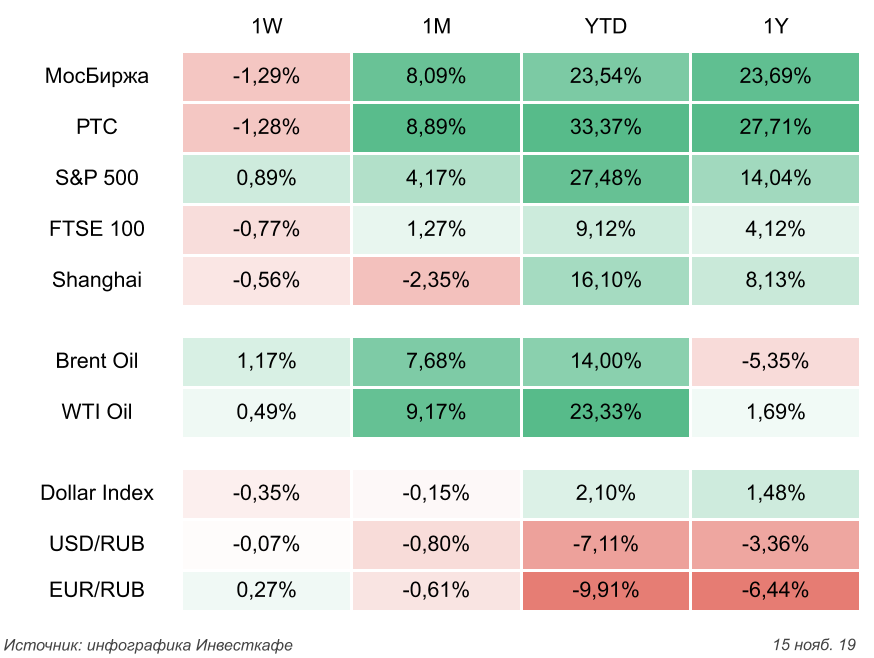

С 1 по 15 ноября номинированный в рублях индекс Мосбиржи вырос на 0,15%, до 2 934,82 пункта, а рассчитываемый в долларах индекс РТС снизился на 0,41%, до 1449,42 пункта. Рубль умеренно ослаб по отношению к доллару и укрепился по отношению к евро. Цена пары USD/RUB к концу торгов 15 ноября выросла на 0,36%, до 63,7665 руб., а котировки EUR/RUB опустились на 0,64%, до 70,5 руб.

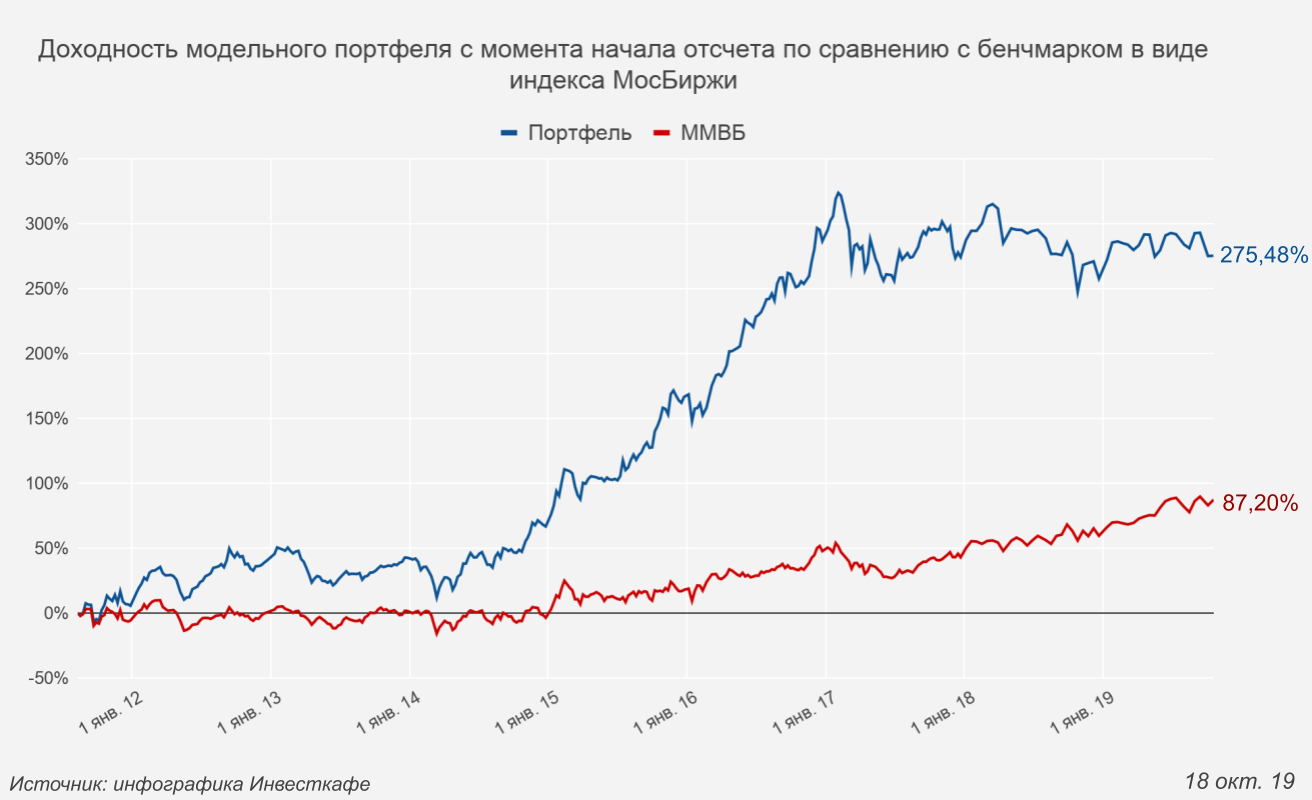

Модельный портфель Инвесткафе формируется на основании рекомендаций отраслевых аналитиков агентства, которые предлагают наиболее интересные акции по соотношению риск/доходность из списка самых ликвидных бумаг отечественного фондового рынка. Вес каждой бумаги в портфеле определяется на основании потенциала ее роста, рассчитанного методами фундаментального анализа и скорректированного на индивидуальные риски эмитента. Цены, по которым будут производиться сделки, берутся по состоянию на закрытие пятницы либо другого последнего дня торговой недели. Начальная стоимость портфеля составляла немногим более 960 тыс. руб. Дата составления первого модельного портфеля по вышеописанному методу — 12 августа 2011 года.

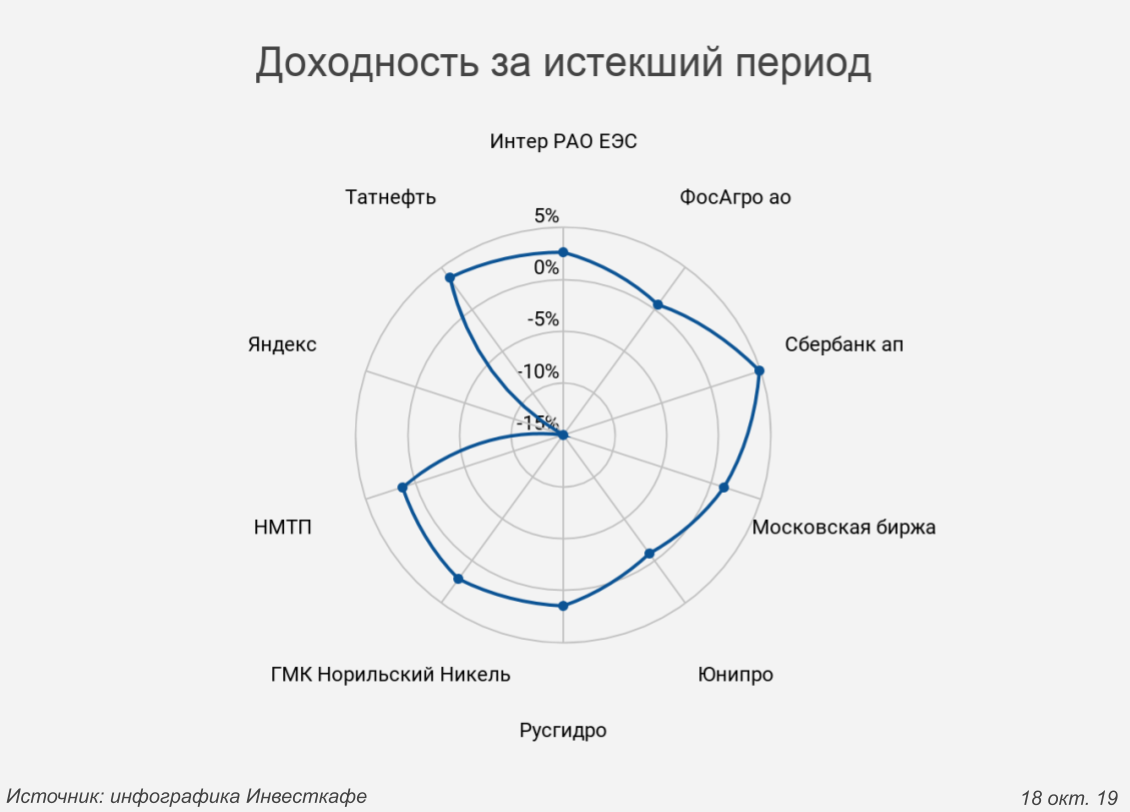

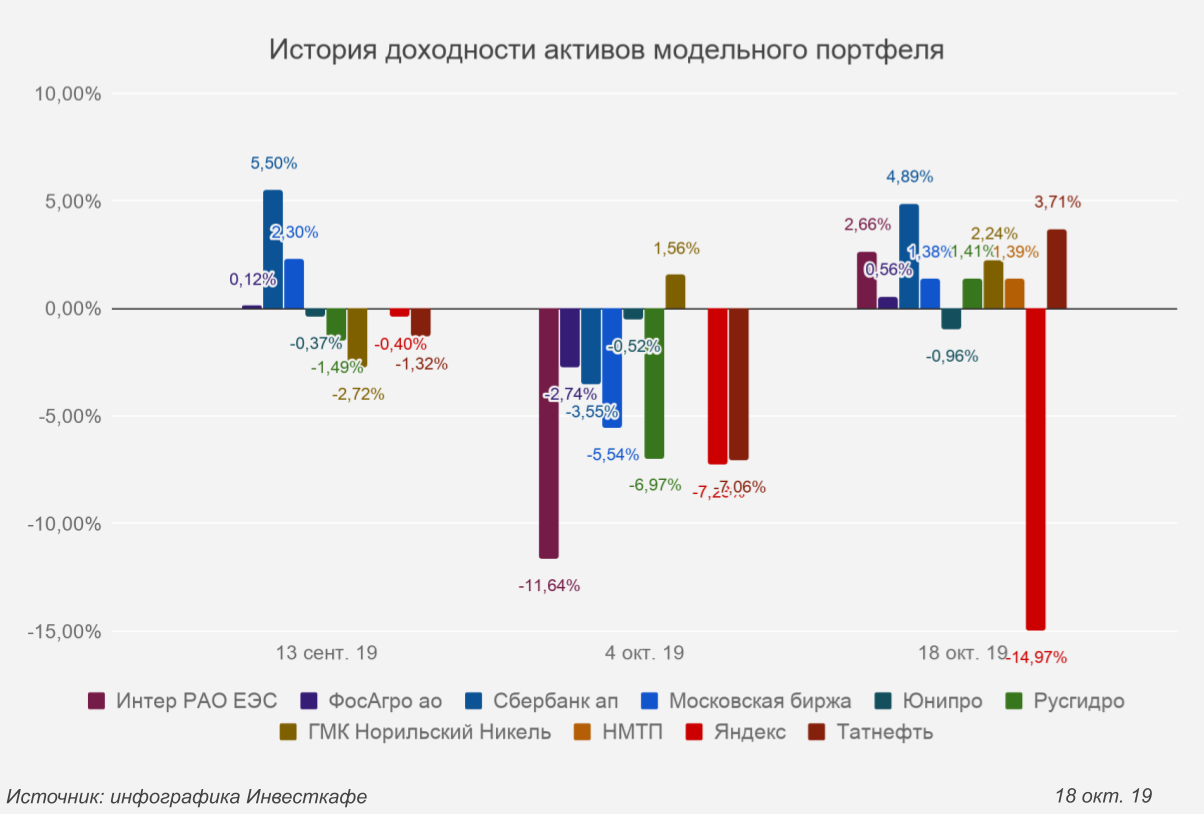

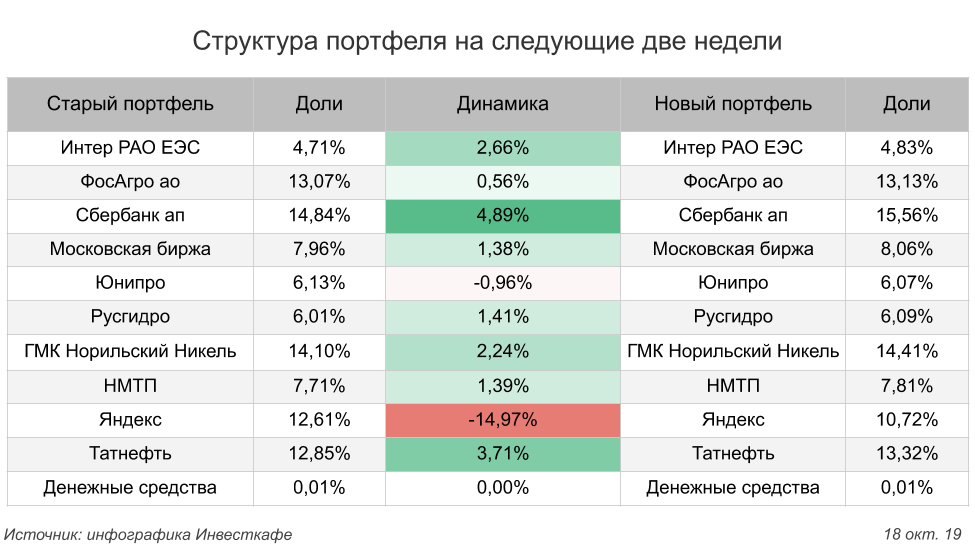

С 1 по 15 ноября стоимость совокупных активов модельного портфеля (акции + кэш) выросла на 1,23%, а индекс Мосбиржи поднялся лишь на 0,15%. Спред (разрыв в доходности) между ними с начала отчета вырос до 195,48 б.п. в нашу пользу.

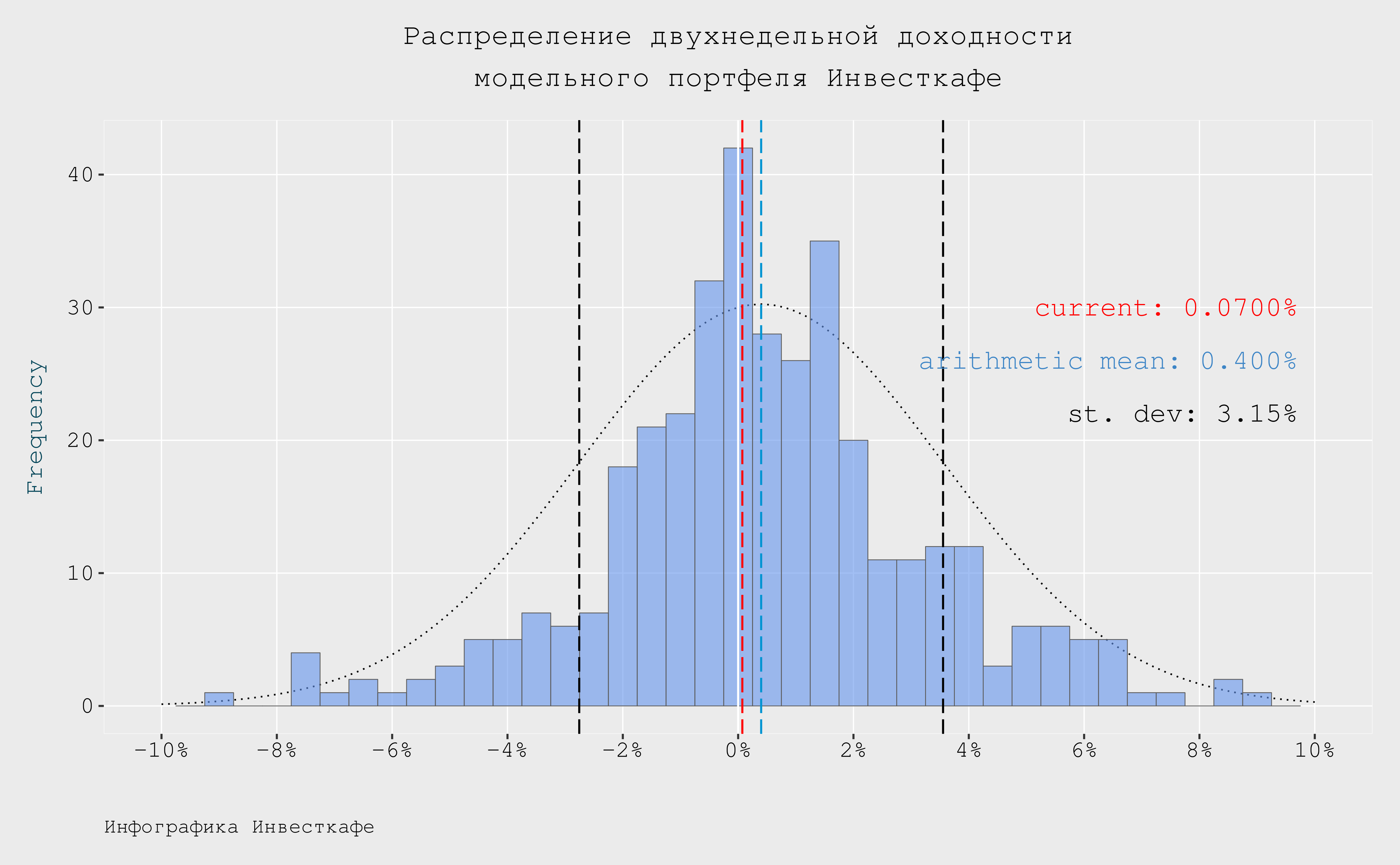

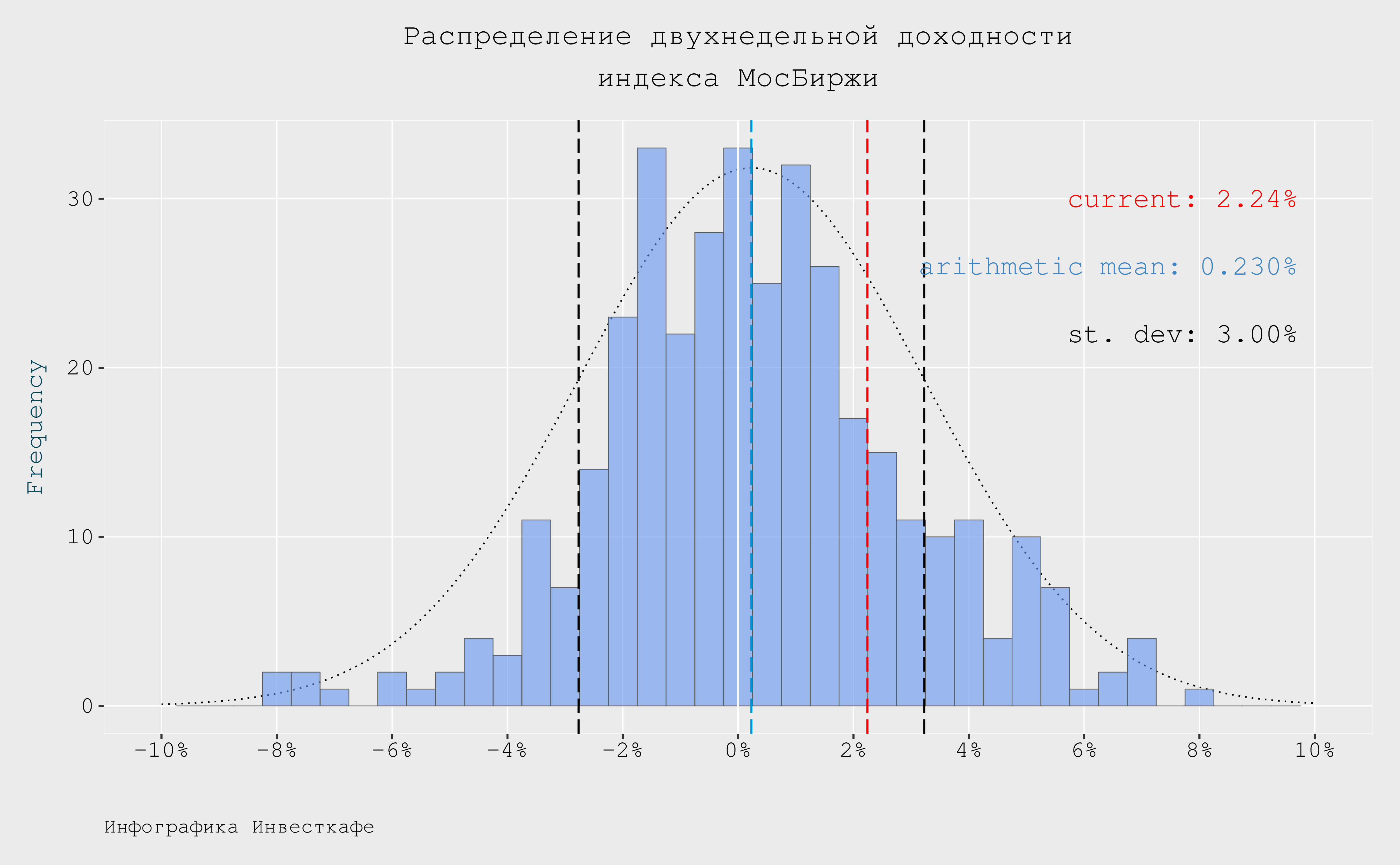

Соотношение показателей риска, как и прежде, на стороне Инвесткафе: при почти одинаковых размерах стандартного отклонения средняя арифметическая двухнедельная доходность модельного портфеля в полтора раза выше, чем у индекса Мосбиржи.

На новый период номинальное число акций в портфеле остается прежним:

Интер РАО ЕЭС (энергетический сектор).

Целевая цена, ао: 5,8 руб. Потенциал роста: 28%.

По итогам второго квартала года Интер РАО ЕЭС продемонстрировало повышение всех ключевых финансовых показателей: выручка поднялась на 12,1% г/г, до 239 млрд руб., операционная прибыль — на 17,7%г/г, до 19,4 млрд руб., чистая прибыль — на 7%г/г, до 16,7 млрд руб.

Дивидендная политика Интер РАО подразумевает выплату акционерам 25% от прибыли по МСФО. Если Минфин обяжет «дочки» госкомпаний увеличить выплаты до 50% чистой прибыли, Интер РАО придется пересмотреть свою дивидендную политику.

Мы считаем, что активное улучшение показателей компании вместе с относительно низкой долговой нагрузкой и вероятным повышением дивидендных выплат способны стимулировать рост капитализации компании более чем на 50% в обозримом будущем.

Фосагро (сельскохозяйственный сектор).

Целевая цена, ао: 3 055 руб. Потенциал роста: 26%.

В первом полугоднии выручка Фосагро по МСФО увеличилась на 17,2% г/г и достигла 130,43 млрд руб. в основном благодаря росту продаж фосфорсодержащей продукции на 19,5% и минеральных удобрений на 18,5%. Операционная прибыль выросла на 39,6% г/г, до 31,23 млрд руб., а чистая прибыль составила 32,92 млрд руб., увеличившись более чем в 3,3 раза.

Производство удобрений выросло на 3,4%, до 4701,6 тыс. тонн, благодаря увеличению объема выпуска фосфорсодержащих удобрений и КМКФ на 3,7%, а азотных — на 2,5%.

В соответствии со стратегией развития до 2025 года в Ленинградской области будет запущена производственная площадка мощностью в 630 тыс. тонн, также будет проведена модернизация предприятий компании в Саратовской области.

Мы считаем, что Фосагро способно показать рост выручки и рентабельности быстрее рынка в горизонте ближайших двух лет, что обеспечит стабильный рост капитализации компании.

Сбербанк (финансовый сектор)

Целевая цена, ап: 243 руб. Потенциал роста: 12%.

За первые девять месяцев чистые процентные доходы Сбербанка по МСФО увеличились на 0,26%, до 1,044 трлн руб. Чистая процентная маржа составила 5,1% против 5,75% годом ранее. Операционные расходы Сбербанка за девять месяцев поднялись на 7,7%, до 486,6 млрд руб. Чистая прибыль банка с января по сентябрь сократилась на 3,4%, до 633 млрд руб. Снижение показателя вызвано учетом убытка от продажи Deniz Bank в размере 74,7 млрд руб. Впрочем, эта операция позволила Сбербанку увеличить достаточность базового капитала на 123 б.п., до 13,53%. Топ-менеджмент в рамках конференц-звонка после публикации отчетности обозначил позитивные ожидания на четвертый квартал.

По мультипликатору P/BV акции Сбербанка торгуются выше среднеотраслевого показателя, что вполне естественно, учитывая высокую рентабельность капитала. Поскольку сейчас нет внешних шоков, которые наблюдались в конце 2018 года, то Сбербанку не придется увеличивать резервы, что в совокупности с удешевлением фондирования позволит нарастить чистую прибыль до конца года. С учетом такой перспективы мы считаем акции Сбербанка по-прежнему недооцененными.

Московская биржа (финансовый сектор)

Целевая цена: 162 руб. Потенциал роста: 61%.

Комиссионные доходы Московской биржи во втором квартале увеличились на 10,7% г/г, до 6 561,8 млн руб., благодаря росту объема комиссий практически на всех рынках. Чистый процентный доход повысился на 9,4% г/г, чистая прибыль — на 21,3% г/г, до 5 902,6 млн руб.. Рентабельность по EBITDA достигла 73,8%.

Комиссионный доход на рынке облигаций во втором квартале вырос на 36,3% г/г, до рекордных 751,6 млн руб. Объем торгов облигациями (исключая однодневные) увеличился на 20,3% г/г. Объем торгов на денежном рынке сократился на 7,9% г/г в связи со снижением объемов операций междилерского репо (-38,5%), а также кредитных и депозитных операций (-27,1%).

В октябре Московская биржа приняла новую дивидендную политику, согласно которой будет направлять на дивиденды весь свободный денежный поток, а нижняя граница выплат увеличится с 55% до 60% от чистой прибыли по МСФО

Московская биржа фактически занимает монопольное положение в отечественной отрасли, что отчасти оправдывает ее высокую рыночную оценку. При этом компания демонстрирует неуклонный рост числа клиентов. В сентябре текущего года был зарегистрирован трехмиллионный частный инвестор. Усилению интереса российских частных инвесторов к торговле на фондовом рынке способствуют действующие налоговые льготы, а также развитие цифровых технологий. На этом фоне мы ожидаем от компании стабильного роста капитализации, который будет обгонять рынок в целом.

X5 Retail Group (розничная торговля)

Целевая цена: 2 650 руб. Потенциал роста: 23%.

Выручка X5 Retail Group в третьем квартале по МСФО за счет увеличения среднего чека и роста количества покупателей поднялась на 12,3% г/г, до 421,95 млрд руб.

Операционная прибыль X5 Retail Group в отчетном периоде сократилась на 29,6% г/г, до 10,8 млрд руб. Расходы на персонал и аренду остаются стабильными, а негативный результат в первую очередь вызван списаниями по трансформации сети Карусель.

На конец квартала долговая нагрузка X5 Retail Group по NetDebt/EBITDA снизилась с 1,99 до 1,75. Это позволяет рассчитывать на то, что компания будет наращивать дивидендные выплаты. Дивидендная политика предполагает выплату акционерам не менее 25% прибыли по МСФО при долговой нагрузке NetDebt/EBITDA меньше 2.

Компания расширяет торговую сеть, наращивает выручку и уверенно лидирует в отрасли. Также ритейлер развивает перспективное направление онлайн-торговли за счет интернет-супермаркета Perekrestok.ru. Мы ожидаем, что акции X5 Retail Group сохраняют более чем 20%-й потенциал роста.

Русгидро (электроэнергетика)

Целевая цена, ао: 0,8 руб. Потенциал роста: 50%.

По итогам девяти месяцев 2019 года чистая прибыль компании по РСБУ составила 34,3 млрд руб. Скорректированная на неденежные статьи чистая прибыль оказалась на уровне 33,8 млрд рублей, EBITDA достигла 58,8 млрд руб., выручка — 89,4 млрд руб. Себестоимость продаж осталась на прошлогоднем уровне 43,2 млрд руб. Активы увеличились до 1,1 млрд руб. Размер кредитного портфеля компании за девять месяцев сократился на 6%, до 139,5 млрд руб. На долгосрочные заемные средства приходится 83% общего кредитного портфеля.

Мы считаем Русгидро привлекательной инвестицией из-за низкой долговой нагрузки и ожидаемого продолжения роста прибыли в текущем году быстрее рынка.

Норильский никель (металлургия)

Целевая цена, ао: 20 128 руб. Потенциал роста: 14%.

За первое полугодие выручка Норникеля увеличилась на 7,9% г/г, до $6292 млн, благодаря положительной динамике всех производственных показателей и росту цены палладия на 40%, до $1410 за унцию. Чистая прибыль, относящаяся к акционерам ГМК, повысилась на 72% г/г, достигнув $2881 млн.

Производство никеля у компании в отчетном периоде выросло на 6% г/г, до 109 682 тонн, благодаря увеличению производства карбонильного никеля на Кольской ГМК, а также роста объема поставок собственного сырья на Norilsk Nickel Harjavalta и вовлечением в переработку файнштейна от компании Boliden. Тенденция к ужесточению экологических правил повышает спрос на продукцию Норникеля. С учетом стабильных темпов роста выручки, превышающей среднюю по рынку рентабельности капитала и умеренной долговой нагрузки мы считаем Норникель привлекательным инструментом для долгосрочных инвестиций.

НМТП (логистика)

Целевая цена, ао: 10,54 руб. Потенциал роста: 29%.

Прибыль НМТП по МСФО в первом полугодии 2019 года выросла на 350%, до 41,187 млрд руб. ($630,367 млн) за счет разового фактора: продажи зернового терминала. Выручка выросла на 4,3% г/г составив 29,734 млрд руб. ($455,076 млн). Доналоговая прибыль увеличилась в пять раз — до 51,945 млрд руб. EBITDA повысилась на 0,4% и составила $344,112 млн.

У НМТП одни из самых высоких показателей рентабельности на отечественном рынке. Она стабильно демонстрирует улучшение ключевых финансовых результатов последние несколько лет. Мы ожидаем, что капитализация компании продолжит рост быстрее рынка.

Яндекс (сектор информационных технологий)

Целевая цена: 3 232 руб. Потенциал роста: 43%.

За второй квартал 2019 года консолидированная выручка Яндекса выросла на 40% г/г, до 41,4 млрд руб. ($656,3 млн). Чистая прибыль составила 3,4 млрд руб. ($54,2 млн), сократившись на 90% г/г. Число поездок в сегменте Яндекс.Такси увеличилось на 49% в сопоставлении год к году. Скорректированная EBITDA повысились на 50% г/г, до 13,1 млрд руб. ($207,6 млн). Доля Яндекса на российском поисковом рынке, в том числе мобильном, повысилась на 0,7% г/г, до56,9%. Количество платных кликов на сайтах Яндекса выросло на 17% г/г. Средняя цена за клик поднялась на 2% г/г.

Мы ожидаем, что Яндекс продолжит наращивать свою выручку быстрее рынка, что позволит нивелировать относительно высокую налоговую нагрузку компании и отразится на росте ее капитализации.

Татнефть (нефтегазовый сектор)

Целевая цена, ао: 868 руб. Потенциал роста: 14%.

Во втором квартале выручка Татнефти по МСФО упала на 5%, до 222,33 млрд руб. Причина отрицательной динамики показателя — загрязнение сырья, поставляемого по нефтепроводу Дружба. Операционная прибыль компании сократилась на 8% г/г, до 69,78 млрд руб., так как операционные расходы снизились на 3,5%, отстав по темпам от выручки. Несмотря на это, операционная рентабельность Татнефти во втором квартале оказалась на уровне 31,4%, что стало лучшим результатом в отрасли. Чистая прибыль акционеров сократилась на 14,3% г/г, до 54,13 млрд руб. из-за уже упомянутых проблем с нефтепроводом Дружба.

Чистый долг у компании, в отличие от других представителей отечественной нефтянки, для которой в целом характерны высокие капзатраты, отсутствует: объем денежных средств на 47,79 млрд руб. превышает задолженность.

Привлекательным для инвесторов моментом стала рекомендация совета директоров направить на дивиденды за первое полугодие 93,3 млрд руб., то есть 81,6% чистой прибыли по МСФО.

По мультипликатору P/E бумаги Татнефти торгуются выше среднеотраслевого значения.

Мы сохраняем позитивный прогноз по акциям Татнефти ввиду высокой рентабельности и ожидаемой дивидендной доходности.

Источник: http://investcafe.ru/blogs/23862/posts/85403