Модельный портфель: удачный баланс смягчил удар

13 мар 12:22

Представляем обзор результатов управления модельным портфелем Инвесткафе, сформированным из наиболее привлекательных, по нашей оценке, ликвидных акций российских эмитентов за прошедшие две недели. Также предлагаем вашему вниманию пересмотренный состав портфеля на период до 20 марта.

Россия

За период с 18 по 25 февраля индекс потребительских цен, по оценке Росстата, продемонстрировал нулевую динамику, с начала февраля показатель вырос на 0,2%, с начала года – на 0,6%.

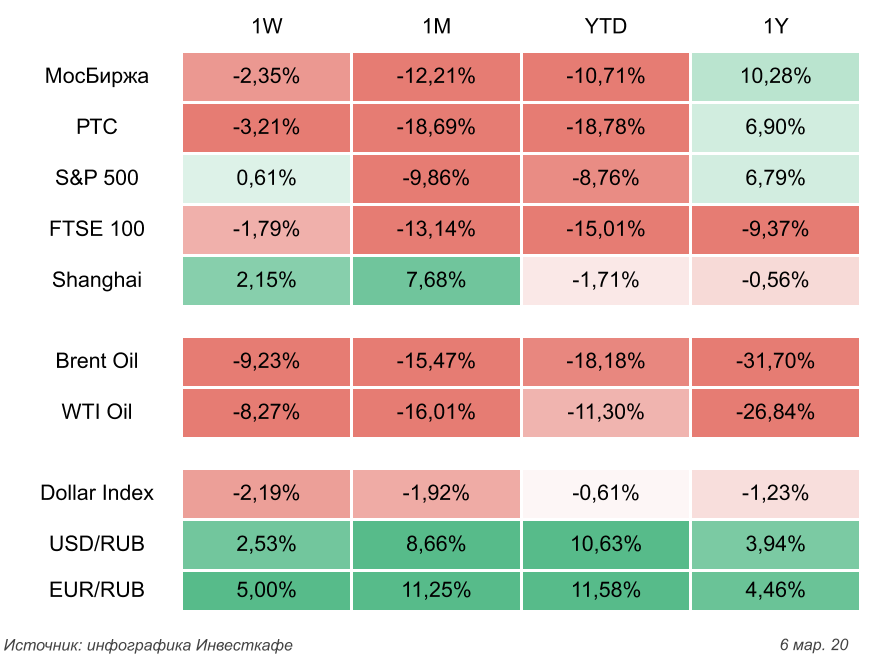

С начала года рубль остается в числе лидеров падения среди мировых валют в связи с зависимостью отечественной экономики от цен на нефть, которые достигли годового минимума.

Европа

Индекс потребительских цен еврозоны в январе, как и ожидалось, снизился на 1% м/м и прибавил 1,4% г/г после роста на 0,3% м/м и на 1,4% г/г месяцем ранее. Индексы деловой активности в промышленности и в секторе услуг еврозоны в феврале составили соответственно 49,1 п. и 52,8 п. (прогноз: 47,5 п. и 52,2 п. соответственно после 47,9 п. и 52,5 п. месяцем ранее). Аналогичные показатели по Германии составили соответственно 47,8 п. и 53,3 п. (прогноз: 44,8 п. и 53,8 п. после 45,3 п. и 54,2 п. месяцем ранее). Индекс делового оптимизма Германии в феврале равнялся 96,1 п. (прогноз: 95,3 п. после 96 п. месяцем ранее).

ВВП Германии в четвертом квартале, как и ожидалось, вырос на 0,4% г/г после 0,5% г/г кварталом ранее.

Индекс делового климата еврозоны в феврале составил -0,04 п. (прогноз: -0,28 п. после -0,19 п. месяцем ранее), индекс потребительского доверия в этом месяце равнялся -6,6 п. (прогноз: -6,6 п. после -8,1 п. месяцем ранее).

Индекс потребительских цен Германии в феврале вырос на 0,4% м/м и на 1,7% г/г (прогноз: +0,3% м/м и +1,7% г/г после -0,6% м/м и +1,7% г/г месяцем ранее). Импортные цены Германии в январе снизились на 0,4% м/м и на 0,9% г/г (прогноз: +0,2% м/м и -0,4% г/г после +0,2% и -0,7% г/г месяцем ранее). Безработица в Германии, как и ожидалось, осталась на уровне 5%. Индекс потребительской уверенности Великобритании в феврале повысился до -7 п. после -9 п. месяцем ранее.

Индекс производственного сектора еврозоны в феврале составил 49,2 п. (прогноз: 49,1 п. без изменений). Аналогичные показатели Германии и Великобритании равнялись соответственно 48 п. и 51,7 п. после 47,8 п. и 51,9 п. месяцем ранее.

Индекс потребительских цен еврозоны в феврале, как и ожидалось, вырос на 1,2% г/г после 1,4% г/г месяцем ранее.

04,03 Индекс сектора услуг еврозоны в феврале повысился до 52,6 п. при прогнозе 52,8 п., без изменений. Индексы деловой активности в секторе услуг Германии и Великобритании в феврале составили 52,5 п. и 53,2 п. (прогноз: 53,3 п. в обоих случаях, без изменений).

США

Продажи домов на вторичном рынке недвижимости в январе составили 5,46 млн (прогноз: 5,43 млн после 5,53 млн месяцем ранее). Предварительное значение индекса PM в секторе услуг экономики в феврале оказалось равно 49,4 п., индекс потребительского доверия оказался на уровне 130,7 п. (прогноз: 132 п. после 130,4 п. месяцем ранее).

Продажи нового жилья за январь выросли на 0,764 млн м/м (прогноз: +0,71 млн м/м после +0,708 млн месяцем ранее), а объем заказов на товары длительного пользования сократился на 0,2% м/м (прогноз: -1,5% м/м после +2,9% м/м месяцем ранее). Личные расходы и доходы выросли на 0,2% м/м и на 0,6% м/м (прогноз: +0,3% м/м в обоих случаях после +0,4% м/м и +0,1% м/м соответственно месяцем ранее).

Индекс потребительского доверия в феврале составил 101 п. (прогноз: 100,9 п., без изменений), индекс делового оптимизма составил 50,1 п. (прогноз: 50,4 п. после 50,9 п. месяцем ранее).

ФРС провела внеплановое заседание, по результатам которого учетная ставка снижена до 1-1,25% годовых. Глава регулятора Джером Пауэлл заявил, что эпидемия коронавируса представляет существенный риск для макропрогноза, и это усиливает опасения инвесторов относительно будущего экономики

Индекс экономических условий в непроизводственной сфере в феврале составил 57,3 п. после 55,5 п. месяцем ранее.

АТР

Индекс потребительских цен Японии в январе вырос на 0,7% м/м после 0,8% м/м месяцем ранее.

Уровень безработицы в Японии составил 2,4% после 2,2% месяцем ранее. Индикатор розничных продаж в стране снизился на 0,4% м/м после снижения на 2,6% м/м месяцем ранее. Индекс промышленного производства Японии в январе вырос на 0,8% после роста на 1,2% месяцем ранее.

Индекс деловой активности в промышленности Китая, по данным Caixin, в феврале составил 40,3 п. после 51,1 п. месяцем ранее. Индекс потребительского доверия Японии опустился до 38,4 п. с январских 39,1 п.

Индекс деловой активности в секторе услуг Китая в феврале составил 26,5 п. после 51,8 п. месяцем ранее.

Нефть

В конце недели в Вене состоялось заседание государств — участников соглашения ОПЕК+, на котором обсуждалось дополнительное сокращение добычи на 1,0-1,5 млн баррелей в сутки. Россия выступила за продление сделки, но против изменения ее условий. Результат встречи можно назвать катастрофическим для нефти: сделка ОПЕК+ фактически прекратила существование. Россия и Саудовская Аравия высказали намерение наращивать добычу, чтобы увеличить свои доли рынка.

Модельный портфель

С 21 февраля по 6 марта номинированный в рублях индекс Мосбиржи обрушился на 12,44%, до 2 719, 51 пункта, а рассчитываемый в долларах индекс РТС обвалился на 17,5%, до 1 257,96 пункта. Пара USD/RUB к концу торгов 6 марта выросла на 7,02%, до 68,5725 руб., а котировки EUR/RUB подскочили на 11,48%, до 77,51 руб.

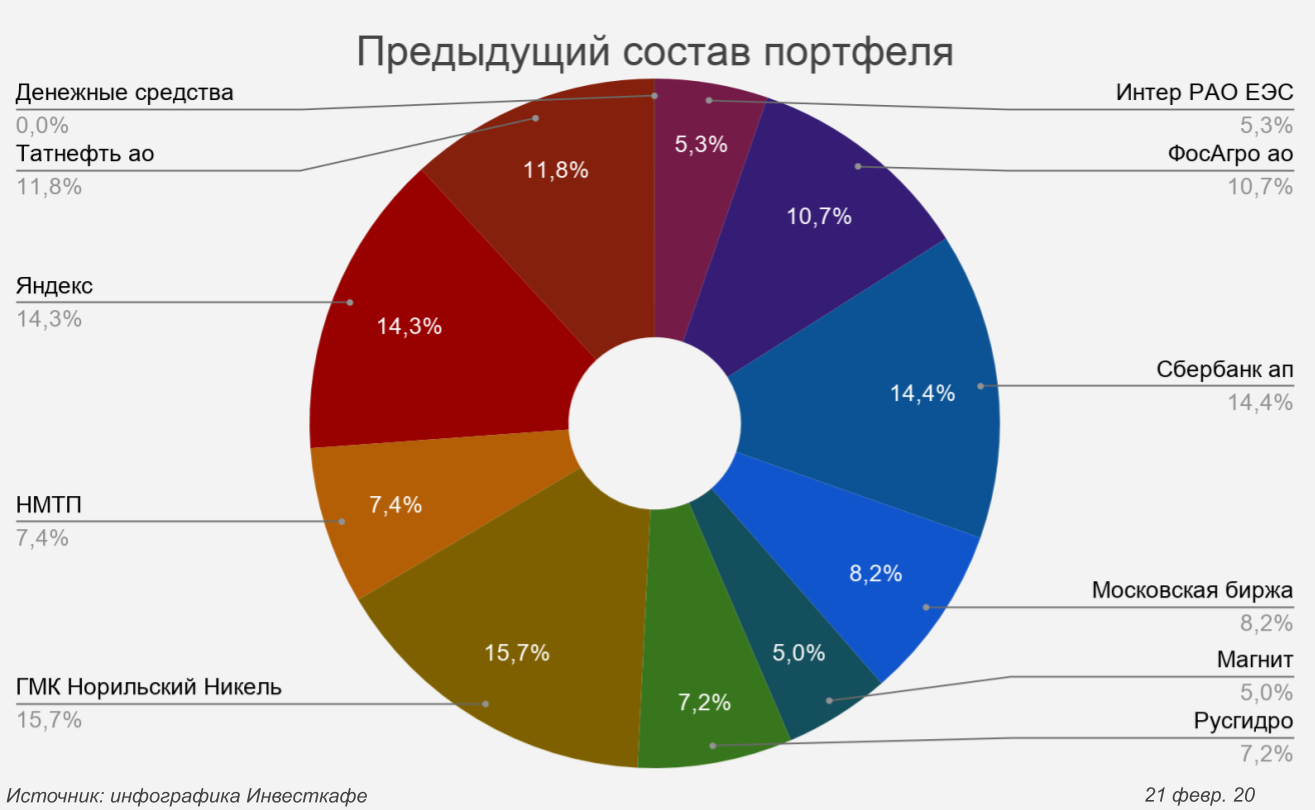

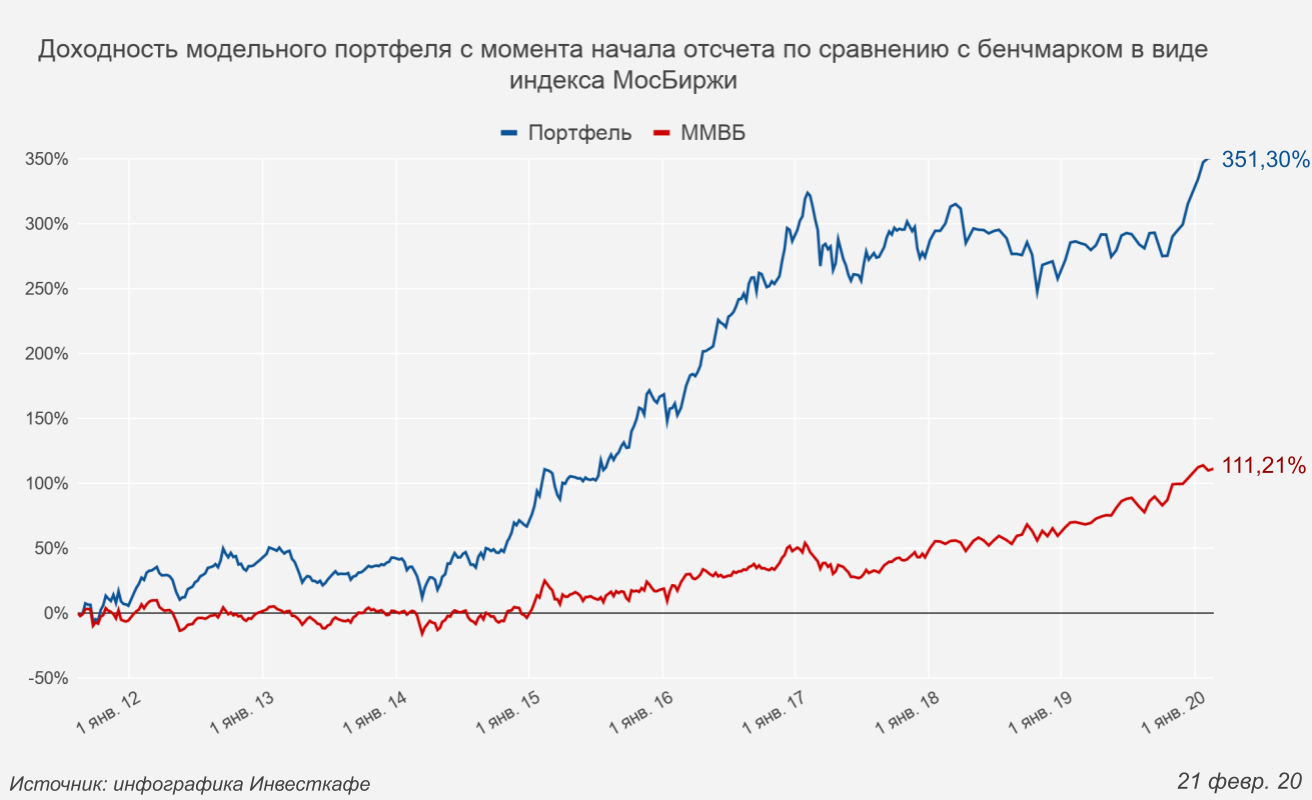

Модельный портфель Инвесткафе формируется на основании рекомендаций отраслевых аналитиков агентства, которые предлагают наиболее интересные акции по соотношению риск/доходность из списка самых ликвидных бумаг отечественного фондового рынка. Вес каждой бумаги в портфеле определяется на основании потенциала ее роста, рассчитанного методами фундаментального анализа и скорректированного на индивидуальные риски эмитента. Цены, по которым будут производиться сделки, берутся по состоянию на закрытие пятницы либо другого последнего дня торговой недели. Начальная стоимость портфеля составляла немногим более 960 тыс. руб. Дата составления первого модельного портфеля по вышеописанному методу — 12 августа 2011 года.

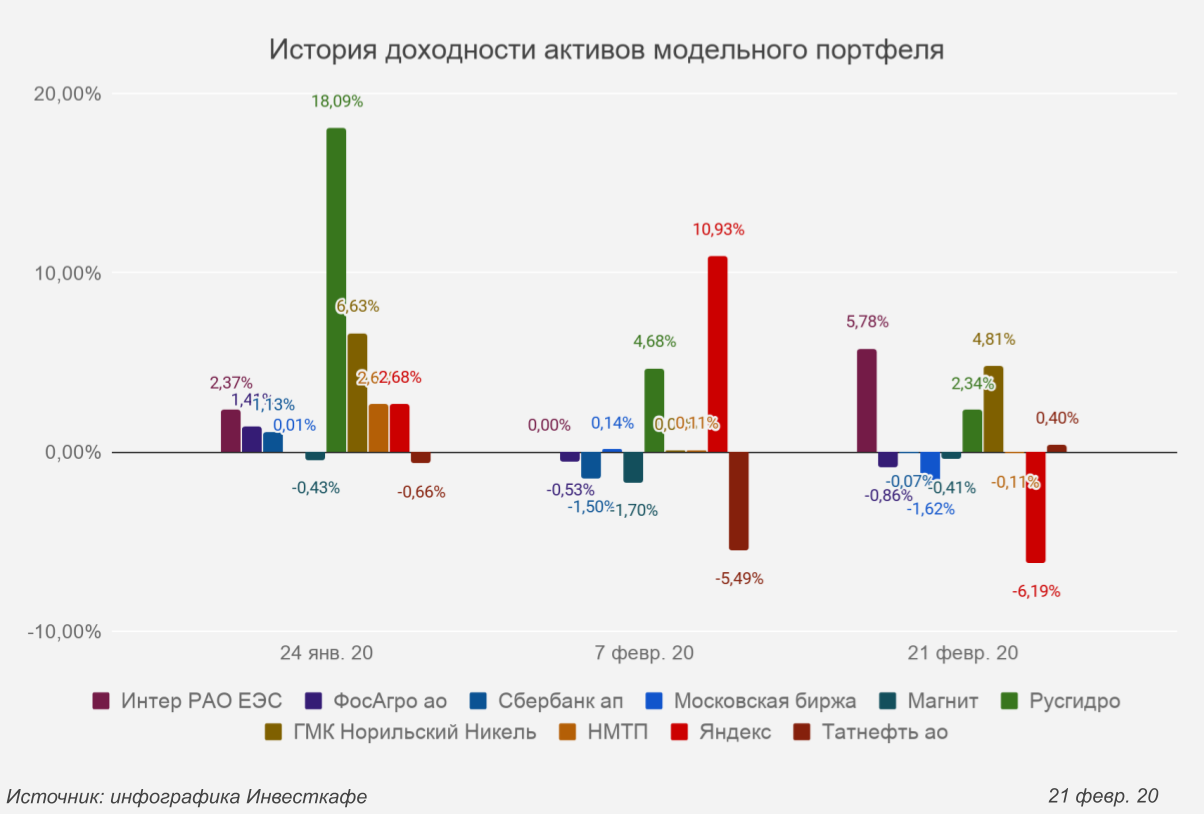

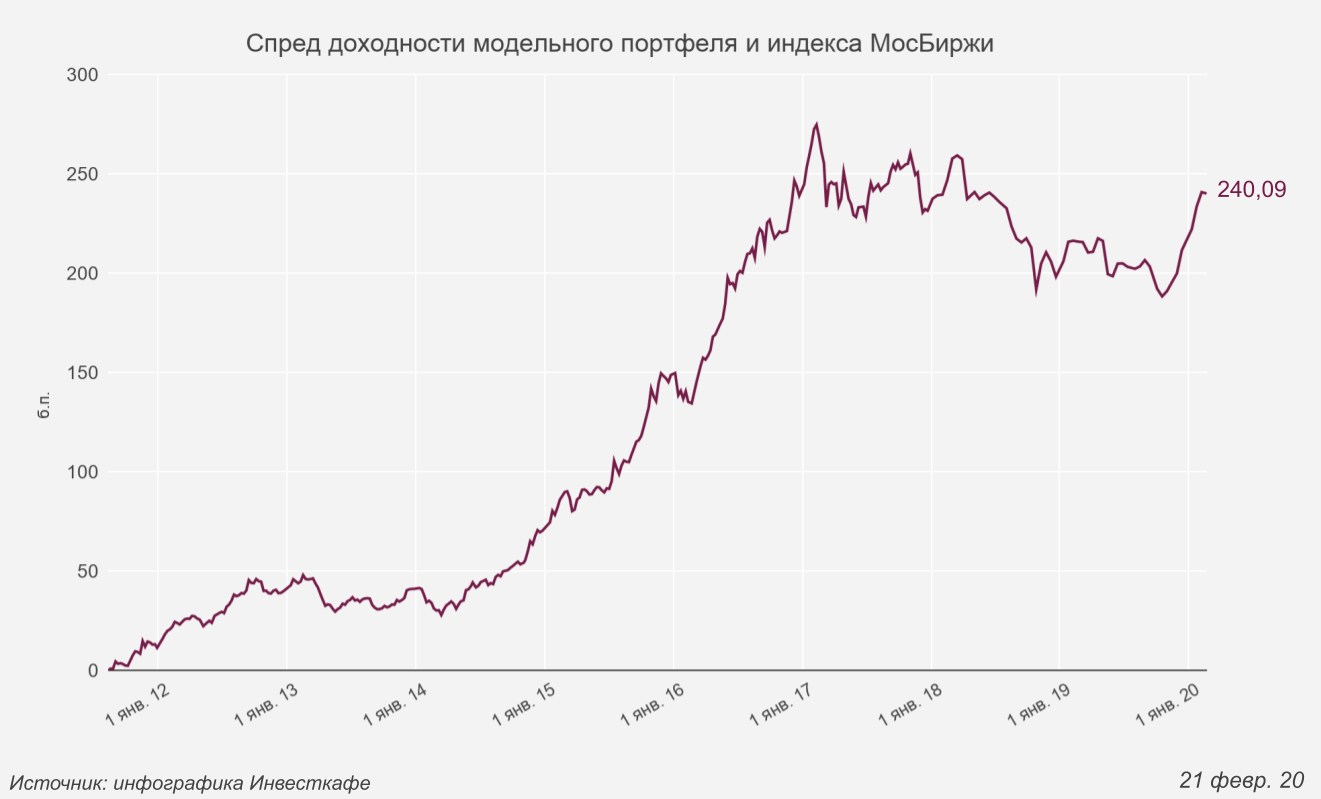

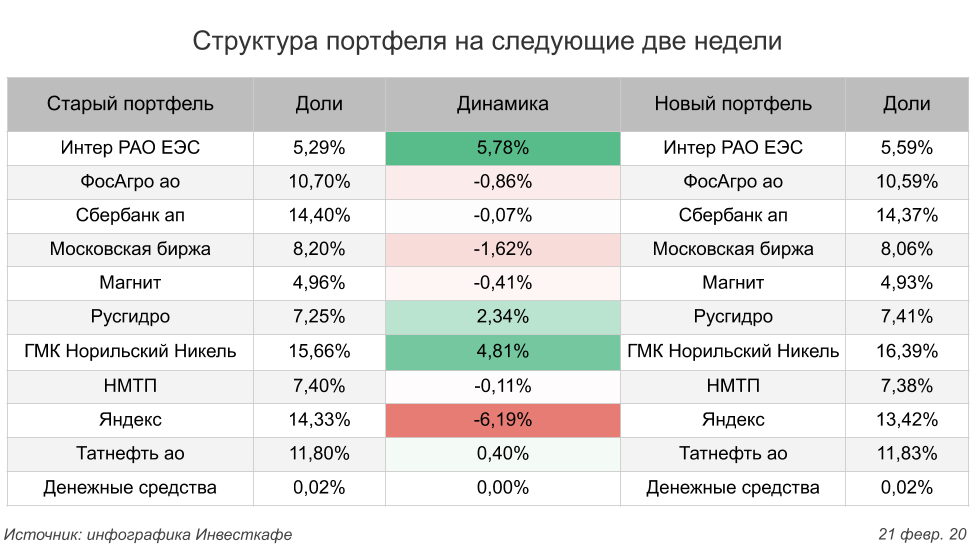

С 21 февраля по 6 марта стоимость совокупных активов модельного портфеля (акции + кэш) снизилась на 9,17%, а индекс Мосбиржи упал на 12,4%. Спред (разрыв в доходности) между ними с начала отчета сузился до 225,01 % в нашу пользу.

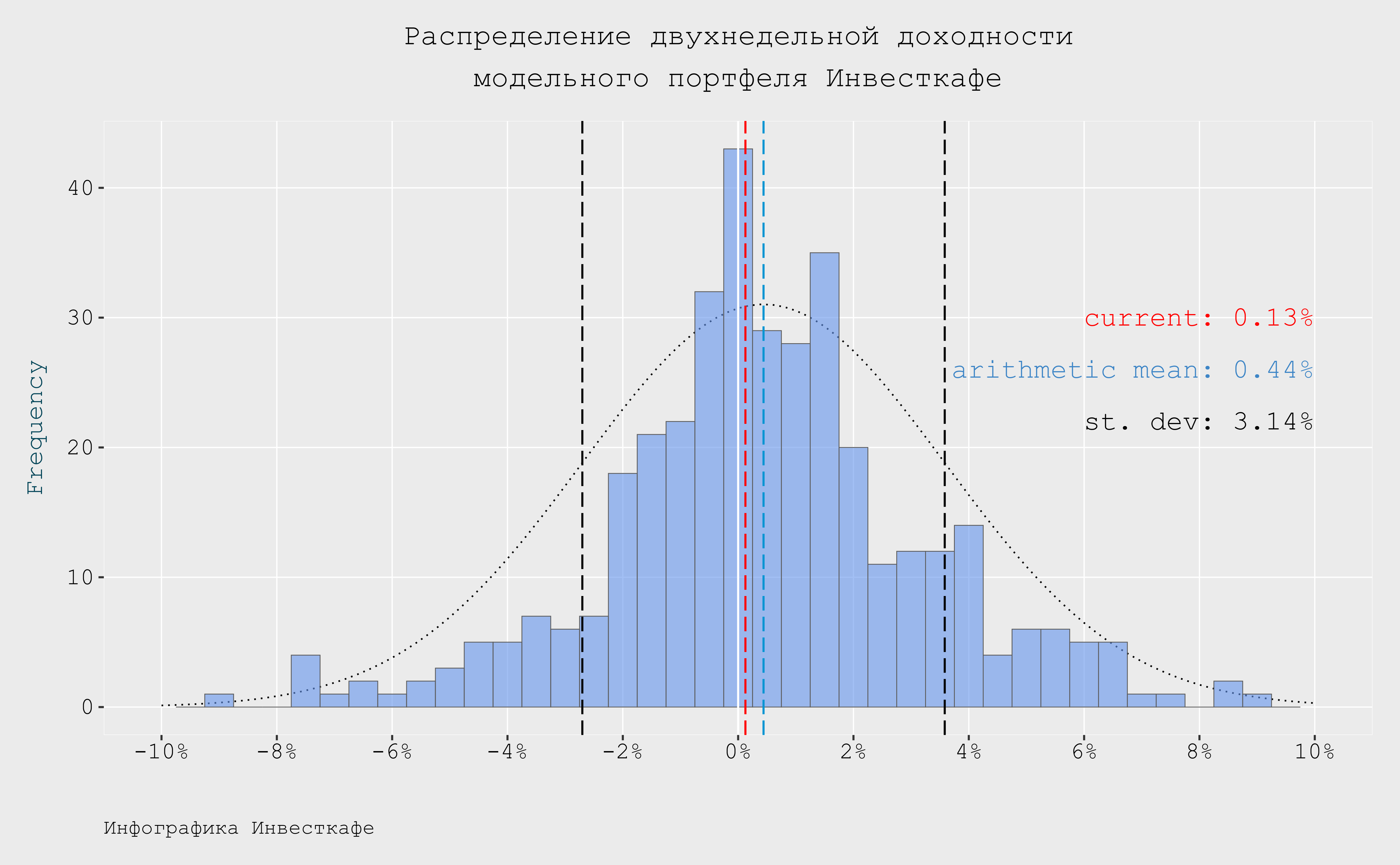

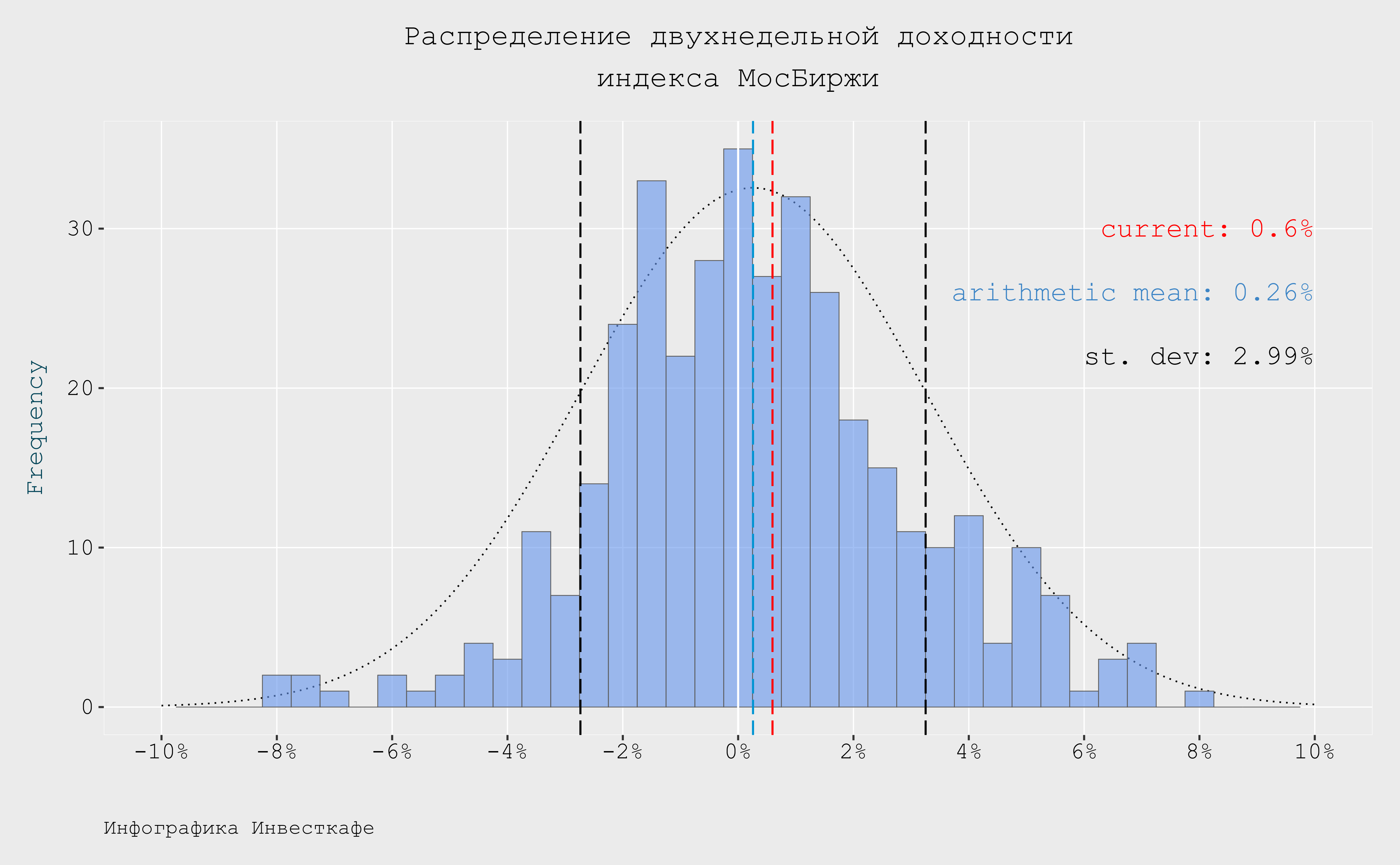

Соотношение показателей риска, как и прежде, на стороне Инвесткафе: при почти одинаковых размерах стандартного отклонения средняя арифметическая двухнедельная доходность модельного портфеля в полтора раза выше, чем у индекса Мосбиржи.

На новый период принято решение увеличить долю Яндекса за счет Норникеля и Сбербанка. Мы считаем, что в условиях замедления глобальной экономики сегмент интернет-рекламы более надежен, чем другие секторы экономики.

Интер РАО ЕЭС (энергетический сектор).

Целевая цена, ао: 7,66 руб. Потенциал роста: 40%.

По итогам девяти месяцев 2019 года компания продемонстрировала повышение всех ключевых финансовых показателей. Ее выручка увеличилась на 9,5% г/г, до 753,8 млрд руб., операционная прибыль — на 20,9% г/г, до 77,1 млрд руб., чистая прибыль — на 16,2% г/г, до 64,7 млрд руб.

Дивидендная политика Интер РАО подразумевает выплату акционерам 25% от прибыли по МСФО. Если Минфин обяжет «дочки» госкомпаний увеличить выплаты до 50% чистой прибыли, Интер РАО придется пересмотреть свою дивидендную политику.

Мы считаем, что активное улучшение показателей компании вместе с относительно низкой долговой нагрузкой и вероятным повышением дивидендных выплат способны стимулировать рост капитализации компании более чем на 50% в обозримом будущем.

Фосагро (сельскохозяйственный сектор).

Целевая цена, ао: 3 000 руб. Потенциал роста: 32%.

В 2019 выручка Фосагро по МСФО увеличилась 6,3% г/г, до 248,125 млрд руб., за счет роста продаж фосфорсодержащей и азотсодержащей продукции на 7,6% и 2,4% соответственно. Операционные расходы компании повысились на 9,6% г/г, до 196,47 млрд руб., на фоне увеличения затрат на заработную плату и отчисления в социальные фонды на 17,6%. Кроме того, на 6,7% поднялись издержки, зависящие от базиса поставки. Чистая прибыль, причитающаяся акционерам Фосагро, выросла в 2,2 раза и составила 49,349 млрд руб., что оказалось существенно лучше результата КуйбышевАзота, у которого основной финансовый показатель снизился.

Отчетность подтверждает способность Фосагро наращивать выручку и рентабельность быстрее конкурентов, что обеспечит дальнейшее стабильное повышение капитализации компании.

Сбербанк (финансовый сектор)

Целевая цена, ап: 282 руб. Потенциал роста: 34%.

За первые девять месяцев чистые процентные доходы Сбербанка по МСФО увеличились на 0,26%, до 1,044 трлн руб. Чистая процентная маржа составила 5,1% против 5,75% годом ранее. Операционные расходы Сбербанка за девять месяцев поднялись на 7,7%, до 486,6 млрд руб. Чистая прибыль банка с января по сентябрь сократилась на 3,4%, до 633 млрд руб. Снижение показателя вызвано учетом убытка от продажи Deniz Bank в размере 74,7 млрд руб. Впрочем, эта операция позволила Сбербанку увеличить достаточность базового капитала на 123 б.п., до 13,53%. Топ-менеджмент в рамках конференц-звонка после публикации отчетности обозначил позитивные ожидания на четвертый квартал.

По мультипликатору P/BV акции Сбербанка торгуются выше среднеотраслевого показателя, что вполне естественно, учитывая высокую рентабельность капитала. Поскольку сейчас нет внешних шоков, которые наблюдались в конце 2018 года, то Сбербанку не придется увеличивать резервы, что в совокупности с удешевлением фондирования позволит нарастить чистую прибыль до конца года. С учетом такой перспективы мы считаем акции Сбербанка по-прежнему недооцененными.

Московская биржа (финансовый сектор)

Целевая цена: 158 руб. Потенциал роста: 74%.

Комиссионные доходы Московской биржи по МСФО в третьем квартале 2019-го увеличились на 8,5% г/г, до 6 399,6 млн руб. Операционные доходы выросли на 8,57% г/г, а чистая прибыль повысилась на 6,8% г/г, до 5 453,4 млн руб.

В октябре Московская биржа приняла новую дивидендную политику, согласно которой будет направлять на дивиденды весь свободный денежный поток, а нижняя граница выплат увеличится с 55% до 60% от чистой прибыли по МСФО

Московская биржа фактически занимает монопольное положение в отечественной отрасли, что отчасти оправдывает ее высокую рыночную оценку. При этом компания демонстрирует неуклонный рост числа клиентов. В сентябре текущего года был зарегистрирован трехмиллионный частный инвестор. Усилению интереса российских частных инвесторов к торговле на фондовом рынке способствуют действующие налоговые льготы, а также развитие цифровых технологий. На этом фоне мы ожидаем от компании стабильного роста капитализации, который будет обгонять рынок в целом.

Магнит (розничная торговля)

Целевая цена: 4 160 руб. Потенциал роста: 39%.

Выручка Магнита по МСФО за 2019 год увеличилась на 9,5% г/г, до 1,33 трлн руб., против 8,2% годом ранее. Чистая прибыль упала практически вдвое, до 17,1 млрд руб., на фоне повышения операционных расходов и издержек на обслуживание долга. Рентабельность чистой прибыли в отчетном периоде оказалась на историческом минимуме 1,29%.

В 2019 году Магнит открыл 2377 новых магазинов (+16% г/г). Общее количество магазинов достигло 20725, что позволяет компании сохранять лидерство по данному показателю в Восточной Европе. По операционным показателям Магнит в 2019 году опередил своих конкурентов. В 2020 году менеджмент планирует открыть 1356 новых магазинов, в том числе примерно 1100 точек в формате «дроггери».

Чистый долг Магнита в 2019 году увеличился на 37,5 млрд руб., до 175,33 млрд руб. Соотношение NetDebt/EBITDA повысилось до 2,1 с 1,5 годом ранее.

Магнит продолжает интенсивный рост, а на этом этапе развития показатели прибыльности не играют ключевой роли в вопросе капитализации. Мы считаем, что компания в будущем сможет демонстрировать рост выручки, значительно превосходящий среднерыночные, и это послужит катализатором роста капитализации компании.

Русгидро (электроэнергетика)

Целевая цена, ао: 0,83 руб. Потенциал роста: 29%.

По итогам девяти месяцев 2019 года чистая прибыль компании по РСБУ составила 34,3 млрд руб. Скорректированная на неденежные статьи чистая прибыль оказалась на уровне 33,8 млрд рублей, EBITDA достигла 58,8 млрд руб., выручка — 89,4 млрд руб. Себестоимость продаж осталась на прошлогоднем уровне 43,2 млрд руб. Активы увеличились до 1,1 млрд руб. Размер кредитного портфеля компании за девять месяцев сократился на 6%, до 139,5 млрд руб. На долгосрочные заемные средства приходится 83% общего кредитного портфеля.

В этом году компания изменила дивидендную политику. В соответствии с новыми правилами на выплаты акционерам будет направляться 50% прибыли по МСФО, но общий дивиденд должен быть не меньше среднего за последние три года.

Мы считаем Русгидро привлекательной инвестицией из-за низкой долговой нагрузки и ожидаемого продолжения роста прибыли в текущем году быстрее рынка.

Норильский никель (металлургия)

Целевая цена, ао: 26 430 руб. Потенциал роста: 22%.

В 2019 консолидированная выручка Норникеля по МСФО увеличилась на 16% г/г, до $13,6 млрд, за счет повышения объемов производства основной продукции, а также ввиду роста цены на палладий и никель. EBITDA увеличилась на 27% г/г, до $7,9 млрд. Рентабельность по EBITDA составила 58%. Отношение чистого долга к EBITDA на конец отчетного периода снизилось до 0,9x

Тенденция к ужесточению экологических правил повышает спрос на продукцию Норникеля. С учетом стабильных темпов роста выручки, превышающей среднюю по отрасли, устойчиво положительной рентабельности капитала и умеренной долговой нагрузки мы считаем Норникель привлекательным инструментом для долгосрочных инвестиций.

НМТП (логистика)

Целевая цена, ао: 11,9 руб. Потенциал роста: 19%.

Выручка НМТП по международным стандартам бухотчетности за девять месяцев 2019 года снизилась на 6,6%, до $665,5 млн. Грузооборот в вырос на 9,3% г/г, до 109,8 млн тонн, за счет повышения объемов перевалки сырой нефти и железорудного сырья. Чистая прибыль Новороссийского морского торгового порта выросла в 3,7 раза, до $810,4 млн, что в значительной мере связано с продажей зернового терминала во втором квартале. Консолидированная выручка составила $665,5 млн. (-6,6% г/г). EBITDA опустилась на 2,4% г/г, до $500,8 млн.

У НМТП одни из самых высоких показателей рентабельности на отечественном рынке. Она стабильно демонстрирует улучшение ключевых финансовых результатов последние несколько лет. Мы ожидаем, что капитализация компании продолжит рост быстрее рынка.

Яндекс (сектор информационных технологий)

Целевая цена: 3 715 руб. Потенциал роста: 38%.

В третьем квартале консолидированная выручка Яндекса выросла на 38% г/г, до 45 млрд руб. ($698,8 млн). Выручка от продажи интернет-рекламы увеличилась на 21%. Ее доля в общем показателе достигла 69%. Выручка от сервиса Яндекс.Такси выросла на 89%. Ее доля в общей выручке составила 21%.

Чистая прибыль компании снизилась на 1% г/г, до 4,4 млрд руб. ($68,0 млн). Скорректированная чистая прибыль (Adjusted net income) увеличилась на 12% г/г, до 6,9 млрд руб. ($106,7 млн). Скорректированная EBITDA (Adjusted EBITDA) поднялась на 29% г/г, до 13,9 млрд руб. ($216,1 млн).

Доля Яндекса на российском рынке поиска, включая мобильный, составила в среднем 56,6%. Годом ранее доля составляла 55,9%, а во втором квартале 2019 года — 56,9% (данные Яндекс.Радар).

Мы ожидаем, что Яндекс продолжит наращивать свою выручку быстрее рынка. Это позволит ему нивелировать относительно высокую налоговую нагрузку и простимулирует рост капитализации. Положительным фоном для компании является курс государства на отказ от заграничного программного обеспечения.

Татнефть (нефтегазовый сектор)

Целевая цена, ао: 920 руб. Потенциал роста: 40%.

За девять месяцев Татнефть увеличила выручку по МСФО на 2,3%, до 691,4 млрд руб. Негативная динамика нефтяных котировок в отчетном периоде была компенсирована ростом добычи и объемов нефтепереработки. Операционные расходы компании повысились на 1,7%, до 468,7 млрд руб. Темп роста издержек оказался ниже темпа роста выручки, что позволило увеличить операционную прибыль на 3,5%, до 222,07 млрд руб.

Добыча нефти поднялась на 2,5% г/г, до 22,35 млн тонн. По итогам года Татнефть планирует добыть 29,7 млн тонн, что на 1% превысит показатель минувшего года.

Чистая прибыль акционеров Татнефти за девять месяцев сократилась на 0,8%, до 172,71 млрд руб. Умеренно негативный результат вызван убытком по курсовым разницам.

Несмотря на то, что по мультипликатору P/E бумаги Татнефти торгуются выше среднеотраслевого значения, мы сохраняем позитивный прогноз по акциям эмитента, учитывая высокие дивиденды и рентабельность бизнеса.

Источник: http://investcafe.ru/blogs/23862/posts/85973