Модельный портфель прошел испытания 2017 годом

15 янв 19:56

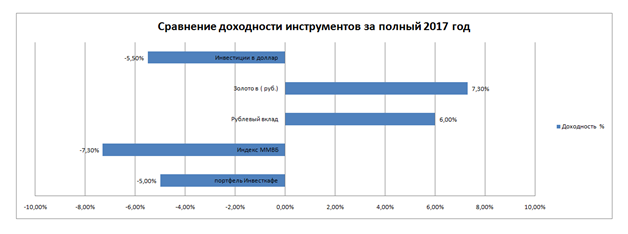

Модельный портфель Инвесткафе за 2017 год потерял 5% своей стоимости. Плохо это или хорошо? Чтобы дать максимально объективный ответ на этот вопрос, сравним доходность портфеля с другими, наиболее популярными инструментами инвестирования (см. гистограмму ниже).

Экономика России показывает восстановление, что привлекает международных инвесторов на российский фондовый рынок. Этому же способствовала позитивная динамика на мировых площадках и отказ Запада от ужесточения санкций в отношении РФ. В то же время укрепление рубля не позволило индексу Мосбиржи завершить год на мажорной ноте: его потери составили 7,3%. Этот негативно отразился и на нашем модельном портфеле. Однако благодаря эффективной балансировке акций в нем этот негатив удалось немного ослабить.

Лидерство по доходности в 2017 году досталось золоту в рублевом эквиваленте (+7,3%). Золото пользовалось повышенным спросом из-за геополитической напряженности, в связи с которой инвесторы предпочитают защитные активы. На втором месте оказался рублевый банковский вклад, который за год принес бы доходность около 6%. Инвестиции в доллар в 2017-м не были актуальными.

Источники: bankirsha.com, stocks.investfunds.ru.

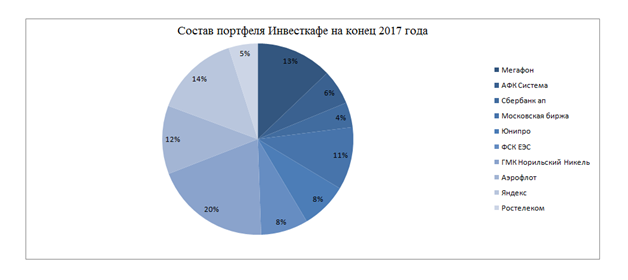

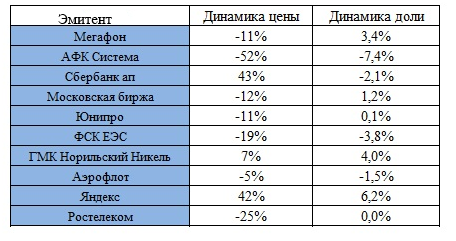

В 2017 году состав портфеля не менялся, как видно из графика. Среди лидеров снижения оказались АФК Система, Ростелком, ФСК ЕЭС. Наибольший положительный вклад в результат портфеля внесли Сбербанк, Яндекс и Норильский никель.

Важно отметить, что ни один из секторов не занимает больше 30% нашего портфеля, чтобы свести к минимуму отраслевые риски. Рассмотрим динамику акций, входящих в портфель, за 2017 год.

Телекоммуникационный сектор в портфеле представляют Мегафон и Ростелеком. Обе компании по-прежнему демонстрируют стагнацию ключевых показателей и отсутствие значимых точек роста. На данный момент фиксированная телефония приносит Ростелекому большую часть выручки. При этом с января по сентябрь прошлого года она повысилась на 2%, до 221,2 млрд руб. год к году, а чистая прибыль увеличилась на 14% — до 9,9 млрд руб. Негативным моментами для инвесторов Ростелекома можно назвать его растущий чистый долг и туманные дивидендные перспективы.

Выручка Мегафона за девять месяцев 2017-го поднялась на 16,7%, до 274,2 млрд руб. благодаря консолидации финансовых результатов Mail.ru Group, доходы которой в отчетном периоде оказались равны 37,0 млрд руб. Чистая прибыль компании составила 1,9 млрд руб. Наличие чистой прибыли и свободного денежного потока пока дает Мегафону возможность выплачивать дивиденды на уровне прошлого года. Однако в случае увеличения CAPEX и снижения прибыли есть вероятность сокращения этих выплат.

Положительным фактором для телекомов можно считать предложение о переносе вступления в силу пакета антитеррористических законов, известного как пакет Яровой, с 2018-го на 2023 год. Отсрочка позволила бы телекомуникацинным компаниям выплачивать дивиденды, а не увеличивать капитальные расходы.

ИТ-сектор в нашем портфеле представляет Яндекс. Эта компания показала наилучшие в нашем портфеле результаты за 2017 год. В основу успеха Яндекса в прошлом году активность в сфере новых партнерств и разработок. В июле Яндекс.Такси договорилось об объединении бизнеса с Uber. Фактически это означает, что Uber отказывается от конкуренции с Яндексом на российском рынке. Партнеры создадут новую компанию по заказу такси в России, Азербайджане, Армении, Белоруссии, Грузии и Казахстане. В эту компанию будет включен и сервис по доставке еды UberEats. В августе Яндекс и Сбербанк договорились о создании совместного предприятия на базе сервиса Яндекс.Маркет. Кроме этого основному конкуренту Яндекса в России Google пришлось заключить мировое соглашение с Федеральной антимонопольной службой по иску российского поисковика. Благодаря выигранному иску Яндекс получил возможность договариваться с производителями мобильных устройств о предустановке своих приложений, в том числе и на главный экран, без препятствий со стороны Google.

От транспортного сектора в портфеле присутствует Аэрофлот. Выручка всей группы авиаперевозчика за девять месяцев 2017 года увеличилась на 6,2% г/г, а чистая прибыль упала на 37%. Ухудшение результатов компании главным образом объясняется ростом расходов на топливо, оплату труда, обслуживание судов и другие нужды. Компания интересна прежде всего своей большой денежной подушкой в размере 52 млрд руб. Главная интрига заключается в том, как компания планирует распорядиться этими средствами. Потенциал роста стоимости Аэрофлота в текущем году связан с чемпионатом мира по футболу, благодаря которому перевозчика ждет увеличение пассажиропотока.

Энергетический сектор представляют ФСК ЕЭС и Юнипро. Акции обеих за ушедший год продемонстрировали снижение. Совокупная выручка ФСК ЕЭС сократилась на 3,2%, до 160,1 млрд руб., на фоне падения выручки от продажи электроэнергии втрое — до 5,3 млрд руб. Заметное давление на операционную прибыль оказали расходы на судебные разбирательства, по результатам которых компания отразила 12,3 млрд руб. убытка. Это произошло из-за возврата контроля над Нурэнерго, по решению Арбитражного суда Чечни от 27 октября 2017 года. Компания была вновь признана банкротом, открыто конкурсное производство сроком на шесть месяцев, до 27 апреля 2018 года. Несмотря на это, ФСК ЕЭС демонстрирует рост операционных показателей, поэтому есть основания ждать и восстановления финансовых результатов.

Выручка Юнипро за девять месяцев 2017 года снизилась на 1,7% и составила 56 млрд руб. В руководстве компании основной причиной этого назвали сокращение объема генерации. Базовая чистая прибыль Юнипро в январе-сентябре увеличилась в 17 раз год к году, достигнув 29,082 млрд руб. Это произошло во многом благодаря выплатам от международных страховых брокеров. В то же время ремонтно-восстановительные работы на Березовской ГРЭС затягиваются, что может привести к дополнительным расходам. О масштабных планах развития Юнипро не сообщает, поэтому накопленные средства компания, скорее всего, направит на выплаты акционерам.

Металлургия в лице ГМК Норильский никель вошла в тройку лидеров роста нашего портфеля за 2017 год. Консолидированная выручка Норникеля по итогам 1-го полугодия увеличилась на 11% г/г, до $4,2 млрд, главным образом, за счет роста цен на корзину металлов. EBITDA уменьшилась на 3 %, до $1,7 млрд. Снижение этого показателя объясняется в основном совокупным эффектом от укрепления курса рубля. В производственном отчете за девять месяцев отразился спад практически по всем ключевым направлениям, что было вызвано временными факторами. В 2018 году планирует сохранить капитальные вложения на уровне $2 млрд, а в 2019-2020 годах собирается увеличить их до $2,3-2,5 млрд. По словам руководства, на выплате дивидендов это никак не скажется. В ближайшие месяцы ГМК имеет все шансы улучшить свои показатели, благодаря позитивной динамике на рынке никеля и меди. Не стоит забывать, что Норникель дивидендная компания, поэтому котировки его акции пользуются поддержкой биржевых игроков, которых в первую очередь интересуют дивидендные истории.

Финансовый сектор в модельном портфеле представлен Сбербанком и Московской биржей.

Сбербанк продолжает радовать хорошими финансовыми результатами. В прошлом году он стал лидером роста нашего портфеля. За девять месяцев 2017-го чистая прибыль Сбера по МСФО поднялась на 44%, до 576,3 млрд руб. Дальнейшие перспективы роста финансовых показателей также выглядят неплохо. В связи с непростой ситуацией в банковском секторе, который за последний год покинуло около полусотни банков, вкладчики доверяют сбережения только крупным представителям сектора, среди которых главным выступает именно Сбербанк. Напомним, что в декабре прошлого года Сбербанк одобрил увеличение с 2020 года дивидендных выплат до 50% от прибыли, чем, безусловно, привлек инвесторов.

Московская биржа на протяжении 2017 года демонстрировала довольно слабые показатели. За девять месяцев ее операционные доходы снизились на 13,2%, до 28,9 млрд руб., на фоне сокращения процентных и прочих финансовых доходов на 32,1%, вызванного падением среднего уровня процентных ставок и размера клиентских остатков. Чистая прибыль биржи опустилась на 21,5%, до 15,44 млн. Впрочем, Московская биржа — это монополия, что отлично подходит для долгосрочных инвесторов. Кроме того, компания стабильно выплачивает дивиденды.

Абсолютным лидером падения в нашем портфеле стали акции АФК Система: за год они потеряли 52% своей стоимости. Общая выручка холдинга за январь-сентябрь подросла лишь на 0,3% и составила 509,6 млрд руб., а операционная прибыль увеличилась на 9,3%, до 72,9 млрд руб. Чистая прибыль корпорации выросла на 2,4%, до 4,288 млн. В центре внимания инвесторов на протяжении нескольких месяцев было судебное разбирательство по иску Роснефти к Системе. В конце декабря компании заключили мировое соглашение, по которому Система обязалась выплатить 100 млрд руб. за убытки, нанесенные Башнефти. Окончательные расчеты должны быть завершены не позднее 30 марта 2018 года. Стороны договорились, что после полного погашения указанной суммы они откажутся от взаимных претензий.

Источник: http://investcafe.ru/blogs/10513/posts/78768