Модельный портфель: пристегните ремни!

21 июл 02:53

Представляем очередной обзор результатов управления модельным портфелем Инвесткафе, сформированным из наиболее привлекательных и ликвидных акций российских эмитентов, а также предлагаем инвестиционные идеи и формируем портфель на период с 20-го по 24 июля.

Прежде чем перейти к анализу движений акций на отечественных площадках, вспомним ключевые события, повлиявшие на российский рынок ценных бумаг на прошедшей неделе.

На завершившемся саммите еврозоны было решено не исключать Грецию из валютного союза в обмен на согласие Афин выполнить обязательства перед кредиторами. Европейский стабилизационный механизм выделит Греции немедленно 10 млрд евро на рекапитализацию банков, что позволит стране открыть финансовые организации после двухнедельных каникул. Афины со своей стороны приняли ряд законов о реформах пенсионной системы и налогового законодательства. В этот понедельник, 20 июля, Евросоюз предоставил Афинам бридж-кредит на 7,2 млрд евро, что позволит стране избежать немедленного дефолта и выплатить ЕЦБ 3,5 млрд евро в счет погашения ранее выданного займа.

Завершение греческой эпопеи и взятие Народным банком Китая под контроль рынка акций привели к падению индекса страха VIX до минимальной отметки с конца июня, что положительно отражается на доходных активах. Выход инвесторов из кэша собьет волатильность финансовых рынков и повысит привлекательность carry trade. При этом облигации РФ по-прежнему выглядят лакомым кусочком из-за высокой доходности. Основными негативными факторами для рубля являются непрекращающиеся покупки иностранной валюты на внутреннем рынке Банком России, платежи по корпоративным долгам в условиях ограниченного доступа к внешним ресурсам, а также слухи о новом понижении ключевой ставки. Российский регулятор может пойти на такой шаг в июле из-за переизбытка ликвидности в банковской системе и низкого спроса на кредиты. Любопытно, что центробанк нисколько не смущает ослабление курса рубля, он продолжает покупать валюту: с середины мая ЦБ приобрел около $8 млрд, стремясь довести серьезно похудевшие в текущем году резервы с $360 до $500 млрд.

По итогам пресс-конференции главы ЕЦБ Марио Драги, увенчавшей июльское заседание регулятора, возникло стойкое ощущение, что банк не только скупит бумаги на 1,1 трлн евро до осени 2016-го, но и может в любой момент нарастить масштабы QE. Когда нефть корректировалась, а европейский CPI ускорялся, на рынке ходили слухи о сворачивании программы. Нынче все перевернулось с ног на голову: черное золото предпочитает южный вектор, а потребительские цены чувствуют себя ни шатко, ни валко. Почему бы не поговорить о расширении объемов покупок? Связанный с этим процессом рост баланса ЕЦБ усиливает мигрени «быков» по евро. ФРС, напротив, задвинула инфляцию в дальний угол. По мнению Джанет Йеллен, лучше раньше, чем позже. Такая позиция позволяет срочному рынку увеличивать шансы скорого старта монетарной рестрикции.

Глобальный дефляционный фон никуда не исчез. Его основой является замедление ВВП Китая, которое отражается на спросе на сырье и снижает его стоимость, что впоследствии сказывается на себестоимости, отпускных и потребительских ценах. Приведенную взаимосвязь можно легко отследить на примере изменения конъюнктуры китайского рынка недвижимости.

Одновременно на американскую инфляцию, в июне отметившуюся скромным приростом в 0,1% г/г, давят сильный доллар и вялая динамика зарплат. Потребительские цены до сих пор оставались главным сдерживающим фактором для ФРС, и в этом плане особых изменений не наблюдается. По словам Стэнли Фишера, второго лица Федерального резерва, инфляция крайне слаба, и прежде чем что-то делать, центробанк должен убедиться в ее желании двигаться к таргету в 2%. У Лондона, например, есть серьезный козырь в виде стремительного роста средней заработной платы, а у Вашингтона его нет. Исследование американской Национальной ассоциации бизнеса показало, что 35% из 112 экспертов считают, что Штаты сталкиваются с нехваткой квалифицированной рабочей силы. В апреле таких было 25%. Вероятно, корни проблемы с заработной платой следует искать в нежелании работодателей ее повышать для низкооплачиваемых категорий сотрудников. Динамика инфляции порождает сомнения ФРС, и наступившая неделя их вряд ли развеет: статистика по рынку недвижимости и индекс менеджеров по закупкам от Markit сложно назвать катализаторами настроений регулятора.

Тернистый путь ФРС позволяет иначе взглянуть на то, что сейчас происходит в Британии. Полпреды FOMC частенько пытались обратить внимание рынка не на дату первого похода на ставки, а на скорость их повышения. В этом отношении слова главы Банка Англии Марка Карни о том, что в течение полутора-двух лет ставка РЕПО может приютиться в середине диапазона исторических средних, дают обильную пищу для размышлений. Речь идет о 2-2,5% к середине 2017 года, ведь за три столетия существования BoE средняя величина показателя составила 4,5%. Безусловно, в условиях, когда мировая экономика еще не отошла от нервотрепки, связанной с Грецией, и совсем не уверена в благополучном решении проблем китайского фондового рынка, принять единственно верное решение очень сложно, однако глава Банка Англии намекнул, что может действовать активнее, чем ожидает рынок. Первое повышение ставки может прийтись на рубеж 2015-2016 годов, что заставляет пристально наблюдать за ноябрьским и февральским заседаниями MPC.

Нефть марки Light, потеряв за прошедшую неделю 3%, завершила торги в районе трехмесячного минимума. Согласно последнему отчету COT, фондовые трейдеры на прошлой неделе продолжили сокращать длинные позиции по фьючерсным контрактам, но темп этого сокращения несколько замедлился. Нетто-покупки составляют 147,2 тыс., что сопоставимо с показателем марта (140,2 тыс.), когда Light достигла текущего годового минимума. Консалтинговая компания BakerHughes сообщила об уменьшении количества действующих буровых в США за прошлую неделю. В целом, несмотря на «медвежьи» настроения, обусловленные возвращением на рынок Ирана, создается впечатление, что нефтяным котировкам все сложнее двигаться вниз.

Согласно достигнутым договоренностям Ирана и шестерки международных посредников, финансовые и экономические санкции, введение США и ЕС в отношении Тегерана, будут сняты, как только соглашение по ядерной программе вступит в силу. Однако подтвердить выполнение обязательств по ядерной программе, что необходимо для отмены санкций, Иран, скорее всего, сможет не ранее декабря текущего года. Соответственно, ожидать роста экспорта нефти страной можно будет не ранее 1-го квартала следующего года. Ключевое влияние на нефтяные цены может оказать не снятие санкций с Ирана, а действия ОПЕК. Согласно данным МЭА, добыча нефти странами картеля в июне достигла 31,7 млн баррелей в сутки за счет ее роста в Ираке, Саудовской Аравии и ОАЭ. Это третий месяц подряд, когда добыча ОПЕК превышала установленную квоту в 30 млн баррелей в сутки. Отчет самой ОПЕК дает другие цифры, которые, тем не менее, не меняют общей картины: страны, входящие в ОПЕК, регулярно добывают свыше установленных квот. Таким образом, банальное выполнение странами ОПЕК обязательств позволит нивелировать поступление на рынок больших объемов иранской нефти. Снижение добычи и экспорта сырья Ираном было компенсировано в частности Саудовской Аравией и Ираком. Остается открытым вопрос, пойдут ли остальные страны ОПЕК на снижение добычи в условиях, когда низкие цены на нефть уже оказывают негативное влияние на их остро зависящие от экспорта черного золота экономики. Таким образом, не стоит ожидать, что снятие санкций с Ирана окажет влияние на мировые цены на нефть, которые в течение ближайшего года будут находиться около отметки в $60 за баррель марки Brent.

В понедельник текущей торговой недели нефть марки Brent торговалась на уровне $57 за баррель, что на 2,5% ниже цены, зафиксированной неделей ранее.

За период с 13-го по 17 июля индекс ММВБ вырос на 1,61%, достигнув 1650,08 пункта, а рассчитываемый в долларах США индекс РТС упал на 0,50%, до значения в 900,65 пункта.

Пара USD/RUB по итогам прошлой торговой недели подорожала, курс доллара вырос на 1%, до 56,99 руб., а EUR/RUB подешевела на 1,86%, до 61,67 руб.

Давайте рассмотрим календарь макроэкономической статистики на текущую неделю.

Понедельник, 20 июля, не был насыщенным с точки зрения важной для рынков макроэкономической статистики. Стоит отметить лишь релиз по индексу цен производителей Германии за июнь.

Во вторник, 21 июля, важной статистики опубликовано не будет.

В среду, 22 июля, интерес будут представлять данные о динамике продаж существующего жилья в США в июне. Также будет обнародована статистика об изменении запасов нефти в стране от EIA.

В четверг, 23 июля, станет известно количество заявок на пособие по безработице за прошедшую неделю в США. Выйдет и значение индекса потребительского доверия в Евросоюзе на июль.

В пятницу, 24 июля, стоит отметить публикацию индексов деловой активности в промышленности Китая, Германии и Евросоюза. В США выйдут данные о продажах вновь построенного жилья в июне.

Модельный портфель Инвесткафе формируется на основании рекомендаций отраслевых аналитиков агентства, которые предлагают наиболее интересные акции по соотношению риск/доходность из списка самых ликвидных бумаг отечественного фондового рынка. Вес каждой бумаги в портфеле определяется на основании потенциала ее роста, рассчитанного методами фундаментального анализа. Цены, по которым будут производиться сделки, берутся по состоянию на закрытие пятницы либо другого последнего дня торговой недели. Начальная стоимость портфеля составляла 1 млн руб.

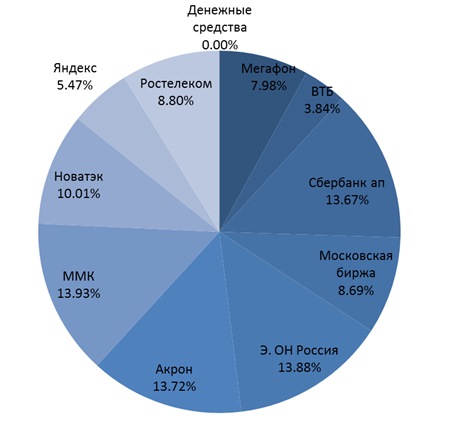

Предыдущий состав портфеля

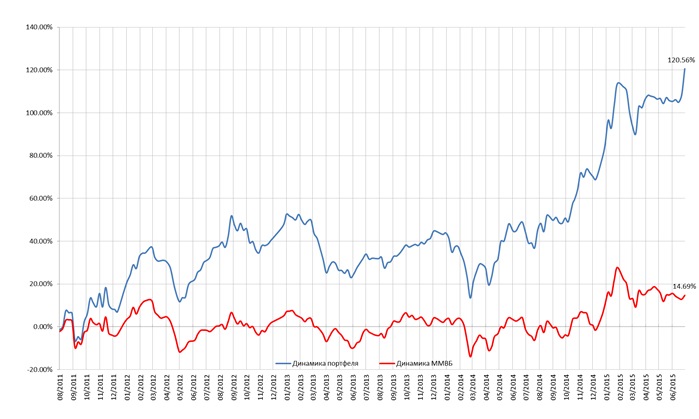

За прошедшую неделю стоимость совокупных активов модельного портфеля (акции + кэш) существенно выросла, в результате его динамика уже четвертую неделю подряд оказалась заметно лучше динамики индекса ММВБ, который выступает в роли бенчмарка.

Доходность модельного портфеля с момента начала отсчета по сравнению с бенчмарком в виде индекса ММВБ

Источник: инфографика Инвесткафе.

За последнюю неделю совокупные активы нашего модельного портфеля выросли на 5,87%, в то время как индекс ММВБ, как было указано выше, потерял 0,47%. Четвертую неделю подряд модельный портфель показывает динамику лучше бенчмарка. Спред (разрыв в доходности) между ними вырос и составил 105,87 п.п. в нашу пользу. Большинство бумаг, входящих в модельный портфель, показали рост. Сильные результаты по итогам прошлой недели удалось показать прежде всего благодаря взрывному росту акций ММК.

Источник: расчеты Инвесткафе.

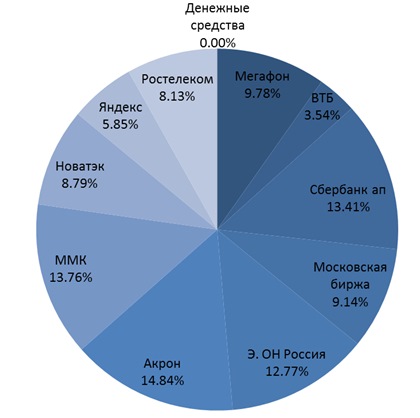

Мы решили не менять состав нашего модельного портфеля на текущей неделе.

Структура портфеля на новую неделю

ВТБ (финансовый сектор)

Целевая цена без корректировки на риски, ао: 0,05766 руб. Потенциал роста: -15%.

Состоялось очередное общее годовое собрание акционеров ВТБ, на котором представители высшего менеджмента банка подвели итоги его деятельности в 2014 году, а также рассказали о перспективах дальнейшего развития Группы. На состоявшемся собрании был принят годовой отчет, согласно которому активы ВТБ выросли почти на 40% (г/г), до 12,2 трлн руб. Аналогичными темпами роста может похвастаться и кредитный портфель, который прибавил 38% (г/г) и уверенно приближается к отметке 10 трлн руб. Непростая экономическая ситуация и введенные против нашей страны санкции, которые привели к закрытию внешних источников фондирования для российских банков, не смогли помешать ВТБ остаться одним из самых активных кредиторов и даже увеличить свое присутствие на рынке. В корпоративном кредитовании на долю ВТБ пришлось 16,5% всех кредитов (по сравнению с 15,5% годом ранее), в розничном секторе эта цифра с 13,3% увеличилась до 14,9%. дивиденды ВТБ по итогам прошлого года наверняка обрадовали даже самых заядлых оптимистов, ведь, несмотря на падение чистой прибыли по МСФО в 125 раз, до 0,8 млрд руб., было решено увеличить дивидендные выплаты акционерам с 15,034 млрд до 15,164 млрд руб., обозначив в качестве ориентира 91% от чистой прибыли по РСБУ. Тем самым ВТБ подтвердил один из ключевых элементов своей инвестиционной политики, который заключается в стабильности дивидендного потока.

Сбербанк (финансовый сектор)

Целевая цена без корректировки на риски, ап: 83,6 руб. Потенциал роста: 51%.

Из отчетности Сбербанка по МСФО за 2014 год следует, что операционные доходы до создания резервов выросли почти на 19% г/г, до 1,095 трлн руб., в то время как операционные расходы поднялись лишь на 12%, что весьма позитивно. Стоимость риска (отношение отчислений в резервы к среднему за период размеру кредитного портфеля) повысилась на 2,33% с 1,12% годом ранее. Как и другие представители банковского сектора, Сбербанк столкнулся с понижением процентной маржи: в его случае она упала на 30 б.п., до 5,6%. Чистая прибыль группы сократилась почти на 20%, до 290 млрд руб. Рентабельность собственных средств снизилась до 14,8% с 20,8% в позапрошлом году. Вместе с этим совокупные активы группы увеличились на 38,4%. Мы по-прежнему считаем, что Сбербанк лучше других сможет капитализировать намечающуюся нормализацию ситуации в банковском секторе. Снижение ключевой ставки в течение одного-двух месяцев приведет и к снижению процентных ставок для всех категорий: для самих банков, для корпоративных клиентов и для физических лиц, для которых ставки по вкладам продолжат падение.

НОВАТЭК (нефтегазовый сектор)

Целевая цена без корректировки на риски: 456 руб. Потенциал роста: -15%.

НОВАТЭК одним из первых в секторе опубликовал отчетность по МСФО за 1-й квартал текущего года. В целом ее результаты можно охарактеризовать как позитивные. Компания продемонстрировала существенный рост основных финансовых показателей в довольно сложных рыночных условиях. Из слабых сторон опубликованной отчетности отметим лишь незначительное снижение рентабельности. Выручка НОВАТЭКа с января по март выросла на 28% кв/кв и достигла 113,7 млрд руб. Это произошло, несмотря на снижение объемов продаж природного газа на 10% при крайне низком росте цен реализации. Продажи сократились из-за падения потребления газа в связи со сравнительно теплой погодой, которая наблюдалась в регионах-потребителях в отчетном периоде. Причина повышения выручки НОВАТЭКа заключается в росте объемов реализации нафты и прочих продуктов переработки стабильного газового конденсата. Снижение долларовой цены реализации продуктов переработки из-за падения цен на нефть было почти полностью компенсировано обесценением рубля. Помогло и снижение экспортной пошлины. EBITDA НОВАТЭКа увеличилась на 21% кв/кв. Чистая прибыль компании в 1-м квартале выросла на 24% кв/кв. НОВАТЭК сгенерировал здоровый свободный денежный поток, увеличившийся почти вдвое и составивший 25,2 млрд руб. Этого компания добилась благодаря росту операционной прибыли, работе над оборотным капиталом и снижению капитальных затрат.

Ростелеком (сектор телекоммуникаций)

Целевая цена без корректировки на риски, ао: 130 руб. Потенциал роста: 20%.

Свои финансовые результаты по МСФО за 2014 год представил Ростелеком. Чистая прибыль компании за отчетный период составила 13,2 млрд руб. против 26,7 млрд руб. годом ранее, что обусловлено главным образом «бумажной» переоценкой финансовых инструментов в 2014 году, переоценкой гудвила, а также высокой базой 2013 года по причине положительного эффекта от деконсолидации ЗАО ГлобалТел. Что касается дивидендов компании, то по итогам 2014 года их планируется оставить на прошлогоднем уровне. Президент Ростелекома Сергей Калугин в ходе недавней телефонной конференции по итогам публикации финансовых результатов компании заявил, что «было бы правильно оставить размер выплаты дивидендов на уровне 2013 года». Напомним, что дивиденды компании за 2013 год составили 3,1 руб. на обыкновенную и 4,85 руб. на привилегированную акции, в сумме — 8,8 млрд руб. Значит, на эти же цифры можно опираться и при расчете дивидендов за прошлый год. В этом случае дивидендная доходность может составить 3,8% и 8,3% по обыкновенным и привилегированным акциям соответственно, если брать в расчет текущие котировки.

Московская биржа (финансовый сектор)

Целевая цена без корректировки на риски: 79,3 руб. Потенциал роста: 7%.

Московская биржа блестяще отчиталась по МСФО за 1-й квартал. Рост доходов практически по всем основным статьям позволил увеличить EBITDA и чистую прибыль более чем на треть. При этом рентабельность по EBITDA достигла невиданных высот, вплотную приблизившись к 80%. Операционные доходы компании выросли на 82,4% г/г, до 11,87 млрд руб. Во многом это было обусловлено активным переводом российскими банками валюты из-за рубежа в нашу страну, что поспособствовало активному повышению процентных доходов с 2,6 млрд до 8,1 млрд руб. В свою очередь, комиссионные доходы прибавили заметно скромнее — всего 7,8%, и достигли 3,8 млрд руб., а их доля в структуре операционных доходов не превысила 32%. Увеличение объема торгов на валютном рынке на 3,7% г/г обусловило повышение доходов в этом сегменте примерно на 7,5%, до 860 млн руб. Денежный рынок принес бирже около 430 млн руб. комиссионных доходов. И главным драйвером здесь стал переход от однодневных сделок РЕПО с Банком России к недельным. Рост объемов биржевых торгов по многим инструментам, а также увеличение размера клиентских остатков и высокие процентные ставки поспособствовали заметному повышению доходов Московской биржи в начале года и обеспечили ей исторически лучшие квартальные результаты по чистой прибыли, которая составила внушительные 7,2 млрд руб. (+127,2% г/г).

Акрон (сектор минеральных удобрений)

Целевая цена без корректировки на риски: 3000 руб. Потенциал роста: 4,5%.

Акрон 1 июня представил консолидированную финансовую отчетность за 1-й квартал, и ее результаты оказались на удивление успешными. Выручка увеличилась более чем наполовину, EBITDA утроилась, а чистая прибыль и вовсе выросла в 5 раз по сравнению с показателем того же периода прошлого года. Выручка Акрона с января по март поднялась на 59% г/г, до 27,7 млрд руб. Несмотря на 4%-ное снижение продаж из-за планового ремонта на новгородской площадке, положительный эффект на финансовые показатели продолжает оказывать ослабление российской валюты. Во-первых, это позволяет сокращать рублевые затраты, а во-вторых, способствует уменьшению CAPEX в долларовом выражении. EBITDA Акрона поднялась почти втрое, достигнув 12,4 млрд руб., при этом рентабельность по EBITDA оказалась равна 45% при 25% годом ранее. Во многом это стало возможным благодаря снижению рублевых затрат в долларовом выражении. В итоге чистая прибыль Акрона за 1-й квартал поднялась впятеро и уверенно перевалила за 7 млрд руб. Если добавить сюда снижение долговой нагрузки (чистый долг/LTM EBITDA) с 2,8х до 1,8х в рублевом эквиваленте, то кроме как блестящими финансовые итоги первой четверти 2015 года назвать нельзя.

ММК (сектор черной металлургии)

Целевая цена без корректировки на риски: 16,005 руб. Потенциал роста: -10%.

ММК представил результаты по МСФО за 1-й квартал, отразив в отчетности ожидаемое падение долларовой выручки почти на 20%, до $1,5 млрд, и лучшую за пять лет рентабельность по EBITDA, превысившую 30%. Производство металлопродукции группы увеличилось на скромные 0,9% г/г, немного не дотянув до 3 млн тонн. При этом благодаря повышению объема реализации толстого листа станом 5000 более чем на треть доля продукции с высокой добавленной стоимостью в общем производстве расширилась до 46,3%, или до 1,37 млн тонн. Загрузка сталеплавильных мощностей на основной площадке в Магнитогорске превысила 92%, такого результата не удалось добиться многим иностранным металлургам. Так, по итогам 1-го квартала 2015 года среднемировой показатель составил порядка 77%. Руководство ММК старается максимально увеличить эффективность своего бизнеса, чтобы пережить текущий кризис и дождаться ухода с рынка мощностей с высокой себестоимостью. С этой целью менеджмент предпочитает поставлять свою продукцию мелкими партиями туда, куда позволяет это сделать низкая себестоимость перевозок. Например, ММК прекратил продажи в Северную Америку, на которую в прошлом году приходилось порядка 2%, зато активизировал поставки на Ближний Восток. Продажи в этом регионе формируют около 15% от всей выручки компании, что на 4% выше, чем годом ранее. ММК намерен и дальше укреплять свое присутствие на рынке России и в странах СНГ прежде всего за счет продаж с региональных складов и торговым домом Группы.

Мегафон (сектор телекоммуникаций)

Целевая цена без корректировки на риски: 1059 руб. Потенциал роста: 25%.

Ведущий российский оператор связи Мегафон объявил консолидированные финансовые результаты по МСФО за 1-й квартал 2015 года. Подтверждая слова генерального директора компании Ивана Таврина о приоритете создания новых продуктов и услуг, Мегафон в первые месяцы текущего года уже успел заключить ряд соглашений с такими компаниями как Nokia, Связной, QIWI, которые позволят в будущем заметно расширить и модернизировать предоставляемые услуги. Эффективность клиентоориентированного подхода компании подтверждает выросшее на 3,3% количество абонентов, которое на конец марта достигло 72 млн. В первые три месяца текущего года выручка компании снизилась на 1,2% и составила 73,9 млрд руб. Подобное падение можно объяснить влиянием Олимпиады на этот показатель в 2014 году. Благодаря уверенному увеличению базы корпоративных клиентов и услуг широкополосного интернета доходы от услуг фиксированной связи продемонстрировали рост на 3,9%, до 5,5 млрд руб., а от передачи данных — на 10,4%, до 17,8 млрд руб., нивелировав тем самым эффект высокой базы в период проведения Олимпийских игр. Благодаря росту процентных доходов и активному управлению депозитным портфелем чистая прибыль компании выросла на 2,4%, до 7,4 млрд руб. Однако девальвация рубля и связанное с этим увеличение расходов на международный трафик негативно сказались на показателе OIBDA, который по сравнению с аналогичным периодом прошлого года снизился на 1,7%. 22 июня компания Мегафон одобрила покупку 100% акций оператора Гарс-Телеком, который занимается предоставлением телекоммуникационных услуг для корпоративных клиентов. Решение о покупке данного актива кардинально не изменит карту телекоммуникационного рынка, однако позволит Мегафону нарастить свою долю. Все лидеры отрасли находятся в активном поиске компаний для поглощения в целях экстенсивного роста.

Яндекс (сектор информационных технологий)

Целевая цена без корректировки на риски:1950 руб. Потенциал роста: 91%

Яндекс опубликовал откровенно слабые результаты за 1-й квартал 2015 года, однако остается шанс на возможный бонус в случае выигрыша компании в иске против Google. Рекламная выручка Яндекса на 90% генерируется контекстной рекламой, а потому доля поисковых запросов — ключевой фактор успеха компании. И как раз тут новости неутешительны. За 1-й квартал текущего года доля Яндекса на родном рынке поиска сократилась на 1,10% и составила 58,6%, в то время как Google прирос на 1,5% и достиг 33,1%. Если тенденция сохранится, приблизительно в 2017 году доли данных поисковых систем на рынке России сравняются в районе 48%. Выручка компании составила 12,339 млрд руб., что означает +13,4% г/г и -15,9% кв/кв. Это самый худший темп прироста как минимум с 2012 года. Чистая прибыль, номинированная в рублях сократилась на 20,6% г/г и 71,9% кв/кв. Скорректированная EBITDA в рублях составила сократилась на -11,7% г/г и -41,2% кв/кв. В то же время стоит пожелать удачи Яндексу с его иском в Федеральную антимонопольную службу против Google, рассмотрение которого назначено на май. Психологически шансы Яндекса укрепляет подача 16 апреля Еврокомиссией антимонопольного иска к компании Google с обвинением в нарушении алгоритма поисковой выдачи, в которой предпочтение отдается страницам собственной торговой площадки независимо от действительного соответствия запросу.

Э.ОН Россия (электроэнергетический сектор)

Целевая цена без корректировки на риски: 3,15 руб. Потенциал роста: 7%.

Э.ОН Россия отчиталась за 1-й квартал 2015 года по МСФО. Финансовые результаты оказались несколько ниже прошлогодних значений, что связано в первую очередь с падением объема генерации электроэнергии сразу на 18,2% из-за снижения спроса, а также с аварией на Сургутской ГРЭС-2, которая произошла 4 января и теперь потянет за собой финансовые расходы на сумму в 1,15 млрд руб. при страховых выплатах в 589 млн руб. Выручка Э.ОН Россия за год снизилась на 7,1%, до 19,1 млрд руб., и всему виной стали доходы от реализации электроэнергии и мощности, на которые приходится порядка 96% от всего оборота компании и которые потеряли в годовом выражении 7,2%. Зато операционные расходы приятно удивили, сократившись более чем на 5% прежде всего благодаря неожиданному уменьшению топливных затрат почти на 15%. Это позволило операционной прибыли по итогам 1-го квартала показать прирост на 1,1%, до 4,2 млрд руб. А вот финансовых доходов компания не досчиталась, и они сократились сразу на четверть в годовом выражении. Именно по этой причине итоговые значения EBITDA и чистой прибыли в отчетном периоде оказались ниже прошлогодних значений, сократившись на 4,0% и 3,4% соответственно. При этом скорректированная чистая прибыль осталась на прошлогоднем уровне и составила 17,06 млрд руб., хотя менеджмент компании рассчитывал на более скромный результат в 15 млрд руб. Перевыполнить план по этому показателю удалось благодаря сокращению издержек сразу на 7,2%. Э.ОН Россия продолжает оставаться самой эффективной энергетической компанией с лучшей дивидендной доходностью, которая по итогам 2014 года может превысить 11%.

Источник: http://investcafe.ru/blogs/10513/posts/60897