Модельный портфель: отступление на переформирование

21 мая 16:16

Представляем обзор результатов управления модельным портфелем Инвесткафе, сформированным из наиболее привлекательных, по нашей оценке, ликвидных акций российских эмитентов за прошедшие две недели. Также предлагаем вашему вниманию пересмотренный состав портфеля на период до 31 мая.

Россия

В мае объем ежедневных покупок валюты Минфином в рамках бюджетного правила составит 300,5 млрд руб., что на 45 млрд руб. больше апрельского показателя. Впрочем, это легко прогнозировалось, учитывая относительно высокую цену нефти в апреле и сокращенное количество рабочих дней в мае из-за праздников.

Переговоры между президентом РФ и госсекретарем США, состоявшиеся 14 мая, судя по официальным заявлениям и данным источников, прошли в дружественной атмосфере, что еще более снизило шансы введения «санкций из ада».

С 7 по 13 мая индекс потребительских цен, по оценке Росстата, вырос на 0,1%. С начала мая — на 0,1%, с начала года — 2,2%.

Европа

Апрельский индекс сектора услуг еврозоны составил 52,8 п. (прогноз: 52,5 п., без изменений), индекс доверия инвесторов в мае повысился до 5,3 п. (прогноз: 1,4 п. после -0,3 п. месяцем ранее). Индекс деловой активности в секторе услуг Германии в апреле поднялся на 0,1 п., до 55,7 п. (прогноз: 55,6 п., без изменений).

ВВП Великобритании за первый квартал вырос на 0,5% кв/кв и на 1,8% г/г, что соответствует прогнозу.

Индекс потребительских цен Германии в апреле, как и ожидалось, повысился на 1% м/м и 2% г/г.

По предварительным данным, ВВП Германии в первом квартале вырос на 0,4% кв/кв и на 0,7% г/г как и прогнозировалось. Аналогичный показатель по еврозоне также совпал с ожиданиями и увеличился на 0,4% кв/кв и 1,2% г/г.

Индекс доверия инвесторов еврозоны в мае составил 22,5 п. (прогноз: 1,4 п. после -0,3 п. месяцем ранее).

США

Индекс потребительских цен в апреле поднялся на 0,3% м/м после 0,4% м/м месяцем ранее, аналогичный показатель без учета продуктов питания и источников энергии повысился на 0,1% м/м, как и месяцем ранее.

Экспортные и импортные цены в апреле выросли на 0,2% м/м, недотянув до ожиданий на 0,3% и 0,5% соответственно.

Розничные продажи в апреле снизились на 0,2% м/м, притом что ожидался такой же рост. Промышленное производство сократилось на 0,5% м/м, хотя изменений не ожидалось.

Количество заявок на пособие по безработице за неделю к 16 мая составило 212 тыс. (прогноз: 220 тыс. после 228 тыс. неделей ранее), индекс деловой активности в Филадельфии в текущем месяце составил 16,6 п. (прогноз: 9 п. после 8,5 п. в апреле).

АТР

Индекс деловой активности в секторе услуг Китая в апреле поднялся до 54,5 п. после 54,4 п. месяцем ранее.

Положительное сальдо торгового баланса Китая в апреле составило $13,84 млрд против $32,67 млрд месяцем ранее, индекс потребительских цен вырос на 0,1% м/м и на 2,5% г/г после снижения на 0,4% м/м и роста на 2,3% г/г. Розничные продажи в стране выросли на 7,2% г/г при прогнозе 8,6% г/г.

Индекс потребительского доверия Японии в апреле опустился на 0,1 п., до 40,4 п. Чистые вложения нерезидентов в японские акции за прошлую неделю составили 282,5 млрд иен.

Нефть

7 мая американский министр энергетики заявил, что Саудовская Аравия увеличивает добычу нефти из-за санкций против Ирана. Если эта информация подтвердится, судьба соглашения ОПЕК+ будет предрешена: страны картеля и Россия начнут наращивать производство.

Ситуация вокруг Ирана служит поддержкой для котировок черного золота. 13 мая Саудовская Аравия сообщила, что два ее танкера подверглись нападению в районе Ормузского пролива, северное побережье которого принадлежит Ирану. В регионе уже находятся военные корабли США, что угрожает прямым военным противостоянием.

После атаки на танкеры Саудовской Аравии 14 мая поступило заявление о повреждении дронами, несущими взрывчатку, нефтепровода королевства. В обеих диверсиях подозреваются проиранские военные группировки. Геополитический фактор всегда участвует в формировании цен на нефть, и сейчас его влияние настолько велико, что позволяет игнорировать обострение торгового конфликта между Китаем и США.

По данным EIA, запасы нефти в США за минувшую неделю выросли на 5,431 млн баррелей при прогнозе API 8,63 млн. Запасы бензина упали на 1,123 млн баррелей. Недельный экспорт сырой нефти увеличился с 2,322 млн до 3,347 млн баррелей в сутки. Ежесуточная добыча снизилась до 12,1 млн баррелей.

Эскалация напряженности между Ираном и Саудовской Аравией остается главным фактором, определяющим динамику нефти. Официальный представитель Саудовской Аравии 16 мая прямо заявил о том, что недавние нападения на саудовские нефтепроводы дело рук хуситов — союзников Ирана. Риск дальнейшего обострения противостояния увеличивает наращивание военного присутствия США в регионе. В целом ситуация далека от нормальной, и это еще способно некоторое время удерживать нефть на текущих уровнях, заставляя игнорировать глобальное экономическое замедление из-за торговых войн.

Модельный портфель

С 3 по 17 мая номинированный в рублях индекс Мосбиржи снизился на 0,13%, достигнув 2 577,48 пункта, а рассчитываемый в долларах США индекс РТС вырос на 0,50%, до 1254,68 пункта. Рубль с момента публикации последнего портфеля укрепился по отношению к основным валютам. Цена пары USD/RUB к концу торгов 17 мая снизилась на 0,46%, до 64,7775 руб., котировки EUR/RUB подешевели на 0,97%, до 72,23 руб.

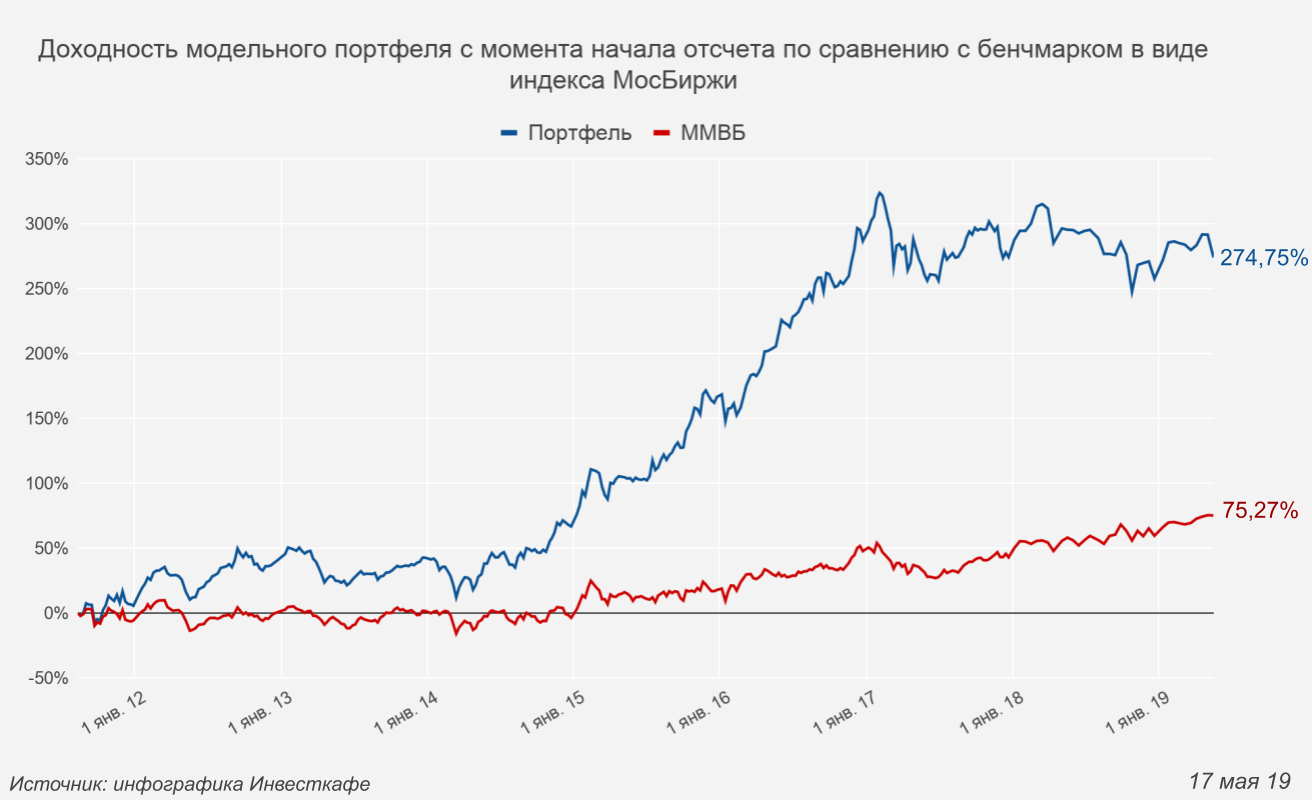

Модельный портфель Инвесткафе формируется на основании рекомендаций отраслевых аналитиков агентства, которые предлагают наиболее интересные акции по соотношению риск/доходность из списка самых ликвидных бумаг отечественного фондового рынка. Вес каждой бумаги в портфеле определяется на основании потенциала ее роста, рассчитанного методами фундаментального анализа и скорректированного на индивидуальные риски эмитента. Цены, по которым будут производиться сделки, берутся по состоянию на закрытие пятницы либо другого последнего дня торговой недели. Начальная стоимость портфеля составляла немногим более 960 тыс. руб. Дата составления первого модельного портфеля по вышеописанному методу — 12 августа 2011 года.

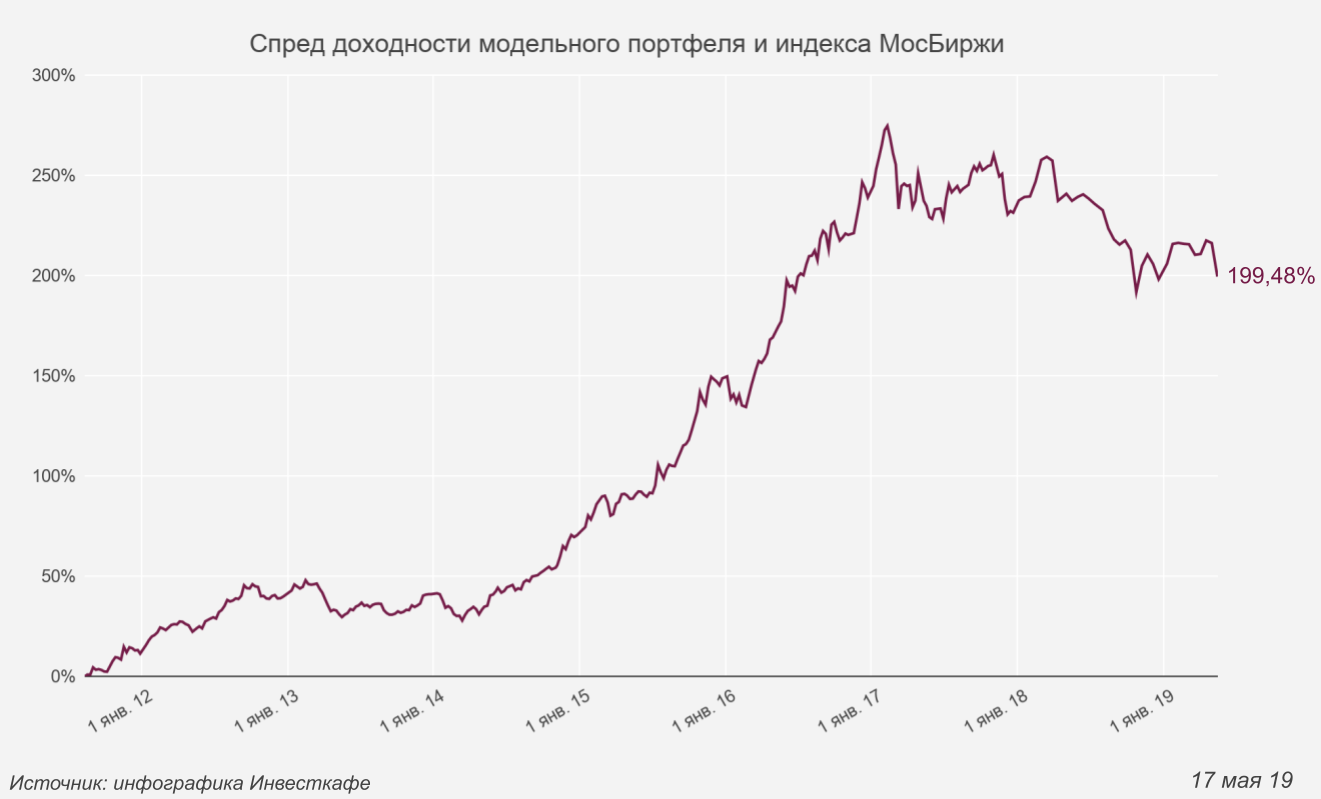

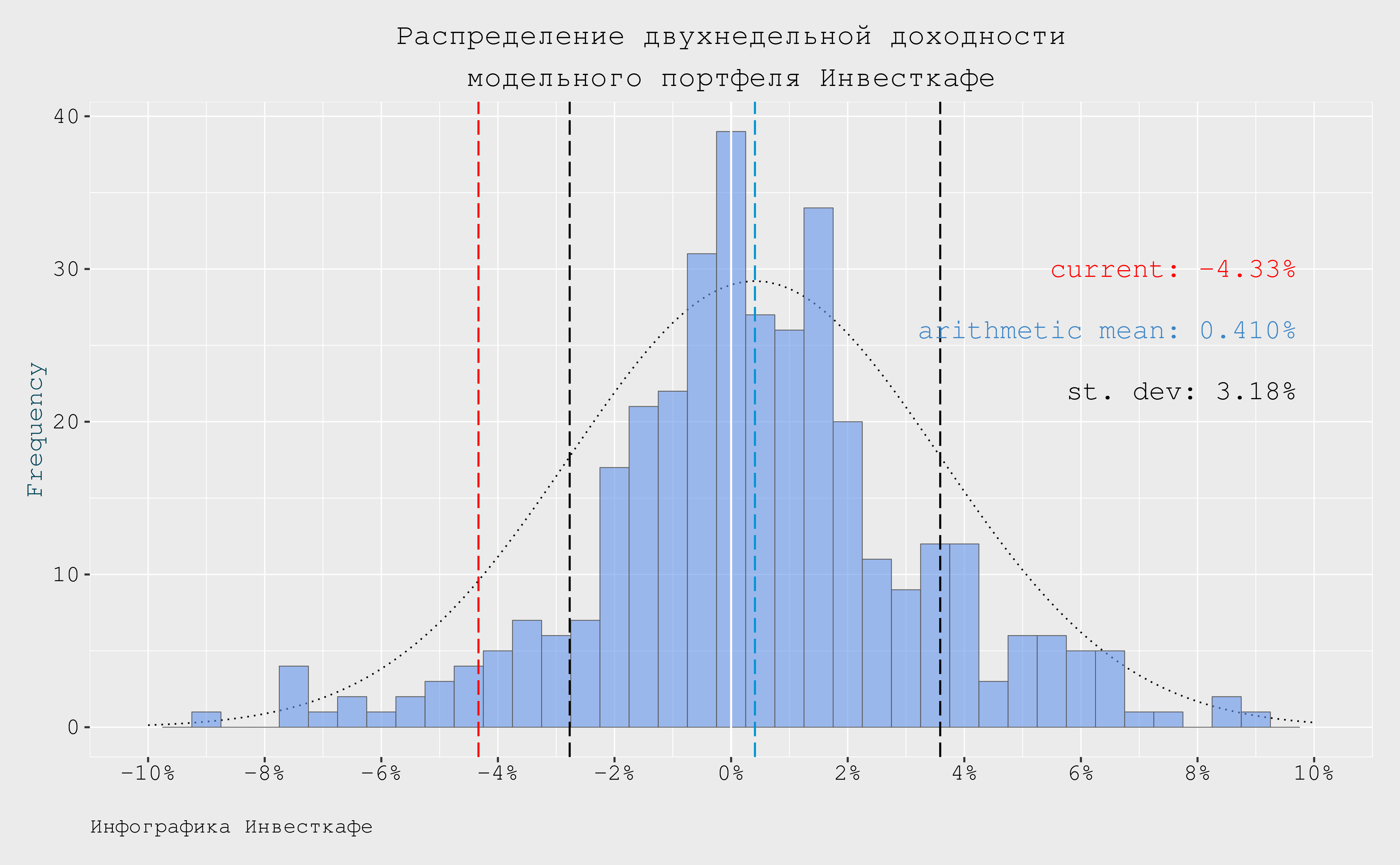

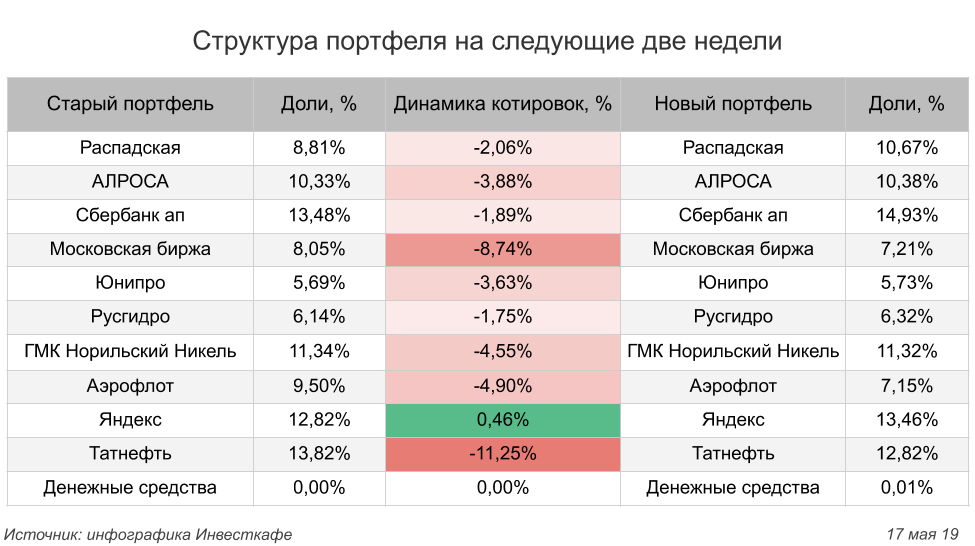

С 3 по 17 мая стоимость совокупных активов модельного портфеля (акции + кэш) снизилась на 4,33%, в то время как индекс Мосбиржи уменьшился лишь на 0,13%. Спред (разрыв в доходности) между ними с начала отчета сократился до 199.48% % п.п. в нашу пользу.

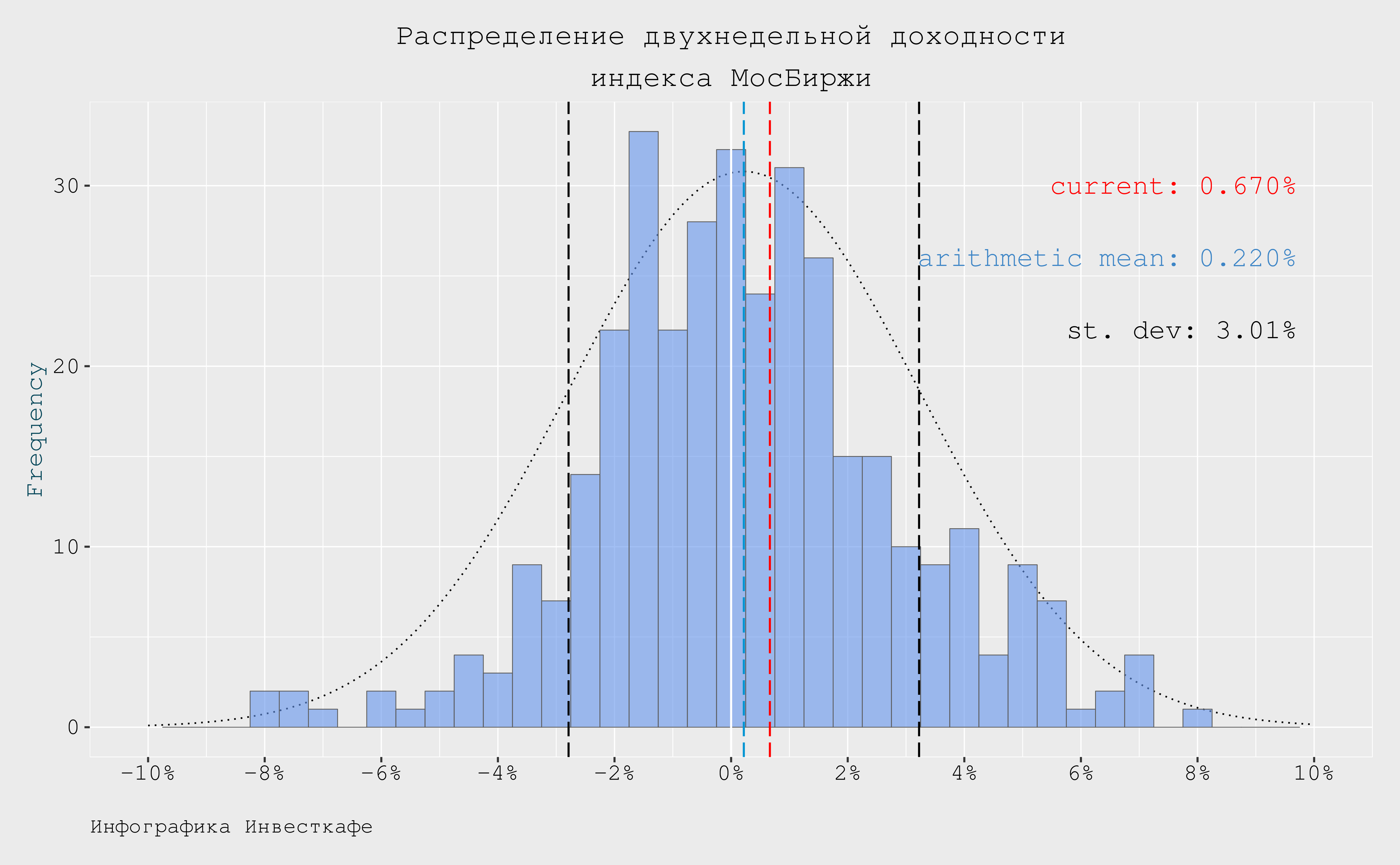

Соотношение показателей риска, как и прежде, на стороне Инвесткафе: при почти одинаковых размерах стандартного отклонения средняя арифмитическая двухнедельная доходность модельного портфеля в два раза выше, чем у индекса Мосбиржи.

На новый период решено сократить долю Аэрофлота и Мосбиржи. Увеличены доли Распадской и Сбербанка.

Распадская (горнодобывающая отрасль).

Целевая цена, ао: 165 руб. Потенциал роста: 23%.

Распадская — единый производственно-территориальный комплекс по добыче и обогащению коксующегося угля, расположенный в Кемеровской области. В 1-м полугодии 2018 года выручка компании по МСФО выросла до $542 млн (+23% г/г) на фоне высоких рыночных цен. EBITDA увеличилась до $303 млн против $235 в том же периоде 2017-го. Маржа по EBITDA поднялась на 2,4% г/г и достигла 55,9%. Чистая прибыль составила $225 по сравнению с $168 млн за аналогичный отрезок 2017-го. Денежные средства и эквиваленты увеличились до $155 млн против $7 млн на конец прошлого года. На наш взгляд, компания значительно недооценена по мультипликаторам прибыли и рентабельности капитала.

В прошлом году добыча угля на Распадской превысила результат сильного 2017-го и составила 12,7 млн тонн (+11% г/г). Объемы реализации концентрата увеличились на 12%, при этом рост продемонстрировали как рынок РФ (+9% кв/кв), так и экспортные направления (+13% кв/кв). Объем реализации угольного концентрата повысился на 7% г/г и составил 7,4 млн тонн. Средневзвешенные цены реализации угольного концентрата в 2018 году оказались на 18% больше, чем в 2017-м, в том числе на внутреннем рынке они выросли на 3%, а на экспортном — на 33%. Это было обусловлено движением мировых котировок и курсом валюты.

26 апреля совет директоров компании одобрил обратный выкуп собственных акций на открытом рынке в количестве до 20, 4 млн (около 2 878 млн руб.) по 141 руб. за акцию (3 мая цена составляла 137,16 руб. за акцию).

На наш взгляд, компания недооценена рынком с точки зрения ожидаемой прибыли и рентабельности капитала. Кроме того, Распадская не выплачивала дивиденды уже семь лет, а, если выплаты возобновятся в текущем году, этот фактор способен стать драйвером роста для акций. Обратный выкуп также благоприятно отразится на капитализации компании.

Алроса (горнодобывающая отрасль).

Целевая цена, ао: 123 руб. Потенциал роста: 34%.

В отчетности по МСФО за 2018 год компания отразила снижение себестоимости продаж на 5,5%, до 126 млрд руб. Этот результат обусловлен уменьшением ставки НДПИ на 5,3%, до 20,6 млрд руб., и сокращением затрат на амортизацию на 10,0%, до 21,4 млрд, на фоне практически неизменных отчислений на зарплаты и в ФОТ. Сокращение себестоимости стало мощным драйвером роста операционной прибыли Алросы на 28,3%, до 127,1 млрд руб. Благодаря этому рентабельность по этому показателю поднялась с 36,7% до 43,2%.

В течение минувшего года Алроса активно управляла своим долговым портфелем, в результате чего общий долг удалось снизить на 5%, до $1,5 млрд, а процентные расходы уменьшились сразу на 39%, до 100 млрд руб. Более половины долгового портфеля компании по-прежнему номинировано в долларах США. Благодаря ослаблению рубля это привело к отрицательным курсовым разницам в размере 11,2 млрд руб. после положительных объемом 6,5 млрд, зафиксированных в 2017-м. При этом компания получила страховое возмещение в размере 10,5 млрд руб.за ущерб, причиненный аварией на руднике «Мир», и учла это поступление в отчетности 2017 года, поэтому эффект высокой базы также сказался.

Чистая прибыль Алросы на этом фоне увеличилась на 15,8%, до 89,2 млрд руб., а по итогам четвертого квартала упала более чем на 50% г/г, до 8 млрд руб. Однако на динамику этих показателей повлияли разовые факторы. EBITDA практически не изменилась с октября по декабрь в годовом выражении (27 млрд руб.) и повысилась почти на четверть, до 156,2 млрд руб., по итогам всего ушедшего года.

В соответствии с обновленной политикой дивидендные выплаты Алросы четко привязаны к коэффициенту долговой нагрузки, выраженной через соотношение NetDebt/EBITDA. По итогам 2018 года этот показатель оценивается на уровне 0,4х, а значит акционеры компании вправе рассчитывать, что на дивиденды будет направлено от 70% до 100% свободного денежного потока (FCF). Free Cash Flow в минувшем году вырос сразу на четверть, до 92,3 млрд руб. Ориентируясь на нижнюю границу указанного диапазона, мы получаем совокупный дивиденд в размере 8,77 руб. на одну бумагу, что сулит годовую доходность около 9%.

Акции Алросы представляются очень надежной дивидендной историей, особенно после обновления дивидендной политики и привязки выплат к свободному денежному потоку. Минимальная планка выплат осталась на уровне 50% от чистой прибыли по МСФО, однако в качестве своеобразного бонуса акционерам выплачивается внушительная часть FCF, в зависимости от долговой нагрузки. Учитывая, что компания сейчас не закредитована и вряд ли стоит ожидать роста соотношения NetDebt/EBITDA выше 1х в обозримом будущем, дивидендные выплаты должны остаться на приемлемом уровне, а доходность по ним вполне способна добраться до двузначных отметок. С учетом этого мы сохраняем позитивный прогноз по акциям Алросы.

Сбербанк (финансовый сектор)

Целевая цена, ап: 240 руб. Потенциал роста: 20%.

Чистые процентные доходы Сбербанка за первый квартал увеличились на 1,2% г/г, до 337,5 млрд руб. Низкий темп роста в первую очередь вызван сокращением процентной маржи: Net Interest Margin составила 5,27% против 5,6% годом ранее. Негативная динамика объясняется удорожанием стоимости фондирования из-за ужесточения кредитно-денежной политики ЦБ РФ во втором полугодии 2018 года. Средний уровень чистой процентной маржи за последние пять лет — 5,13%. По итогам текущего года топ-менеджмент банка планирует показатель на уровне 5,5%.

Чистые комиссионные доходы по итогам первого квартала оказались на уровне 104,5 млрд руб., что на 10,7% больше, чем годом ранее. Львиную долю доходов приносит эквайринг: в первом квартале 2018 года на этот сегмент приходилось 38,5% комиссионных доходов, теперь же доля расширилась до 44%. В этом сегменте у Сбера сохраняется высокий потенциал роста, поскольку кредитный институт владеет сетью из 1,7 млн POS-терминалов. Более того, банк занимает шестое место в мире среди эквайреров торговых транзакций.

Операционные расходы Сбербанка в отчетном периоде увеличились на 4,3% г/г, до 152,3 млрд руб. Показатель Cost/Income Ratio сократился на 0,9 п.п., до 31,9%. К примеру, три года назад данный показатель находился на уровне 36,7%. Трехлетняя стратегия развития банка предполагает сокращение затрат до 30%, что будет способствовать увеличению его доходов.

Чистая прибыль акционеров Сбербанка с января по март поднялась на 7%, до 227 млрд руб. Темп роста в текущем году достаточно скромный, однако итоговый результат превзошел консенсус-прогноз аналитиков, предполагавший чистую прибыль на уровне 216,3 млрд.

По итогам 2018 года наблюдательный совет рекомендует направить на выплату девидендов 16 руб. на акцию, или 43,4% прибыли. ГОСА пройдет в Москве 24 мая, и его участники, скорее всего, одобрят данную рекомендацию, поскольку это согласовано с основным акционером банка. По итогам 2019 года банк может направить на дивиденды 50% прибыли по МСФО, поскольку будет выполнен норматив по достаточности базового капитала. Цель по данному показателю составляет 12,5%, а на 1 апреля он равнялся 12,63%. Во втором квартале планируется закрытие сделки по продаже дочернего Denizbank, что увеличит уровень достаточности базового капитала. Таким образом, дивидендные выплаты по итогам 2019 года могут составить порядка 20-22 руб. на акцию.

По мультипликатору P/BV акции Сбербанка торгуются выше среднеотраслевого показателя, что вполне естественно, учитывая высокую рентабельность капитала. В стратегии развития Сбера заложено доведение чистой прибыли до 1 трлн руб. в 2020 году. Половину этой суммы планируется выплатить акционерам в виде дивидендов. С учетом такой перспективы мы считаем акции Сбербанка значительно недооцененными.

Московская биржа (финансовый сектор)

Целевая цена: 156 руб. Потенциал роста: 87%.

Комиссионные доходы Московской биржи в первом квартале выросли на 11,1% г/г, до 6 117,5 млн руб., благодаря повышению комиссий на денежном и срочном рынках, а также за оказание расчетно-депозитарных услуг. Жесткий контроль за расходами позволил ограничить рост операционных издержек 5,9%. Скорректированная EBITDA повысилась на 0,6%, до 7 200,7 млн руб.

Операционный доход вырос на 4,2% и составил 10,3 млрд руб., при этом рентабельность по скорректированной EBITDA осталась на высоком уровне 70%. Комиссионные доходы росли быстрее, чем в предыдущие два квартала. Самый высокий рост продемонстрировали денежный и срочный рынки. Пересмотр тарифов по единому пулу и внедрение новых продуктов способствовали достижению этого результата.

В первом квартале были созданы резервы на общую сумму 2 653,5 млн руб., из которых бóльшая часть (2 358,6 млн руб.) сформирована в соответствии с управленческой оценкой риска, связанного с выявленной мошеннической деятельностью на зерновом рынке.

Чистый процентный доход без учета реализованной переоценки инвестиционного портфеля составил 3,91 млрд руб. (+3,4% к/кв и -1,7% г/г).

Объем торгов на рынке акций снизился на 13,5% г/г на фоне низкой волатильности. Его общая капитализация оказалась равна 41,48 трлн руб. ($636,90 млрд).

Увеличение объема размещений ОФЗ относительно краткосрочных облигаций Банка России способствовало сохранению эффективной комиссии на рынке облигаций и росту комиссионного дохода на 8,9% в сравнении с предыдущим кварталом.

Объемы торгов на денежном рынке опустились на 1,2%, при этом комиссия выросла на 23,2%. Это связано с увеличением среднего срока сделок репо, изменением ставок комиссии в рамках проекта «Единый пул обеспечения» и расширением доли операций репо с ЦК в общем объеме сделок биржевого репо до 88,8% с 80,8% годом ранее.

Объем торгов на срочном рынке уменьшился на 9,1% г/г на фоне снижения объема торгов валютными, индексными контрактами и контрактами на акции. В то же время объем торгов товарными деривативами вырос на 43,7%, объем торгов биржевыми деривативами на процентные ставки увеличился в 3,8 раза. Комиссионный доход увеличился на 32,5% г/г.

Несмотря на относительно скромные результаты из-за формирования больших резервов Московская биржа остается привлекательной из-за высокой рентабельности капитала и дивидендной доходности.

Юнипро (электроэнергетический сектор)

Целевая цена: 3,03 руб. Потенциал роста: 20%.

В первом квартале текущего года выручка Юнипро увеличилась на 13,3% г/г, до 23,0 млрд руб. Проблемная Березовская ГРЭС также нарастила объем генерации на 16% в результате повышения загрузки системным оператором, что стало продолжением тенденции, начавшейся в четвертом квартале прошлого года. Производство тепловой энергии уменьшилось на 11,1% г/г, до 810,1 тыс. Гкал.

Выручка Юнипро поднялась на 13,3% г/г, до 23,0 млрд руб. Операционная прибыль повысилась на впечатляющие 22,5%, до 7,5 млрд, благодаря ограничению роста операционных расходов 9,5%, до 15,7 млрд руб. При этом повышение издержек было в основном связано с разовыми факторами.

EBITDA увеличилась на 18%, до 9,1 млрд руб., получив хороший задел за счет роста маржи от продажи электроэнергии, а чистая прибыль поднялась примерно на 22,5%, составив 6,2 млрд руб.

Долговая нагрузка у Юнипро по-прежнему отсутствует, при этом денежная позиция в отчетном периоде увеличилась с 4,8 млрд до 11,3 млрд руб., что говорит об ее очень стабильном финансовом положении. Впрочем, деньги компании понадобятся уже совсем скоро: восстановление аварийного третьего блока Березовской ГРЭС находится на финишной прямой, в общей сложности на эти цели потрачено 27 млрд руб., до конца текущего года осталось инвестировать еще 13 млрд, чтобы уже в декабре ввести блок в строй.

После нескольких лет выплат дивидендов на уровне 14 млрд руб., Юнипро с 2020 по 2022 год решила повысить их до 20 млрд руб. Раньше дивиденд на акцию составлял 0,222 руб., а в следующем году поднимется до 0,317 руб., что по текущим котировкам сулит дивидендную доходность на уровне 11,8%.

Из локальных позитивных факторов стоит выделить, что суд отклонил иск Русал Братска к Юнипро на 174,3 млн руб.

На наш взгляд, учитывая дивидендные планы компании, акции Юнипро являются хорошей инвестицией.

Русгидро (электроэнергетика)

Целевая цена, ао: 0,8 руб. Потенциал роста: 49%.

Чистая прибыль Русгидро по российским стандартам бухгалтерской отчетности за 2018 год увеличилась на 2% г/г, до 36,7 млрд руб. EBITDA выросла на 6%, достигнув 82,5 млрд руб. Валовая прибыль выросла на 8% до 66 млрд руб. Выручка компании тоже повысилась на 6% г/г и составила 127,8 млрд руб. Себестоимость продаж за минувший год увеличилась на 3% г/г, до 61 815 млн руб.

Общая величина активов холдинга по итогам года составила 1,04 трлн руб. — на 5% выше, чем в его начале. Общий объем обязательств Русгидро увеличился на 18%, до 185,5 млрд руб. Кредитный портфель вырос на 21%, до 147,9 млрд руб. Долгосрочные заемные средства составляют 87% от общего кредитного портфеля. Собственный капитал компании за год увеличился на 3%, до 851,2 млрд руб.

С 19 апреля Русгидро начало размещать ценные бумаги дополнительного выпуска 1-01-55038-Е-043D с преимущественным правом на их приобретение акционерами. На наш взгляд, это размытие окажет минимальное влияние на цену акций и дивидентную доходность и не отразится на долгосрочном инвестиционном потенциале компании.

Мы считаем Русгидро привлекательной инвестицией из-за низкой долговой нагрузки и ожидаемого продолжения роста прибыли в текущем году быстрее рынка.

Норильский никель (металлургия)

Целевая цена, ао: 15 522 руб. Потенциал роста: 14%.

По результатам 2018 года консолидированная выручка Норникеля увеличилась на 28% г/г, до $11,7 млрд, за счет более высоких цен на металлы, роста объемов производства меди, а также продажи палладия из ранее накопленных запасов. Чистая прибыль повысилась на 44%, до $3,059 млрд. EBITDA выросла на 56% г/г, до $6,2 млрд, благодаря повышению выручки, результатам запущенного в эксплуатацию Быстринского ГОКа, а также снижению операционных затрат за счет реализации программы по повышению операционной эффективности. Рентабельность по EBITDA составила 53%, что является одним из самых высоких показателей в мире для диверсифицированных горно-металлургических компаний.

Объем капитальных вложений ГМК сократился на 22% г/г, до $1,6 млрд, прежде всего из-за завершения строительства Быстринского ГОКа и программы производственной реконфигурации, а также корректировки сроков реализации ряда инвестиционных проектов. Чистый оборотный капитал уменьшился на $1,3 млрд, до $0,9 млрд. Этот результат объясняется снижением запасов палладия и мероприятиями по оптимизации структуры капитала. Свободный денежный поток компании увеличился до $4,9 млрд, а отношение чистого долга к показателю EBITDA по состоянию на конец 2018 опустилось до 1,1x.

В октябре 2018 года Норникель выплатил промежуточные дивиденды за первое полугодие 2018 года в размере 776 руб. (около $11,65) на одну обыкновенную акцию. Совокупный объем выплат составил $1,8 млрд.

12 февраля 2019 года рейтинговое агентство Moody’s повысило кредитный рейтинг Норникеля до уровня Ваа2 со стабильным прогнозом.

С учетом стабильных темпов роста выручки, превышающей среднюю по рынку рентабельность капитала и умеренной долговой нагрузкой мы считаем Норникель привлекательной долгосрочной инвестицией.

Аэрофлот (транспортный сектор)

Целевая цена, ао: 155 руб. Потенциал роста: 70%.

Чистая прибыль Аэрофлота по МСФО за прошлый год сократилась на 75% г/г — с 23,06 млрд до 5,7 млрд руб. при прогнозе 8,7 млрд руб. Выручка увеличилась на 14,8% г/г, составив 611 570 млн руб. Выручка от регулярных пассажирских перевозок увеличилась на 16,1% г/г .

Ключевыми факторами столь сильного падения прибыли стали относительно высокий рост средней стоимости керосина, составивший 36%: это привело к дополнительным расходам в размере 48 млрд руб. Добавило негатива и удешевление рубля, так как около половины затрат компании привязаны к иностранной валюте. При этом операционные показатели компании порадовали: за год она перевезла 55,7 млн пассажиров (+11,1% г/г), а пассажирооборот увеличился на 9,9% г/г.

Общий долг компании сократился на 6,8% г/г, до 97 618 млн руб. Снижение долговой нагрузки связано с уменьшением обязательств по финансовой аренде вследствие поэтапного вывода 11 воздушных судов и перевода нескольких из них в состав активов для перепродажи.

Со 2 апреля группа вводит безбагажные тарифы на ряде среднемагистральных маршрутов авиакомпании Россия и материнского Аэрофлота в связи с повышенным спросом на эту услугу. Благодаря этому билеты экономкласса станут дешевле: по ряду направлений минимальный тариф удастся снизить на 30%. Это способно увеличить пассажиропоток лидера отечественной гражданской авиации. При этом на всех рейсах авиакомпании Россия и Аэрофлота по-прежнему продолжат действовать тарифы, включающие стоимость перевозки багажа.

На наш взгляд, укрепление рубля, наблюдаемое в 2019 году, положительно скажется на будущих результатах компании, что вкупе с вероятным ростом пассажиропотока позволит компании улучшать свои финансовые результаты активнее, чем рынок в целом, и приведет к повышению курсовой стоимости акций.

Яндекс (сектор информационных технологий)

Целевая цена: 2 720 руб. Потенциал роста: 12%.

Консолидированная выручка Яндекса за прошлый год увеличилась на 36% г/г, до 127,7 млрд руб. ($1837,6 млн). Чистая прибыль поднялась на 430%, достигнув 45,9 млрд руб. ($660,1 млн). Скорректированный результат вырос на 44% и составил 22,1 млрд руб. ($318,7 млн). Скорректированная EBITDA прибавила 36%, дойдя до отметки 39,6 млрд руб. ($569,9 млн).

Доля Яндекса в отечественном сегменте интернет-поиска в четвертом квартале 2018 года составила в среднем 56,5%, как и годом ранее. В России доля поисковых запросов к Яндексу на устройствах на базе Android составила в четвертом квартале 2018 года 49,5% против 45,0% в том же периоде 2017-го. Количество поисковых запросов увеличилось на 10% г/г. Количество платных кликов на сайтах Яндекса и его рекламной сети тоже выросло на 10%. Количество платных кликов без учета Яндекс.Маркета повысилось на 20% г/г. Средняя цена за клик выросла на 7% г/г и на 4% г/г без учета показателей Яндекс.Маркета.

Заказы на Яндекс.Такси, в том числе на Uber, увеличились на 112%.

Мы ожидаем, что Яндекс продолжит наращивать свою выручку быстрее рынка, что позволит нивелировать относительно высокую налоговую нагрузку компании и отразится на росте ее капитализации.

Татнефть (нефтегазовый сектор)

Целевая цена, ао: 848 руб. Потенциал роста: 25%.

Выручка Татнефти в 2018 году увеличилась на 33,6% г/г и достигла 910,53 млрд руб. как за счет роста добычи нефти, так и вследствие благоприятной ценовой конъюнктуры. В структуре выручки компании продажи сырой нефти занимают 52%, а высокомаржинальные продажи нефтепродуктов — 39%, и они за ушедший год прибавили 4 п.п.

Операционные расходы Татнефти за год увеличились на 24,1% г/г, и это самый низкий темп роста в отрасли. Операционная прибыль компании поднялась на 62% г/г, до рекордных 263,42 млрд руб. Операционная маржа увеличилась на 5 п.п., до максимума среди конкурентов — 28,93%. Рост чистой прибыли составил 72% г/г, до 211,81 млрд руб.

Нефтедобыча Татнефти в прошлом году увеличилась на 1,94% г/г, до 29,5 млн тонн. Долгосрочная стратегия развития компании предполагает ежегодно увеличивать производство жидких углеводородов на 2,2%. В 2030 году Татнефть планирует добыть 38,4 млн тонн нефти.

Добыча газа у Татнефти сократилась 2,1%, до 0,925 млрд куб. м, так как руководство фокусируется на производстве нефти и нефтепереработке.

По темпам роста переработки нефть Татнефть заняла первое место в отрасли с результатом +7,3% г/г, до 9,32 млн тонн. Глубина переработки и выпуск светлых нефтепродуктов составили 99% и 83,6%, и это также лучший в индустрии показатель. Комплекс ТАНЕКО — один из самых эффективных НПЗ в мире, и компания планирует провести модернизацию, чтобы к 2030 году увеличить выпуск светлых нефтепродуктов до 89%, а уже через два года — до 87%. Пик инвестиционной программы придется на 2021 год, после чего объем капитальных вложений начнет сокращаться.

У Татнефти отсутствует чистый долг: при заложенности 15,03 млрд руб. на ее счетах 65,48 млрд руб. в виде денежных средств. Этот фактор в совокупности с увеличением свободного денежного потока позволяет Татнефти платить щедрые дивиденды, направляя на них не менее 50% чистой прибыли. Что касается дивидендов, то в прошлом году Татнефть выплатила их сначала за первое полугодие (30,27 руб. на акцию), затем за девять месяцев (22,26 руб.), а значит итоговый годовой дивиденд будет рассчитан на основе прибыли за четвертый квартал, которая составил 37,7 млрд руб. И хотя в квартальном выражении ее снижение налицо, оно объясняется падением нефтяных котировок в конце 2018 года. Поскольку чистая прибыль Татнефти по МСФО оказалась выше, чем по РСБУ, дивиденд за четвертый квартал должен составить 16,2 руб. на обыкновенную и привилегированную бумагу (в случае нормы выплаты 50% от прибыли по МСФО), а совокупные выплаты за год будут равны 68,7 руб. на акцию с доходностью по обыкновенным акциям 8,8%, по привилегированным — 12,4%.

По мультипликатору P/E бумаги Татнефти торгуются выше среднеотраслевого значения, что вполне естественно для лидера по операционной рентабельности бизнеса, который также платит щедрые дивиденды и имеет лучший в стране нефтеперерабатывающий комплекс.

Мы сохраняем позитивный прогноз по акциям Татнефти ввиду высокой рентабельности и ожидаемой дивидендной доходности.

Источник: http://investcafe.ru/blogs/23862/posts/83816