Модельный портфель отступил для разбега

3 окт 16:17

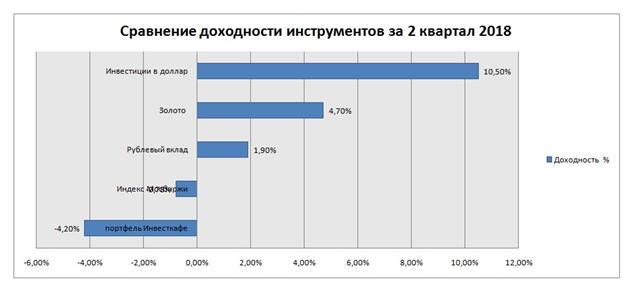

Модельный портфель Инвесткафе за 2 квартал 2018 года потерял в цене 4,2%. Плохо это или хорошо? Чтобы дать максимально объективный ответ на этот вопрос, сравним доходность портфеля с основными альтернативными вариантами инвестиций.

Во 2-м квартале в экономике России произошло несколько важных событий. Рост ВВП, по данным Банка России, замедлился с 1,4% до 1%. Динамика деловой активности в марте недотянула до прогноза из-за погодных аномалий. Новые санкции США в отношении ряда российских граждан и компаний, введенные в апреле, привели к падению на фондовых площадках, а также к снижению курса рубля. Как результат, лидерство по доходности досталось инвестициям в доллар.

На втором месте оказалось золото. Ралли в нем вызвано опасениями участниками рынка по поводу торговой войны между США и Китаем.

Рублевый вклад за квартал принес бы доходность 1,90%.

Отрицательную динамику вследствие негативной экономической конъюнктуры показал индекс Мосбиржи.

Наш модельный портфель оказался в аутсайдерах по прибыльности, но впереди еще целое полугодие, так что выводы делать рано.

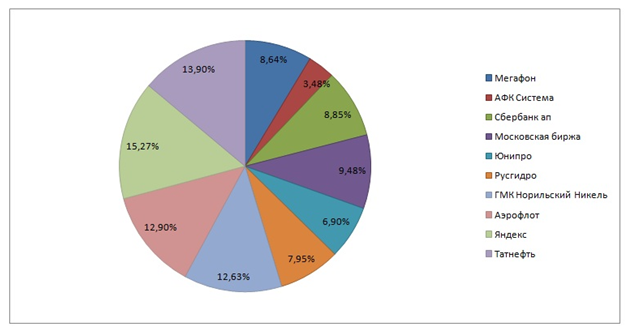

По сравнению с прошлым кварталом состав модельного портфеля не изменился. Среди лидеров роста в отчетном периоде были акции Сбербанка. Наибольшее снижение показали АФК Система и Русгидро.

Ни один из секторов не занимает больше 30% нашего портфеля, что позволяет минимизировать отраслевые риски. Что же произошло в бумагах каждого из сегментов за 2-й квартал 2018 года?

Телеком

Мегафон отчитался за 1-й квартал 2018 года по МСФО. Выручка компании увеличилась на 6,06% г/г, прибыль выросла на 50,05%, до 5,83 млрд руб. Негативной новостью для инвесторов стал отказ компании от дивидендов из-за необходимости повысить капитальные затраты. Также есть информации о планах Мегафона провести делистинг, в связи с чем можно ожидать хорошую премию к выкупу.

Металлургия

ГМК Норникель еще не отчитался за 1-й квартал 2018 года. Цены на никель и медь немного скорректировались на мировых площадках с начала года. По итогам 2017 года ГМК удалось увеличить выручку на 11% г/г, до $9,1 млрд. Чистая прибыль Норникеля снизилась на 16% г/г, до $2,12 млрд. Положительной новостью стали производственные результаты за 1-й квартал. Производство металлов из собственного сырья за этот период выросло на 8-22% г/г. Предполагаю, что снижение цен на металлы немного нивелирует производство из собственного сырья. Компания имеет прозрачную дивидендную политику, чем привлекает участников фондового рынка.

Транспортный сектор

Выручка Аэрофлота в 1-м квартале увеличилась на 8,5% г/г, до до 111 942 млн. руб. Чистый убыток составил 11 543 млн. руб. В перспективе драйвером роста для акций Аэрофлота могут стать дивиденды.

Финансовый сектор

Доходы Сбербанка в 1-м квартале повысились на 11,5%, до 470 млрд руб. Чистая прибыль выросла на 27,3% г/г, до 212,1 млрд руб. Акции Сбербанка выглядят очень перспективными, учитывая планы руководства по дальнейшему улучшению финансовых показателей и изменению дивидендной политики.

Московская биржа представила неоднозначный отчет за 1-й квартал. Выручка компании выросла на 4%, до 9870 млн руб. г/г. Чистая прибыль сократилась на 14,27% и составила 4.28 млрд руб. На результат чистой прибыли повлиял дефолт одного из инвесторов с текущей задолженностью, резерв по этой сумме взяла на себя биржа, совершившая техническую ошибку. В то же время не стоит забывать, что Московская биржа — это монопольный бизнес, так что ее акции отлично подходят для долгосрочных инвесторов.

Нефтегазовый сектор

Консолидированная выручка Татнефти выросла на 13,2% г/г, до 188,345 млрд руб. Чистая прибыль поднялась на 18%, достигнув 42,01 млрд руб. В июле компания сообщила о запуске комплекса Татнефть – ТАНЕКО по гидроочистке керосина и дизельного топлива. Татнефть имеет хорошие перспективы для дальнейшего улучшения финансовых показателей за счет окончания инвестиционной программы и улучшения производственных показателей.

Сектор информационных технологий

Консолидированная выручка Яндекса выросла на 29% г/г, достигнув 26,6 млрд руб., скорректированный показатель увеличился на 7%, до 4 млрд руб. В последнее время компания практически ежемесячно радует инвесторов новостями о новых направлениях разработок и договорах сотрудничества. Благодаря этому Яндекс получает существенный потенциал роста финансовых показателей.

Энергетический сектор

Русгидро в 1-м квартале 2018 года увеличило выручку на 0,93%, г/г, а чистую прибыль — на 23,4% г/г, до 21,2 млрд руб. В настоящее время Русгидро строит четыре ГЭС и три ТЭЦ. Текущий год пиковый для реализации инвестиционной программы холдинга. Русгидро остается перспективной компанией и сохраняет заметный потенциал роста производственных и финансовых показателей.

Выручка Юнипро за 1-й квартал сократилась на 1,7 % г/г, до 20,3 млрд руб., а чистая прибыль выросла на 9,4%, до 5,08 млрд руб. После восстановления аварийного энергоблока на Березовской ГРЭС сможет реализоваться серьезный потенциал роста производственных показателей компании. Пуск реконструированного блока намечен на 2019 год. К тому же Юнипро остается одной из самой привлекательной дивидендной историей в российской энергетике.

Холдинговые компании

АФК Система отчиталась по МСФО за 1-м квартал ростом выручки на 6,2% г/г, до 170,9 млрд руб. Повышение дохода было достигнуто благодаря сильным результатам таких «дочек» АФК, как агрохолдинг Степь, Segezha Group, МТС. В то же время было зафиксировано увеличение долговой нагрузки, связанное с исполнением судебного решения по иску Роснефти, которой Система должна выплатить 100 млрд руб., а также из-за убытков от курсовых разниц. В итоге скорректированный чистый убыток АФК Система составил 215 млн руб. Акции АФК в ближайшее время останутся под давлением ввиду угрозы санкций против ее руководства. Несмотря на это, компания имеет прозрачную дивидендную политику, поэтому может рассчитывать на поддержку инвесторов, любящих дивидендные истории.

Источник: http://investcafe.ru/blogs/10513/posts/81454