Источник: инфографика Инвесткафе.

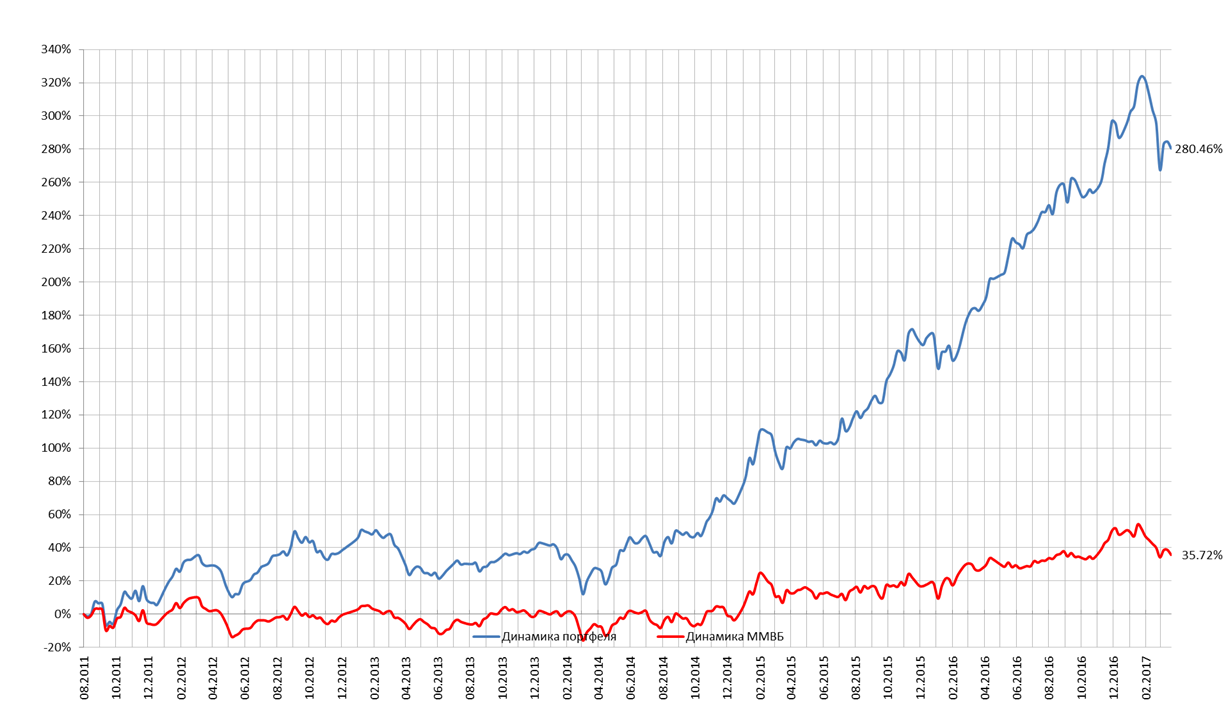

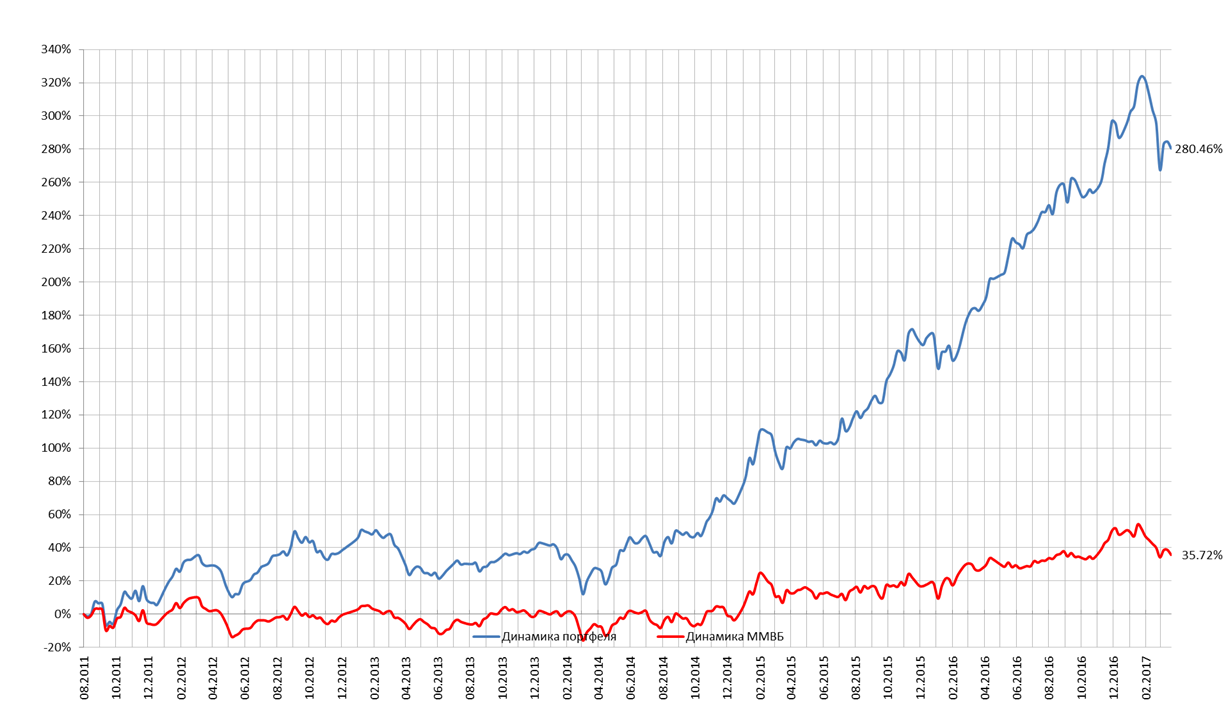

С 24 марта совокупные активы нашего модельного портфеля подешевели на 1,07%, и, как было указано выше, ММВБ просел на 2,15%. Спред (разрыв в доходности) между ними с начала отчета сузился и составил 244,73% п.п. в нашу пользу.

Источник: расчеты Инвесткафе.

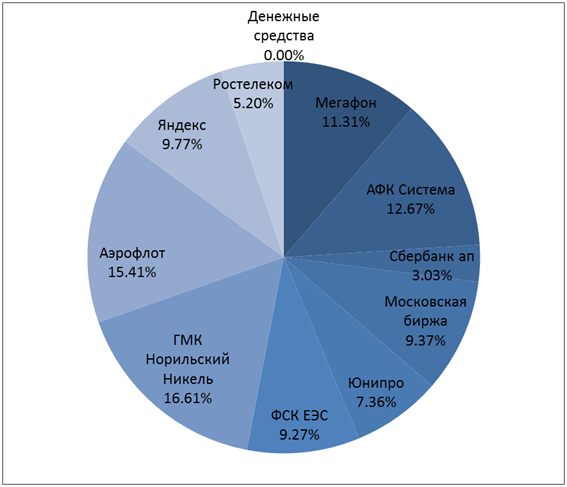

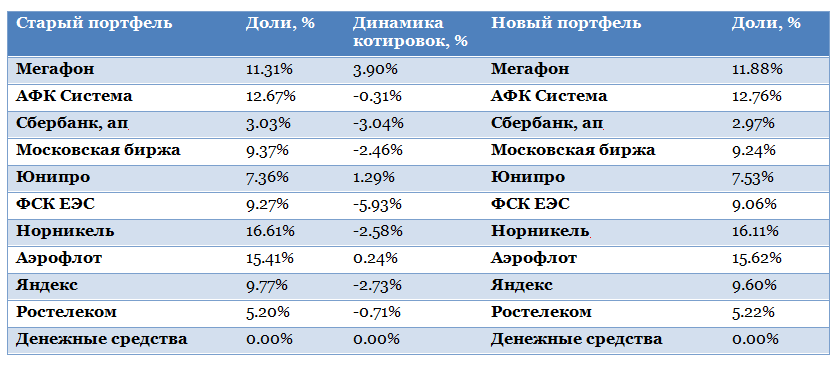

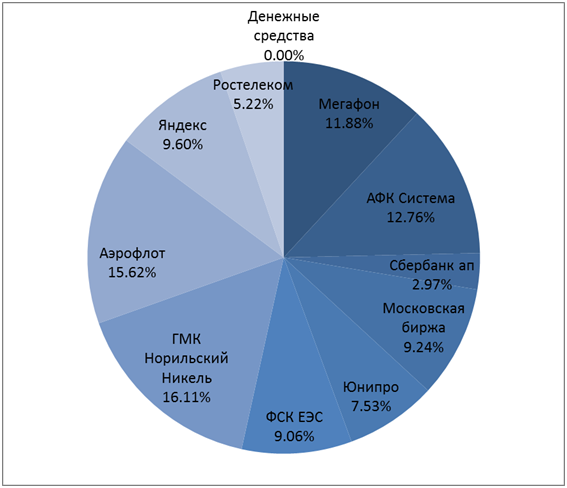

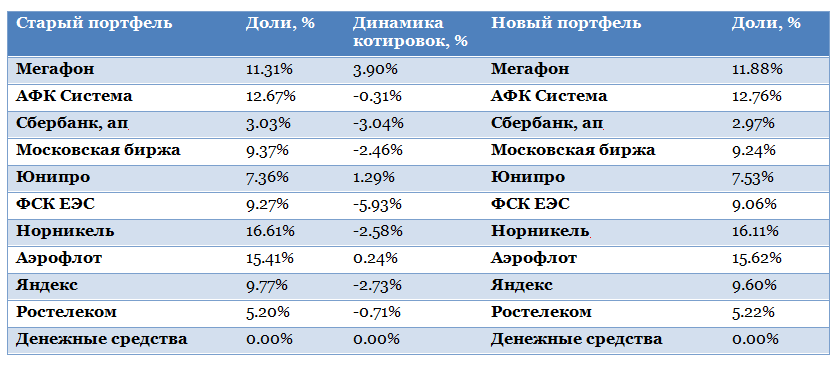

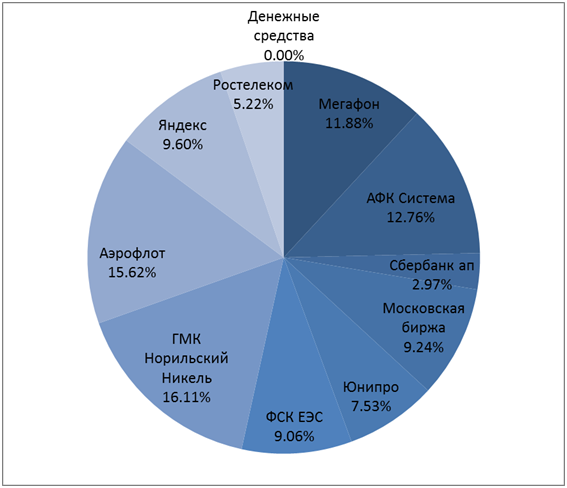

Структура портфеля на новую неделю

Мегафон (сектор телекоммуникаций)

Целевая цена: 1003 руб. Потенциал роста: 57%.

Совокупная выручка Мегафона по МСФО в 2016 году в точности совпала с его прогнозами и составила 316,3 млрд руб., увеличившись почти на 1%. Лишь благодаря росту объема продаж оборудования и аксессуаров более чем на треть, до 27,0 млрд руб., вместе с положительной динамикой доходов от услуг фиксированной связи (+9,5%, до 25,6 млрд руб.), вызванной продолжающимся расширением клиентской базы в сегментах B2B (business to business) и B2G (business-to-government), а также развитию портфеля соответствующих продуктов и услуг, Мегафону удалось удержать совокупную выручку на положительной территории. Число абонентов Мегафона увеличилось в 2016-м на уровне выручки — всего на 0,8%, до 77,4 млн. Важными для анализа финансовых результатов телекомов являются показатели ARPDU (средний счет на одного пользователя услуг передачи данных за месяц) и DSU (среднее количество услуг по передаче данных на одного абонента мобильной связи за месяц). На фоне замедления роста выручки от услуг мобильной передачи данных APRDU за минувший год снизился на 1,3%, до 230 руб., а DSU прибавил свыше 30%, достигнув 4,3 Гб, благодаря активному развертыванию сетей 4G/LTE и популяризации 4G-устройств.

АФК Система (холдинговые компании)

Целевая цена, ао: 26 руб. Потенциал роста: 17%.

В первых числах июня за 1-й квартал отчиталась крупнейшая в России и СНГ холдинговая компания АФК Система. Корпорация показала достаточно сильные финансовые результаты, увеличив скорректированную чистую прибыль до 2,5 млрд руб., в то время как за аналогичный период прошлого года Система показала убыток. Консолидированная выручка корпорации увеличилась на 3,3%, до 173 млрд руб., что обусловлено ростом выручки 10 из 13 активов АФК, сильнейшими из которых стали Детский мир и Segezha group, увеличившие выручку на 35% г/г и 40% г/г соответственно. Такого результата Детскому миру удалось добиться благодаря сильной динамике сопоставимых продаж, которые возросли на 13,1%. Segezha group увеличила продажи бумаги, фанеры и пиломатериалов, а также провела консолидацию ЛЛДК. Скорректированная OIBDA, несмотря на рост в большинстве активов, осталась на уровне прошлого года, что связано с убытком группы Кронштадт. Согласно комментариям компании, это плановый убыток, который связан с инвестированием в новые проекты, а также с сезонными колебаниями выручки. В мае этого года компания утвердила новую дивидендную политику, согласно которой выплаты должны составлять не менее 4% доходности от средневзвешенной цены на акцию за дивидендный период, но при этом на обыкновенную акцию не может приходиться меньше 0,67 руб. дивиденда. По итогам прошлого года с доходностью 4% дивиденд, по предварительным расчетам, может составить 0,78 руб. за обычку.

Сбербанк (финансовый сектор)

Целевая цена, ап: 108 руб. Потенциал роста: -10%.

Чистый процентный доход Сбера по МСФО за 2016 год увеличился на 37,9% г/г, до 1,362 трлн руб. Годом ранее по этому показателю было зафиксировано падение на 31% г/г. Положительная динамика во многом объясняется удешевлением стоимости привлечения средств: процентные расходы снизились на 266,3 млрд руб. Объем чистого комиссионного дохода составил 349,1 млрд руб., что на 9,4% больше, чем годом ранее. Основная статья доходов — это рассчетно-кассовое обслуживание юрлиц, которое за год увеличилось на 21,3% г/г, до 248,7 млрд руб. Темп роста этого показателя замедлился на 2,7 п.п. по сравнению с 2015-м. Операционные расходы банка в минувшем году увеличились на 8,6%, до 677,6 млрд руб. Этот показатель превысил уровень инфляции в 1,6 раза, в первую очередь за счет увеличения расходов на содержание персонала. Чистая прибыль Сбера впервые в истории достигла 541,9 млрд руб. при 930 млрд руб., полученной всем банковским сектором России в совокупности. Чистая процентная маржа банка в 2016 году составила 5,7% против 4,4% годом ранее. Нельзя обойти стороной и значительный рост ROE в отчетном периоде до 20,8% против 10,2% в 2015 году. Между тем руководство банка понизило стоимость риска на 0,7 п.п., до 1,8%.

Московская биржа (финансовый сектор)

Целевая цена: 165 руб. Потенциал роста: 48%.

Московская биржа впервые со времени IPO отчиталась по МСФО снижением чистой прибыли. Операционные доходы биржи по итогам 2016 года сократились более чем на 5%, до 43,6 млрд руб. Более того, за 4-й квартал падение показателя составило почти треть год к году. Причина этого в процентных доходах, которые являются основным источником заработка Мосбиржи, а, по словам предправления Александра Афанасьева, в прошлом году они просто «нормализовались» после чрезвычайно высоких уровней прошлых лет. В отчетности зафиксировано их сокращение до 23,7 млрд руб. (-15,6%). Объясняется такая динамика снижением процентных ставок на российском фондовом рынке вследствие уменьшения рублевых остатков на счетах клиентов, обусловившего сжатие инвестиционного портфеля Мосбиржи с 1,16 трлн до 904,9 млрд руб. В свою очередь, на комиссиях в прошлом году Мосбиржа получила на 11,3% больше доходов, чем в 2015-м, и поставила по этому показателю рекорд на уровне 19,8 млрд руб. Давление на результаты 2016-го оказало повышение операционных расходов на 8,8%, до 12,3 млрд руб., по большей части за счет роста расходов на амортизацию имущества и нематериальных активов и их содержание. В этой связи операционная прибыль Московской биржи в отчетном периоде упала почти на 10% г/г, до 31,3 млрд руб. Чистая прибыль Мосбиржи сократилась на 9,6%, до 25,2 млрд руб., в соответствии с рыночным консенсусом.

Юнипро (электроэнергетический сектор)

Целевая цена: 3 руб. Потенциал роста: 10%.

Юнипро отчиталась по МСФО за девять месяцев 2016 года. Электростанции компании за этот период выработали почти 40 млрд кВт/ч энергии, что оказалось на 3,3% больше, чем годом ранее. Продажи электроэнергии в натуральном выражении за этот период выросли на 5,4%, составив 42,8 млрд кВт/ч. Позитивное влияние на выработку оказал ввод в эксплуатацию четвертого энергоблока на Сургутской ГРЭС-2, полностью восстановленного после ЧП в январе 2015 года. В свою очередь, объем генерации Березовской, Яйвинской и Смоленской ГРЭС снизился на фоне изменений в графиках ремонтов и простоя генерирующего оборудования в холодных резервах. Производство теплоэнергии в отчетном периоде повысилось на 2%, до 1321 тыс. Гкал, чему способствовали погодные условия в регионах присутствия компании. На фоне положительной динамики операционных результатов и увеличения платежей за мощность по ДПМ, вызванного ростом доходности ОФЗ, совокупная выручка компании выросла на 8,5%, до 57 млрд руб. Между тем операционные расходы увеличились в 2,5 раза больше, чем выручка: их рост составил 20%, и они достигли 56 млрд руб. Операционная прибыль Юнипро за январь-сентябрь упала в шесть раз — с 8,4 млрд руб. в том же периоде 2015-го до 1,4 млрд руб. Чистая прибыль Юнипро, приходящаяся на акционеров компании, обрушилась в 4,8 раза, до 1,58 млрд руб., а EBITDA упала более чем в полтора раза, до 6,7 млрд руб.

ФСК ЕЭС (электроэнергетика)

Целевая цена, ао: 0,18 руб. Потенциал роста: 1%.

ФСК ЕЭС отчиталась по МСФО за девять месяцев заметным ростом выручки и почти двукратным увеличением чистой прибыли. На фоне роста отпуска электроэнергии потребителям почти на 2% г/г, до 394,7 млрд кВт/ч, и повышения тарифов с 1 июля 2015 года на 7,5% доходы от бизнеса ФСК ЕЭС в отчетном периоде поднялись 7,5%, до 126,8 млрд руб. Второй по значимости стала выручка от строительных услуг, которая составила 17,9 млрд руб. Совокупная выручка ФСК ЕЭС с января по сентябрь увеличилась на 29,6%, достигнув 165,5 млрд руб. При этом отдельной строкой компания отразила единовременный доход в размере 11,8 млрд руб. в связи с признанием дочернего общества Нурэнерго банкротом и, как следствие, утратой права управлять его деятельностью. На этом фоне особенно важным представляется умеренное по сравнению с выручкой повышение операционных расходов — всего на 11,5%, до 96,5 млрд руб. Несмотря на заметное увеличение затрат на покупную электроэнергию, превысившее 80% и достигшее 18,1 млрд руб. из-за изменения режима работы МЭС Юга и роста объемов реализации электроэнергии дочерними обществами, расходы на оплату труда и соответствующие налоги удалось сократить почти на 7%, до 18,7 млрд руб. Финансовые статьи отчетности не внесли серьезных корректив в общую картину, а что позволило ФСК ЕЭС в отчетном периоде увеличить чистую прибыль на 84,7%, до 59,4 млрд руб. Скорректированная EBITDA выросла 24,5%, достигнув 97,5 млрд руб.

Норильский никель (металлургия)

Целевая цена, ао: 11 892 руб. Потенциал роста: 33%.

Норильский никель отчитался о результатах производственной деятельности за 3-й квартал, зафиксировав спад практически по всем ключевым направлениям. Объем выпуска никеля упал на 4% кв/кв и на 11% г/г — до 55,8 тыс. тонн. Производство меди составило 86,6 тыс. тонн, что также ниже показателей за прошлые сопоставимые периоды. Вообще, стоит отметить, что результаты по основным металлам оказались минимальными в квартальном выражении не только по сравнению с 2016 годом, но с и любым кварталом 2015-го. Причиной столь неутешительных показателей отчетности стали три ключевых фактора.

Во-первых, в июне в связи с проведением модернизации и установкой нового, более безопасного для экологической обстановки в регионе оборудования была остановлена работа главного предприятия компании в Норильске. Для частичного восполнения выпадающих объемов выпуска никелевого концентрата и дальнейшей переработки были использованы мощности Надеждинского металлургического завода.

Во-вторых, в отчетном периоде на Талнахской обогатительной фабрике проводились пуско-наладочные работы.

В-третьих, в добытой руде оказалось более низкое содержание металлов, прежде всего платины и палладия, но также и меди. Однако вопреки этим негативным факторам Норникель прибылен и имеет положительный денежный поток. При этом, согласно действующей дивидендной политике, компания выплачивает хорошие дивиденды, доходность по которым достигает 9-10% годовых, и продолжит делать это в ближайшие годы. Причем, учитывая наличие у ГМК нескольких крупных мажоритарных акционеров, можно не сомневаться, что дивиденды будут начисляться в полном объеме. В случае роста цен на производимые компанией цветные металлы инвесторы могут рассчитывать на существенное увеличение курсовой стоимости ценных бумаг Норникеля. В силу этих факторов, эти бумаги представляют довольно надежную инвестицию с хорошим потенциалом роста.

Аэрофлот (транспортный сектор)

Целевая цена, ао: 183 руб. Потенциал роста: 9%.

Аэрофлот представил отчетность по МСФО за ушедший год. Как следует из опубликованного документа, выручка крупнейшего игрока в российском секторе гражданской авиации увеличилась на 19,4% г/г, до 495,8 млрд руб. против роста на 29,8% по итогам 2015-го. Несмотря на замедление позитивной динамики, показатель в 3,6 раза превысил уровень инфляции, что благоприятно для компании. Выручка от частных пассажирских перевозок внесла максимальный вклад в совокупный результат, поднявшись на 186,6% г/г. Доходы от грузовых авиаперевозок повысились на 30,7% г/г, что на 20,2 п.п. выше показателя 2015-го. Пассажиропоток компании увеличился на 10,2% г/г, до 43,4 млн. Руководство Аэрофлота отмечает высокий спрос на внутренних и международных направлениях. Несмотря на рецессию в российской экономике, которая продолжалась два года, объем пассажиропотока в 2015-2016 году стабильно повышался. Операционные расходы авиаперевозчика в отчетном периоде оказались на уровне 432,6 млрд руб., и это на 16,5% больше, чем годом ранее. Операционная прибыль Аэрофлота в 2016-м поднялась на 43,4% г/г, до 63,2 млрд руб. В результате после двух лет убыточности компания получила 38,8 млрд руб. чистой прибыли. Бумаги Аэрофлота пользуются стабильным спросом у инвесторов. В 2016 году акции компании подорожали на 172,4%, а за истекший период 2017-го прибавили 10,4% при падении индекса ММВБ на 7,8%. По мультипликатору P/E акции Аэрофлота торгуются ниже среднеотраслевого значения, что предполагает потенциал роста котировок.

Яндекс (сектор информационных технологий)

Целевая цена: 1797 руб. Потенциал роста: 44%.

Квартальная отчетность Яндекса вышла в целом неплохой, но до рекомендации strong buy еще далеко. Выручка компании за 3-й квартал выросла на 25% г/г, достигнув 19,293 млрд руб. В долларовом выражении продажи достигли $305,5 млн, что на 31% больше показателя годом ранее и на $8,66 млн выше ожиданий аналитиков, опрошенных Reuters. Годовые темпы роста долларовой выручки одни из самых высоких за последние три года, но этому результату компания во многом обязана эффекту низкой базы: выручка 3-й квартал 2015-го была одной из худших за три года. Позитивным моментом представленной отчетности, который также должен положительно оценить рынок, можно считать повышение прогноза по росту выручки за текущий год с 19-22% до 20%-24%. Что Вместе с тем по итогам квартала количество платных кликов (Y/Y Paid Clicks Growth) снизилось на 3%, до 10%, а их стоимость (Y/Y Cost-Per-Click Growth) опустилась на 2%, до 14%. В результате выручка от платных кликов упала с 29% до 23% г/г. Детальная расшифровка EBITDA по направлениям деятельности по-прежнему указывает на то, что ключевым источником прибыли в компании остается интернет-поиск и приложения экосистемы. Однако в этой связи нужно напомнить о том, что Яндекс стабильно теряет долю поискового рынка в России и времени для хеджирования внутренних источников прибыли остается все меньше. Чистая квартальная прибыль Яндекса упала на 40,1% г/г, до 2,443 млрд руб. Adjusted EBITDA повысилась на 14,4% г/г, до 6,888 млрд руб.

Ростелеком (сектор телекоммуникаций)

Целевая цена, ао: 97 руб. Потенциал роста: 26%.

Выручка компании по итогам 2016 года прибавила символические 0,03% и оказалась равна 297,4 млрд руб. при рыночном консенсусе +0,4%. Продолжилось снижение доходов от услуг фиксированной телефонной связи. На этот раз выручка от этого сегмента опустилась с 99,1 млрд до 87,3 млрд руб. на фоне падения количества абонентов с 22,1 млн до 20,5 млн. Эти потери удалось частично компенсировать расширением базы пользователей широкополосным доступом в Интернет (ШПД) и услугами платного телевидения. Операционные расходы компании за 2016 год снизились примерно на 0,5%, до 257,6 млрд руб. Это во многом обусловлено сокращением амортизационных отчислений и убытков от обесценения внеоборотных активов с 60,6 млрд до 55,6 млрд руб. (после пересмотра сроков полезного использования основных средств). Также оптимизации расходов способствовало уменьшение затрат на заработную плату и социальные отчисления на 0,8%, до 90,3 млрд руб. Свою роль здесь сыграло и более чем двукратное, до 4,56 млрд руб., повышение прибыли от выбытия основных средств. В свою очередь, увеличились расходы за услуги операторов связи (в том числе вследствие роста затрат на контент на фоне увеличения числа подписчиков платного ТВ). Негативное влияние на итоговый финансовый результат оказала консолидация убытка ассоциированных компаний, связанного прежде всего с деятельностью совместного предприятия с Tele2. При этом чистые финансовые расходы Ростелекома за минувший год практически не изменились, составив 16,1 млрд руб., а прибыль от курсовых разниц оказалась чуть выше 500 млн руб. после прошлогодних 1,4 млрд. В связи с этим чистая прибыль компании в 2016 году упала на 15%, до 12,2 млрд руб., а OIBDA опустилась приблизительно на 4%, уйдя под отметку 100 млрд руб.

Источник: http://investcafe.ru/blogs/10513/posts/75677