Модельный портфель: мягкая посадка

26 дек 14:22

В начале последней торговой недели 2017 года мы публикуем обзор результатов управления модельным портфелем Инвесткафе, сформированным из наиболее привлекательных, на наш взгляд, ликвидных акций российских эмитентов, а также формируем состав портфеля на период до 29 декабря и последующие торговые и выходные дни новогодних каникул. Следующий портфель будет опубликован 9 января.

Россия

Совет директоров Башнефти согласовал условия мирового соглашения с АФК Система и Система-инвест. По условиям соглашения ответчики обязуются возместить Башнефти убытки в размере 100 млрд руб., после чего стороны обязуются отказаться от взаимных претензий.

Уровень безработицы в РФ составил 5,1%, как и месяцем ранее (в ноябре 2016 года: 5,4%).

Свежие данные Росстата в целом указывают на замедление экономики РФ в ноябре и на продолжение тренда на падение располагаемых доходов граждан. Промышленное производство в стране упало на рекордные за последние три года 3,6% г/г, а динамика реальных располагаемых доходов граждан РФ в текущем году, за исключением января, оставалась негативной.

Инфляция в России с 12 по 18 декабря составила 0,1%, потребительские цены с начала года выросли на 2,4%.

Минфин разместил ОФЗ серии 26222 с постоянным купоном 7,1% и погашением в 2024 году при спросе 77,84 млрд руб. в объеме 24,99 млрд руб. (100,0% заявленного) по средневзвешенной цене 99,36% от номинала со средневзвешенной доходностью 7,35%. Размещены также ОФЗ серии 26221 с постоянным купоном 7,7% и погашением в 2033 году при спросе 54,16 млрд руб. в объеме 19,99 млрд руб. (100,0% заявленного) по средневзвешенной цене 100,44% от номинала со средневзвешенной доходностью 7,79%.

Доходности в ОФЗ на прошедшей неделе снизились на 0,09 п.п. На рынке суверенных еврооблигаций доходности выросли в среднем на 0,03 п.п.

Европа

Финальная оценка роста ВВП Великобритании за 3-й квартал составила 0,4% кв/кв и 1,7% г/г (прогноз: рост на 0,4% кв/кв и 1,5% г/г).

В ноябре индекс цен производителей Германии вырос на 0,1% м/м и 2,5% г/г (прогноз: +0,2% м/м и +2,6% г/г). По данным института IFO, в декабре индекс делового оптимизма в Германии составил 117,2 п. (прогноз: 117,5 п., как и месяцем ранее).

В декабре индекс потребительского доверия в еврозоне вырос на 0,5 п. против ожидавшихся 0,2 п.

Азия

Банк Японии оставил учетную ставку на уровне -0,1%, как и ожидалось. Чистый отток средств нерезидентов в японские акции за прошлую неделю составил 622,5 млрд иен после 84,8 млрд неделей ранее.

США

ВВП США за 3-й квартал, согласно пересмотренным данным, повысился на 3,2% против ожидавшихся 3,3%. В ноябре число заказов на товары длительного пользования в США выросло на 1,3% м/м при ожидании роста на 2% м/м. Личные доходы населения за тот же месяц выросли на 0,3% м/м, а расходы увеличились на 0,6% м/м, при прогнозе повышения на 0,4% и 0,5% соответственно. Количество проданных новых домов в ноябре составило 0,733 млн, что существенно выше ожидавшегося значения 0,654 млн. В октябре в США было начато строительство 1,297 млн домов, хотя ожидалось, что их будет только 1,250 млн. За минувшую неделю количество заявок на получение пособия по безработице составило 245 тыс. при прогнозе 231 тыс.

Конгресс одобрил налоговую реформу и отправил документ на подпись президенту, но, как ни удивительно, позитивного импульса фондовым индексам это событие не придало.

Нефть

По подсчетам Baker Hughes, за прошедшую неделю в Штатах чисто действующих буровых установок выросло на одну единицу, а их общее число составило 931. Этот показатель не показывает выраженной динамики уже вторую неделю подряд. По данным EIA, запасы нефти в Штатах за минувшую неделю снизились на 6,495 млн баррелей при прогнозе 3,769 млн, а остатки бензина увеличились на 1,237 млн баррелей, тогда как ожидался рост на 1,895 млн. Недельный экспорт сырой нефти подскочил с 1,086 млн до 1,858 млн баррелей в сутки. Добыча за тот же период опять обновила исторический максимум, достигнув 9,785 млн баррелей в сутки.

По данным Reuters, участники сделки об ограничении добычи нефти ОПЕК+11 начали разрабатывать стратегию выхода из соглашения. Интересно отметить, что министр энергетики Александр Новак заявил о наличии консенсуса подобной стратегии, но детали не будут раскрыты до полного балансирования рынка нефти. Goldman Sachs прогнозирует, что Россия выйдет из соглашения об ограничении добычи во второй половине 2018 года. Можно ожидать, что это станет триггером для других участников, и борьба за долю рынка возобновится. Это мощный долгосрочный негативный фактор, который удерживает нефть от продолжения ралли.

Нефть сорта Brent утром 25 декабря торговалась на уровне $65,21 за баррель, что на 2,93% выше цены прошлого понедельника, когда был опубликован последний модельный портфель.

Рубль, по итогам прошедшей недели не показал однозначной динамики по отношению к основным иностранным валютам. Цена пары USD/RUB к концу торгов 22 декабря до 58,38 руб., а пара EUR/RUB выросла на 0,08%, до 69,23 руб.

С 15 по 22 декабря номинированный в рублях индекс Мосбиржи опустился на 1,91%, до 2102,94 пункта, а рассчитываемый в долларах США индекс РТС упал на 1,06%, до 1135,70 пункта.

Модельный портфель Инвесткафе формируется на основании рекомендаций отраслевых аналитиков агентства, которые предлагают наиболее интересные акции по соотношению риск/доходность из списка самых ликвидных бумаг отечественного фондового рынка. Вес каждой бумаги в портфеле определяется на основании потенциала ее роста, рассчитанного методами фундаментального анализа и скорректированного на индивидуальные риски эмитента. Цены, по которым будут производиться сделки, берутся по состоянию на закрытие пятницы либо другого последнего дня торговой недели. Начальная стоимость портфеля составляла немногим более 960 тыс. руб. Дата составления первого модельного портфеля по вышеописанному методу — 12 августа 2011 года.

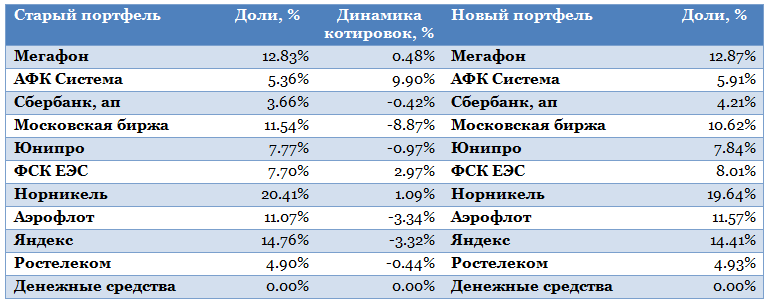

Предыдущий состав портфеля

По сравнению со значением 15 декабря, стоимость совокупных активов модельного портфеля (акции + кэш) снизилась, но не столь значительно, как котировка индекса Мосбиржи.

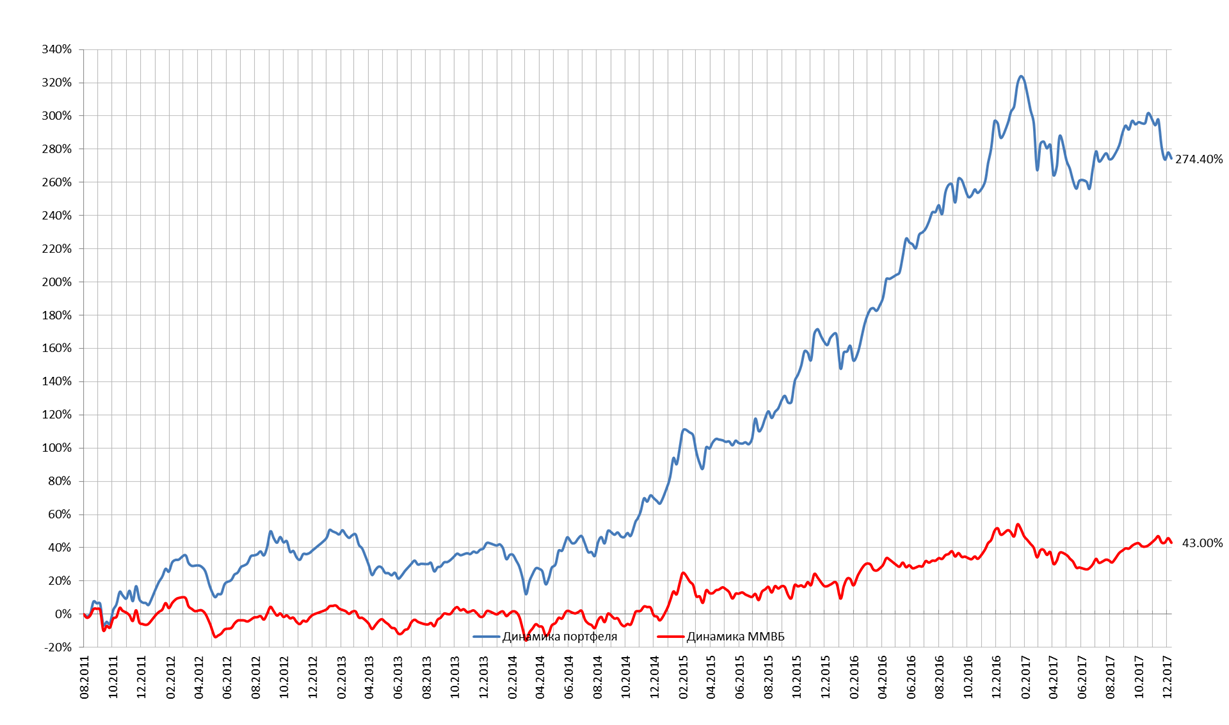

Доходность модельного портфеля с момента начала отсчета по сравнению с бенчмарком в виде индекса Мосбиржи

Источник: инфографика Инвесткафе.

С 15 декабря совокупные активы нашего модельного портфеля подешевели на 0,95% при просадке индекс Мосбиржи на 1,91%. Спред (разрыв в доходности) между ними с начала отчета сузился и составил 231,39% п.п. в нашу пользу.

Источник: расчеты Инвесткафе.

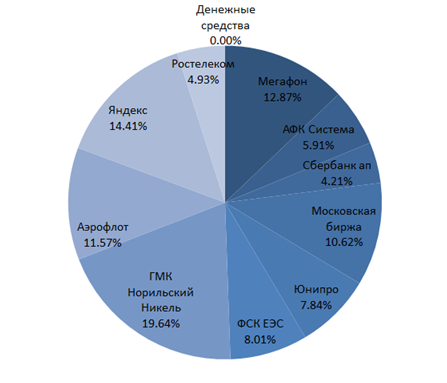

Структура портфеля на новую неделю

Мегафон (сектор телекоммуникаций)

Целевая цена: 993 руб. Потенциал роста: 89%.

Совокупная выручка Мегафона по МСФО в 2016 году в точности совпала с его прогнозами и составила 316,3 млрд руб., увеличившись почти на 1%. Лишь благодаря увеличению продаж оборудования и аксессуаров более чем на треть, до 27,0 млрд руб., вместе с положительной динамикой доходов от услуг фиксированной связи (+9,5%, до 25,6 млрд руб.), вызванной продолжающимся расширением клиентской базы в сегментах B2B (business to business) и B2G (business-to-government) и развитию портфеля соответствующих продуктов и услуг, Мегафону удалось удержать совокупную выручку на положительной территории. Число абонентов Мегафона увеличилось в 2016-м на уровне выручки — всего на 0,8%, до 77,4 млн. Важными для анализа финансовых результатов телекомов являются показатели ARPDU (средний счет на одного пользователя услуг передачи данных за месяц) и DSU (среднее количество услуг по передаче данных на одного абонента мобильной связи за месяц). На фоне замедления роста выручки от услуг мобильной передачи данных APRDU за минувший год снизился на 1,3%, до 230 руб., а DSU прибавил свыше 30%, достигнув 4,3 Гб благодаря активному развертыванию сетей 4G/LTE и популяризации 4G-устройств. Важными для анализа финансовых результатов телекомов являются показатели ARPDU (средний счет на одного пользователя услуг передачи данных за месяц) и DSU (среднее количество услуг по передаче данных на одного абонента мобильной связи за месяц). На фоне замедления роста выручки от услуг мобильной передачи данных APRDU за минувший год снизился на 1,3%, до 230 руб., а DSU прибавил свыше 30%, достигнув 4,3 Гб благодаря активному развертыванию сетей 4G/LTE и популяризации 4G-устройств.

АФК Система (холдинговые компании)

Целевая цена, ао: 21 руб. Потенциал роста: 89%.

2 июня, за 1-й квартал отчиталась крупнейшая в России и СНГ холдинговая компания АФК Система. Корпорация показала достаточно сильные финансовые результаты, увеличив скорректированную чистую прибыль до 2,5 млрд руб., в то время как за аналогичный период прошлого года Система показала убыток. Консолидированная выручка корпорации увеличилась на 3,3%, до 173 млрд руб., что обусловлено ростом выручки 10 из 13 активов АФК, сильнейшими из которых стали Детский мир и Segezha group, увеличившие выручку на 35% г/г и 40% г/г соответственно. Такого результата Детскому миру удалось добиться благодаря сильной динамике сопоставимых продаж, которые возросли на 13,1%. Segezha group увеличила продажи бумаги, фанеры и пиломатериалов, а также провела консолидацию ЛЛДК. Скорректированная OIBDA, несмотря на рост в большинстве активов осталась на уровне прошлого года, что связано с убытком группы Кронштадт. Согласно комментариям компании, это плановый убыток, который связан с инвестированием в новые проекты, а также с сезонными колебаниями выручки. В мае этого года компания утвердила новую дивидендную политику, согласно которой выплаты должны составлять не менее 4% доходности от средневзвешенной цены на акцию за дивидендный период, но при на обыкновенную акцию не может приходиться меньше 0,67 руб. дивиденда. По итогам прошлого года с доходностью 4% дивиденд на одну обыкновенную акцию, по предварительным расчетам, может составить 0,78 руб.

Сбербанк (финансовый сектор)

Целевая цена, ап: 194 руб. Потенциал роста: 3%.

Чистый процентный доход Сбербанка за шесть месяцев 2017 года увеличился на 4,4% г/г и достиг 694,2 млрд руб. У ВТБ и Московского кредитного Банка темп роста процентных доходов оказался на уровне 9,7% г/г и 1,2% г/г. С одной стороны, Сбер уступил лидерство своему главному конкуренту ВТБ. С другой стороны, можно сделать скидку на высокую базу прошлого года, когда темп роста чистых процентных доходов у Сбербанка был на уровне 55,5% в годовом выражении. Чистый комиссионный доход крупнейшего финансового института России в отчетном периоде увеличился на 7,4% г/г и достиг 175,3 млрд руб. Темп роста данного показателя также заметно ниже, чем у конкурентов: ВТБ и Московский кредитный банк продемонстрировали рост на 17,7% г/г и 27% г/г соответственно. Чистая процентная маржа у Сбера по итогам первых шести месяцев года оказалась на уровне 5,9%, что на 0,4 п.п. больше, чем годом ранее. По этому важному показателю Сбербанк выгодно отличается от своих конкурентов: ВТБ и Московский кредитный Банк в отчетном периоде зафиксировали чистую процентную маржу на уровне 4,1% и 2,9% соответственно. По показателю рентабельности собственного капитала Сбербанк также является лидером в отечественном банковском секторе. ROE по итогам 1-го полугодия оказалась на уровне 24,8%. У ВТБ и Московского кредитного Банка данный показатель был на уровне 4,1% и 18,5% соответственно.

Московская биржа (финансовый сектор)

Целевая цена: 165 руб. Потенциал роста: 50%.

Комиссионные доходы компании во 2-м квартале увеличились на 4,13% г/г, до 5,07 млрд руб. Процентные доходы уменьшились на 20,1% г/г и составили 4,73 млрд руб., на фоне снижения процентных ставок и остатков средств клиентов на счетах. Сейчас на эту статью доходов приходится 48,2% от общего объема операционных доходов. Руководство Московской биржи поставило перед собой задачу сократить уровень процентных доходов в общем объеме до 30% к 2020 году. Операционные расходы в отчетном периоде увеличились на 12,6% г/г и достигли 3,21 млрд руб. Комиссионные доходы в сегменте депозитарных и расчетных операций увеличились на 10,4 п.п. и составили 12,3% г/г. Объем активов, которые находятся на обслуживании в НРД, составил 35,46 трлн руб. против 32,22 трлн руб. годом ранее. В сегменте фондового рынка необходимо отметить высокий рост комиссионных доходов по облигациям, здесь темп роста оставил 23,1% г/г. Комиссионный доход на денежном рынке в отчетном периоде увеличился на 8,5% г/г и составил 1,25 млрд руб. Темп роста показателя за год сократился на 8 п.п. Доходы на валютном рынке упали на 6,4% г/г, до 0,96 млрд руб. Такая динамика вызвана низкой волатильностью по основным валютным инструментам. Чистая прибыль компании во 2-м квартале оказалась на уровне 5,29 млрд руб., или на 17,3% меньше, чем годом ранее. Для сравнения: во 2-м квартале 2016 года был зафиксирован темп роста на уровне 6,8%.

Юнипро (электроэнергетический сектор)

Целевая цена: 3 руб. Потенциал роста: 13%.

Компания Юнипро отчиталась по МСФО за 1-е полугодие текущего года. Производство электроэнергии компанией, согласно представленным данным, упало на 12,5% г/г, до 24,5 млрд кВт/ч. Производство тепловой энергии, в свою очередь, выросло на 5% г/г, из-за необычно холодной погоды в регионах присутствия, однако доля доходов, получаемых за реализацию теплоэнергии, по-прежнему ничтожно мала (около 1,9%). Неважные производственные результаты Юнипро привели к падению выручки почти на 5%, до 37,8 млрд руб. До этого показатель и без того находился под негативным влиянием последствий пожара на третьем энергоблоке Березовской ГРЭС. Операционный убыток в размере 500 млн руб. сменился операционной прибылью, составившей около 30 млрд, при этом скорректированная операционная прибыль выросла на 3%, почти до 10 млрд руб. Чистая прибыль Юнипро составила рекордные 24,5 млрд руб. против прошлогоднего убытка, это исключительно технический разовый фактор, связанный с получением страхового возмещения. EBITDA на этом фоне увеличилась с 2,5 млрд до 33,1 млрд руб., а долговая нагрузка у компании по-прежнему полностью отсутствует. Самым актуальным вопросом на сегодняшний день остается ситуация вокруг аварийного третьего энергоблока Березовской ГРЭС. В этом смысле презентация Юнипро, посвященная полугодовой отчетности, привнесла в историю заметный негативный оттенок. Если первоначально расходы на восстановление оценивались примерно в 25 млрд руб., то теперь — в 39 млрд. Причем в новую сумму не включаются возможные непредвиденные расходы, которые компания оценивает еще в 5 млрд. Более того, срок запуска третьего энергоблока Березовской ГРЭС в очередной раз может быть перенесен. На этот раз — с начала 2019 года на 2-3-й квартал.

ФСК ЕЭС (электроэнергетика)

Целевая цена, ао: 0,17 руб. Потенциал роста: 5%.

ФСК ЕЭС раскрыла результаты по МСФО за девять месяцев 2017 года. Выручка сетевой компании за этот период снизилась на 3,2%, до 160,1 млрд руб., под влиянием целого ряда негативных факторов. При этом заработок по основной статье (передача электроэнергии) увеличился на 11,3% г/г, до 141,0 млрд руб., благодаря повышению тарифов с 1 июля текущего года на 7,5% и увеличению объемов мощности по прямым потребителям. Заметное влияние на операционную прибыль оказал разовый фактор. Совокупный эффект от обоих решений арбитражных судов по Нурэнерго составил 24,1 млрд. На этом фоне операционная прибыль ФСК ЕЭС за девять месяцев текущего года сократилась с 69,0 млрд до 50,9 млрд руб. Однако без учета истории с Нурэнерго данный показатель увеличился на 10%, до 63,2 млрд руб. Чистые финансовые доходы компании в отчетном периоде вышли в плюсе после околонулевого значения годом ранее благодаря признанию прибыли от амортизации дисконта дебиторской задолженности в размере 4,4 млрд руб. и удешевления обслуживания долга. Правда, чистая прибыль все равно сократилась более чем на четверть, составив 43,5 млрд руб., однако скорректированный результат составил 56,0 млрд, поднявшись на 11,1% г/г.

Норильский никель (металлургия)

Целевая цена, ао: 12660 руб. Потенциал роста: 18%.

Норильский никель отчитался о результатах производственной деятельности за 3-й квартал прошлого года, зафиксировав спад практически по всем ключевым направлениям. Объем выпуска никеля упал на 4% кв/кв и на 11% г/г до 55,8 тыс. тонн. Производство меди составило 86,6 тыс. тонн, что также ниже показателей за прошлые сопоставимые периоды. Вообще, стоит отметить, что результаты по основным металлам оказались минимальными в квартальном выражении не только по сравнению с 2016 годом, но с и любым кварталом 2015-го. Причиной столь неутешительных показателей отчетности стали три ключевых фактора. Во-первых, в июне в связи с проведением модернизации и установкой нового, более безопасного для экологической обстановки в регионе оборудования была остановлена работа главного предприятия компании в Норильске. Для частичного восполнения выпадающих объемов выпуска никелевого концентрата и дальнейшей переработки были использованы мощности Надеждинского металлургического завода. Во-вторых, в отчетном периоде на Талнахской обогатительной фабрике проводились пуско-наладочные работы. В-третьих, в добытой руде оказалось более низкое содержание металлов, прежде всего, платины и палладия, но также и меди. Однако вопреки этим негативным факторам Норникель прибылен и имеет положительный денежный поток. При этом, согласно действующей дивидендной политике, компания выплачивает хорошие дивиденды, доходность по которым достигает 9-10% годовых, и продолжит делать это в ближайшие годы. Причем учитывая наличие у ГМК нескольких крупных мажоритарных акционеров, можно не сомневаться, что дивиденды будут начисляться в полном объеме. В случае роста цен на производимые компанией цветные металлы инвесторы могут рассчитывать на существенное увеличение курсовой стоимости ценных бумаг Норникеля. В силу этих факторов эти бумаги представляют довольно надежную инвестицию с потенциалом роста.

Аэрофлот (транспортный сектор)

Целевая цена, ао: 174 руб. Потенциал роста: 25%.

Аэрофлот представил отчетность по МСФО за ушедший год. Как следует из опубликованного документа, выручка крупнейшего игрока в российском секторе гражданской авиации увеличилась на 19,4% г/г и составила 495,8 млрд руб. против роста на 29,8% по итогам 2015-го. Несмотря на замедление позитивной динамики, показатель в 3,6 раза превысил уровень инфляции, что благоприятно для компании. Выручка от частных пассажирских перевозок внесла максимальный вклад в совокупный результат, поднявшись на 186,6% г/г. Доходы от грузовых авиаперевозок повысились на 30,7% г/г, что на 20,2 п.п. выше показателя 2015-го. Пассажиропоток компании увеличился на 10,2% г/г, до 43,4 млн. Руководство Аэрофлота отмечает высокий спрос на внутренних и международных направлениях. Несмотря на рецессию в российской экономике, которая продолжалась два года, объем пассажиропотока в 2015-2016 году стабильно повышался. Операционные расходы авиаперевозчика в отчетном периоде оказались на уровне 432,6 млрд руб., и это на 16,5% больше, чем годом ранее. Операционная прибыль Аэрофлота в 2016-м поднялась на 43,4% г/г, до 63,2 млрд руб. В результате после двух лет убыточности компания получила 38,8 млрд руб. чистой прибыли. Бумаги Аэрофлота пользуются стабильным спросом у инвесторов. В 2016 году акции компании подорожали на 172,4%, а за истекший период 2017-го прибавили 10,4% при падении индекса ММВБ на 7,8%. По мультипликатору P/E акции Аэрофлота торгуются ниже среднеотраслевого значения, что предполагает потенциал роста котировок.

Яндекс (сектор информационных технологий)

Целевая цена: 1924 руб. Потенциал роста: 5%.

Google заключил мировое соглашение с Федеральной антимонопольной службой по иску Яндекса. Мировое соглашение с Google означает, что у Яндекса появляется возможность на равных договариваться с производителями мобильных устройств и устанавливать свои приложения, в том числе и на главный экран, и Google не сможет им в этом препятствовать. Эта юридическая победа Яндекса не приведет к резкому росту его доли мобильных поисковых запросов, поскольку предпочтения пользователей в пользу Google уже сформированы. Однако как минимум доля мобильных поисковых запросов, совершаемых через Яндекс, перестанет сокращаться, а это позитивно для выручки компании. На привлекательность акций Яндекса для покупки указывает и сравнение с аналогами по мультипликаторам. Оценка Яндекса, Google и Baidu дает 12%-й потенциал роста котировок российского поисковика.

Ростелеком (сектор телекоммуникаций)

Целевая цена, ао: 89 руб. Потенциал роста: 40%.

Ростелеком отчитался по МСФО за девять месяцев 2017 года, отразив в представленном документе рост выручки и чистой прибыли. Выручка компании с января по сентябрь поднялась почти на 2%, до 221,2 млрд руб., из которых чуть более четверти пришлось на традиционную фиксированную связь. Правда, столь скромный рост выручки пока не способствует увеличению операционной прибыли, которая по сравнению с прошлым годом даже символически снизилась на 0,1%, до 28,57 млрд руб. Причина этого в растущих операционных расходах компании. Оказалась под давлением и операционная маржа Ростелекома, упавшая с 13,2% до 12,9%. Тем не менее чистая прибыль поднялась на 15,3%, до 9,5 млрд руб., хотя OIBDA опустилась на 1,7%, до 71,2 млрд руб. Несколько настораживает долговая нагрузка компании, которая по соотношению NetDebt/OIBDA впервые с 2013 года достигла 2х. На фоне острой потребности в денежных средствах вполне логичным выглядит заявление президента компании Михаила Осеевского о пересмотре дальнейшей стратегии развития в 1-м квартале 2018 года.

Источник: http://investcafe.ru/blogs/10513/posts/78613