КТК: купить нельзя продать

28 мая 17:31

Кузбасская топливная компания (КТК), отчиталась по МСФО за первый квартал.

Производство угля у КТК сократилось на 4% г/г, до 3,85 млн тонн, причем отрицательная динамика была отмечена на трех из четырех действующих шахтах компании. Четкого объяснения этому в пресс-релизе нет, однако я связываю это с сезонным ослаблением спроса на уголь и рассчитываю, что до конца года производство восстановится и план по добыче рекордных 17 млн тонн энергетического угля будет благополучно реализован.

Конъюнктура на мировом рынке энергетического угля в последнее время была не очень благоприятной. За минувшие 12 месяцев цены успели как обновить многолетние максимумы, так и стремительно упасть ниже минимумов прошлого года. В результате, по итогам квартала они оказались даже ниже прошлогодних, и, похоже, что текущий квартал окажется еще более «веселым» в этом отношении.

Однако рынок угля устроен таким образом, что действующие контракты отыгрывают ценовую волатильность с определенным лагом, поэтому в отчетном периоде КТК зафиксировала рост цен на экспортных рынках, доля которых в общей структуре доходов приближается к 80%. Благодаря этому выручка компании увеличилась более чем на четверть — до 17,2 млрд руб.

Однако себестоимость реализованной продукции увеличилась сразу на 42%, достигнув 15,2 млрд руб. На динамику показателя повлиял прежде всего рост стоимости экспортных отгрузок из-за повышения железнодорожных тарифов и транспортных услуг, который в структуре себестоимости продаж составляет около 45%. Затраты на покупной уголь увеличились на н12,9%, до 1,98 млрд руб., на обработку и сортировку угля выросли на н28,1%, до 1,68 млрд. В результате активной реализации накопленных ранее складских запасов привела к повышению себестоимости с минус 937 до плюс 322 млн руб. Все эти факторы обусловили падение операционной прибыли КТК с 1,95 млрд до 1,02 млрд руб.

Совокупный долг компании поднялся с прошлогодних 10,7 млрд до 18,9 млрд руб., что привело к увеличению процентных платежей с 99 млрд до 270 млн руб. Вкупе с отрицательными курсовыми разницами в размере 253 млн руб. (годом ранее: $69 млн) это вызвало рост чистых финансовых расходов с 172 млрд до 630 млн руб. Данный фактор оказал дополнительное давление на чистую прибыль КТК: она сократилась на 78% г/г, до 302 млн руб. В свою очередь, EBITDA опустилась почти на треть и составила 1,70 млрд руб., а рентабельность по этому показателю снизилась на 8,5 п.п., до 10%.

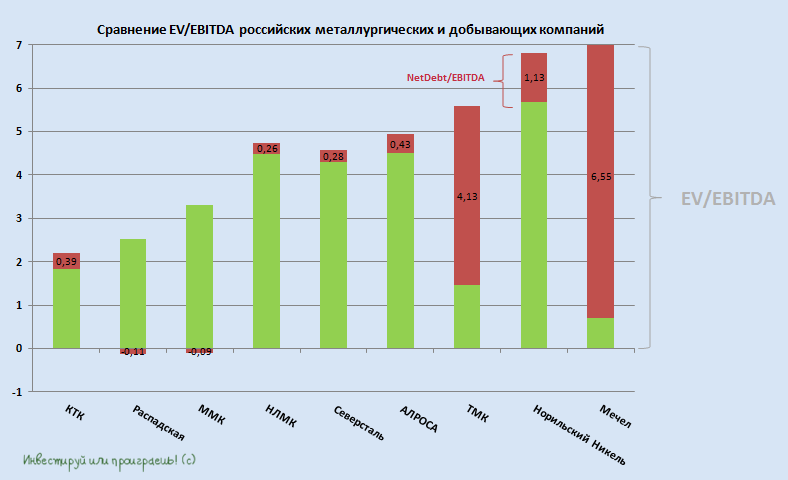

И тем удивительнее на первый взгляд может показаться, что соотношение EV/EBITDA обновляет исторические минимумы. Однако серьезные перемены в составе мажоритариев (официальная информация об этом событии была размещена тут и тут), негативные сигналы и ряд рисков для миноритариев из-за не самой прозрачной схемы передачи акционерной собственности обвалили котировки компании с 200 до 150 руб. меньше чем за месяц.

Как изменится компания под руководством Гуцериевых прогнозировать пока сложно. Но покупать эти бумаги даже на текущих уровнях я не советую. Впрочем, и продавать их после панической распродажи уже поздновато, так что держателям акций КТК остается следить за новостями вокруг возможной оферты и дивидендов за 2018 год.

Источник: http://investcafe.ru/blogs/24457/posts/83947