Две причины для покупки Роснефти

26 окт 17:53

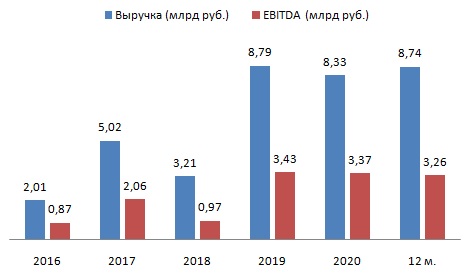

Роснефть удачно отчиталась по МСФО за первое полугодие. Выручка компании увеличилась на 39,5% г/г, до 3,9 трлн руб., благодаря росту цен на углеводороды. В этом году крупнейшие мировые экономики начали постепенно смягчать коронавирусные ограничения, поскольку вакцинация населения набирает обороты. Безусловно, есть риски в лице распространения новых штаммов COVID, однако возобновление масштабных локдаунов маловероятно. На этом фоне мировой спрос на нефть увеличивается, что оказывает благоприятное влияние на котировки черного золота. Нельзя обойти стороной и тот факт, что в июне запасы нефти в хранилищах стран ОСЭР, по данным ОПЕК, были на 96,2 млн баррелей ниже пятилетнего среднего значения. Среднее значение за последнюю пятилетку всегда рассматривалось экспортерами нефти как важный фундаментальный фактор. В прошлом в такие периоды наблюдался рост нефтяных цен. Сейчас, на мой взгляд, ситуация повторится, что позволит Роснефти увеличить выручку во втором полугодии. Из основных конкурентов на данный момент свои финансовые результаты опубликовали НОВАТЭК и Газпром нефть, выручка которых в отчетном периоде увеличилась на 54,9% и 46,5% соответственно.

Источник: данные компании.

EBITDA Роснефти выросла на 112,1% г/г, до 1 трлн руб., благодаря повышению операционных доходов и жесткому контролю над издержками. Рентабельность по EBITDA составила 26%, однако она ниже, чем у отчитавшихся конкурентов.

Первое полугодие Роснефть завершила с чистой прибылью 382 млрд руб., против чистого убытка 113 млрд руб. годом ранее.

Финансовые результаты Роснефти оставили у меня двоякое впечатление. С одной стороны, налицо их позитивная динамика. С другой, по темпу роста выручки и маржинальности бизнеса компания уступила своим конкурентам.

Источник: данные компании.

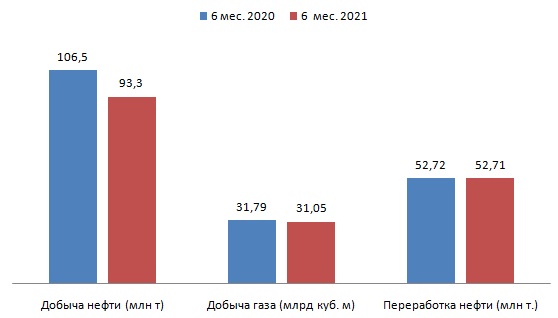

Добыча нефти в отчетном периоде сократилась на 12,3% г/г, до 93,3 млн тонн. Снижение показателя обусловлено необходимостью выполнения сделки ОПЕК+, которая в июле была продлена на восемь месяцев до 31 декабря 2022 года. На мой взгляд, продление сделки ОПЕК+ в целом окажет благоприятное влияние на нефтяной рынок, поскольку можно рассчитывать на умеренный рост добычи черного золота со стороны крупнейших мировых экспортеров углеводородов. Сейчас как никогда важно поддерживать баланс спроса и предложения, поскольку резкий рост добычи может легко обрушить нефтяные котировки. Отмечу, что темп снижения добычи черного золота у Роснефти оказался максимальным среди конкурентов. Так, ЛУКОЙЛ и Газпром нефть сократили производство на 4,9% и 1,8%, а НОВАТЭК увеличил добычу на 4,5%.

Роснефть сократила добычу газа на 2,3% г/г, до 31 млрд кубометров на фоне падения производства на зрелых месторождениях компания. В то же время на проекте Роспан Интернешнл добыча выросла на 48%, и именно этот проект станет одним из ключевых драйверов роста производства в ближайших кварталах. Компания планирует в следующем году вывести проект на полную мощность, что обеспечит прирост добычи на 10 млрд кубометров. Основные конкуренты увеличили добычу газа. Самый высокий темп роста зафиксировал ЛУКОЙЛ, показатель которого вырос на 6,76%, что на 0,03 п.п. выше, чем у НОВАТЭКа.

Нефтепереработка у Роснефти осталась практически на том же уровне, продемонстрировав символическое сокращение на 0,02% г/г, до 52,71 млн тонн. В первом квартале компания сократила производство нефтепродуктов на зарубежных НПЗ из-за локдауна в Европе. Во втором квартале на фоне улучшение эпидемиологической ситуация нефтепереработка была увеличена. Отмечу, что конкуренты продемонстрировали разнонаправленную динамику: Газпром нефть увеличила нефтепереработку на 5,9%, а ЛУКОЙЛ сократил на 1,6%.

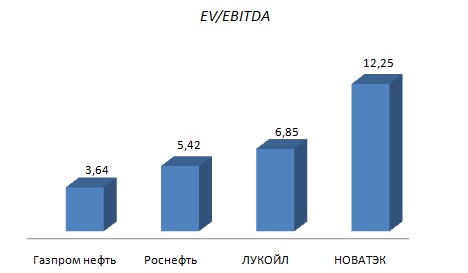

Роснефть сейчас торгуется с мультипликатором EV/EBITDA 5,44х, что ниже среднеотраслевого значения. Целевая цена составляет 696,7 руб. — рекомендация «покупать».

Во-первых, поскольку страны ОПЕК+ приняли решение постепенно увеличивать добычу нефти во втором полугодии, что позволит компании нарастить добычу углеводородов, что положительно отразится на ее финансовых показателях.

Во-вторых, Совет директоров в ближайшее время рассмотрит вопрос о выплате промежуточных дивидендов за 2021 год в соответствии с дивидендной политикой, согласно которой акционеры имеют право на 50% от чистой прибыли по МСФО. Таким образом, дивидендные выплаты могут составить порядка 18 руб. на акцию, что предполагает форвардную дивидендную доходность 3,3%.

Источник: http://investcafe.ru/blogs/22555/posts/88168