Долговым инструментам приходится маневрировать

17 сен 18:53

События и общая обстановка на рынках долга

МРА Fitch повысило долгосрочный рейтинг дефолта эмитента МТС банк до BB- с B+ с негативным прогнозом.

Последние решения и комментарии Банка России указывают на завершение цикла снижения процентных ставок, что приведет к росту стоимости фондирования для системно значимых банков и окажет давление на их чистую процентную маржу. Особенно уязвимыми в этом отношении выглядят Россельхозбанк, Юникредит и Газпромбанк. Об этом говорится в обзоре МРА Moody's.

Сбербанк может повысить ставки по ипотечным и потребительским кредитам на фоне текущей ситуации на рынке.

Бывший владелец Бинбанка Микаил Шишханов ведет переговоры о реструктуризации кредита, выданного Агентством по страхованию вкладов на санацию Рост Банка. ЦБ списал обязательства банка перед бывшим владельцем, а тот остался должен за АСВ более 10 млрд руб.

Дефолты на прошедшей неделе допустили ТПГК-Финанс — по облигациям серии 01 (купонная выплата) и КИТ Финанс Капитал — по облигациям серии БО-04 (оферта).

Регуляторы и операторы финансовых рынков

Банк России по итогам заседания совета директоров 14 сентября повысил ключевую ставку до 7,5% (+0,25 п.п.), реагируя таким образом на финансовую ситуацию в целом. Регулятор прогнозирует годовую инфляцию в интервале 5-5,5% по итогам 2019 года с возвращением к 4% в 2020-му.

Также ЦБ продлил приостановку покупки иностранной валюты на внутреннем рынке в рамках бюджетного правила до конца декабря. Решение о возобновлении регулярных покупок иностранной валюты на внутреннем рынке будет приниматься с учетом фактической обстановки на финансовых рынках.

Средняя максимальная ставка топа-10 российских банков по депозитам физических лиц в рублях за первую декаду сентября составила порядка 6,61% против почти 6,56% за третью декаду августа (+0,05 п.п.).

По данным ЦБ, российская валюта в августе обесценилась к доллару и евро на 4,9% и 3,8% соответственно по сравнению с предыдущим месяцем. Несколько меньше рубль ослаб к корзине ключевых иностранных валют в целом.

Банк России в базовом сценарии прогнозирует, что объем кредитования населения в рублях и иностранной валюте по итогам года увеличится на 19-22% по сравнению с прошлым годом, кредитование предприятий и финансовых организаций вырастет на 8-10%.

Параметры текущих и состоявшихся подписок

На прошедшей неделе Минфин не проводил регулярных размещений облигаций. К обычной практике размещений ОФЗ ведомство вернется после балансировки и переоценки рисков на глобальных рынках. Минфин будет стараться выполнять программу заимствований на текущий год и 2019-2021 годы, но будет гибким, чтобы не давить на рынок.

Денежный рынок и инфляция

По данным Росстата, инфляция в РФ с 4 по 10 сентября вторую неделю подряд остается на нуле. С начала года потребительские цены выросли на 2,3%.

Объем денежной базы в РФ в узком определении с 31 августа по 7 сентября увеличился на 65,2 млрд руб. — с 10 трлн 294,6 млрд до 10 трлн 359,8 млрд. Ставки Mosprime к концу недели выросли и находились в диапазоне 7,30-7,87%. Средневзвешенная за неделю ставка RUONIA составляла 6,94%, общий объем сделок по ней равнялся 680,5 млрд руб. Задолженность банков по операциям репо перед ЦБ составила 5,75 млрд руб. Сделки состоялись на основе аукционов с фиксированной ставкой. На аукционах валютного репо активности не было. Сальдо операций ЦБ с банковским сектором по представлению и абсорбированию рублевой ликвидности на 14 сентября было отрицательным и составило -277,8 млрд руб.

Международные резервы РФ за неделю сократились на 0,3% и на 7 сентября оказались на уровне $459,4 млрд против $460,6 млрд на 31 августа.

Состояние публичного рынка долга

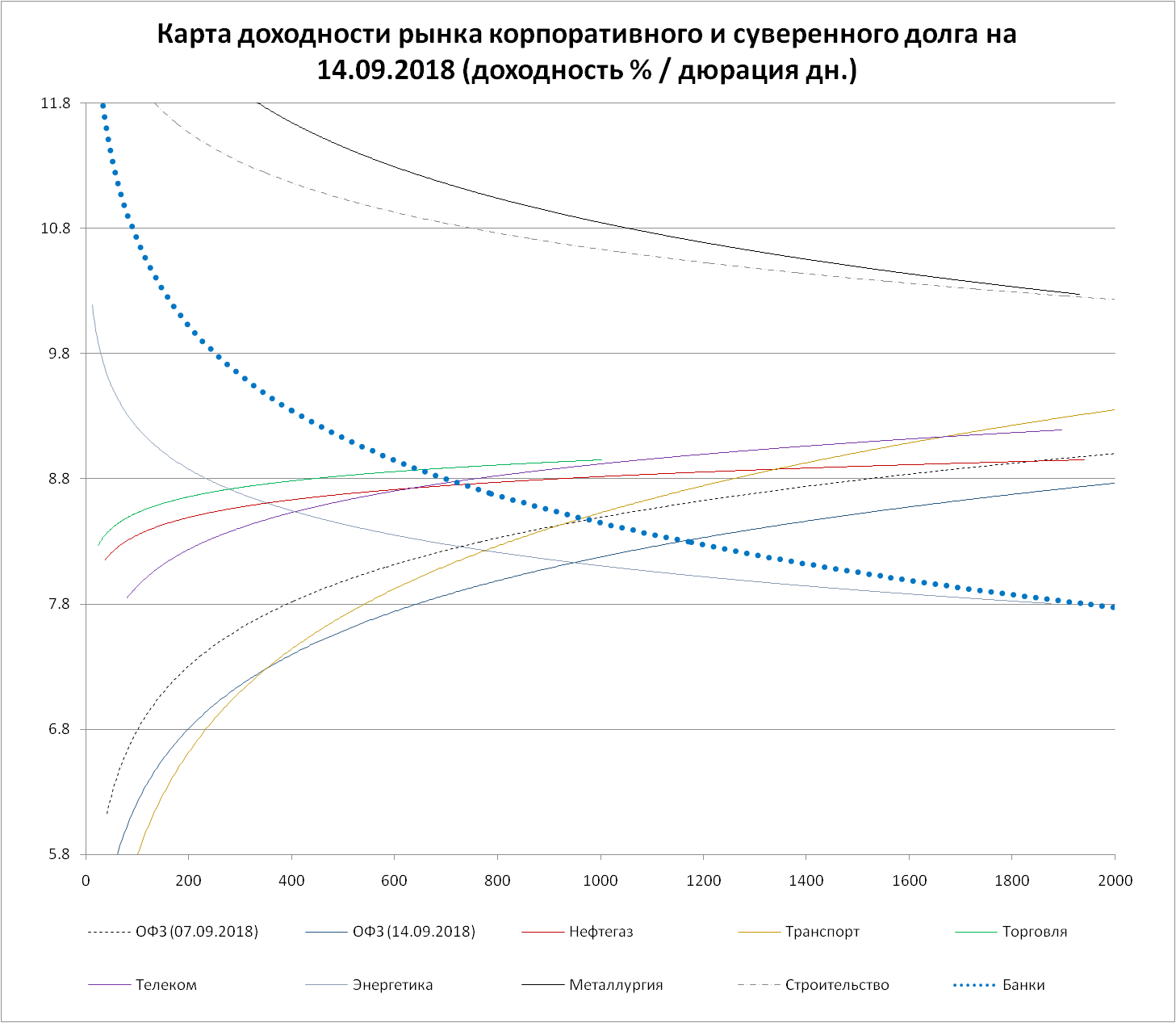

Доходности ОФЗ к концу недели снизились в среднем на 0,35 п.п.

В нефтегазовом сегменте рынка корпоративного долга доходности облигаций также сократились в среднем на 0,13 п.п., в транспортном — на 0,6 п.п., в энергетическом — на 0,07 п.п., в банковском — на 0,09 п.п. В торговом сегменте YTM выросли в среднем на 0,54 п.п., в металлургическом — на 0,26 п.п. В телекоммуникационном сегменте доходности облигаций почти не менялись.

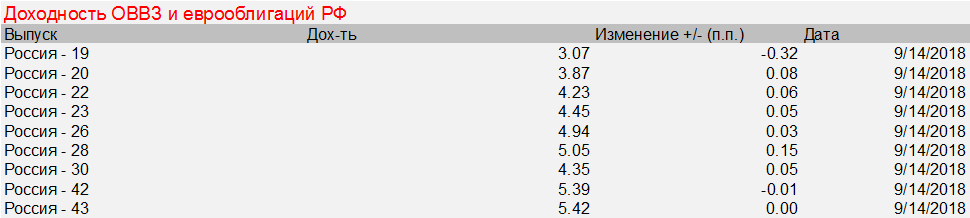

Доходности суверенных еврооблигаций менялись разнонаправленно

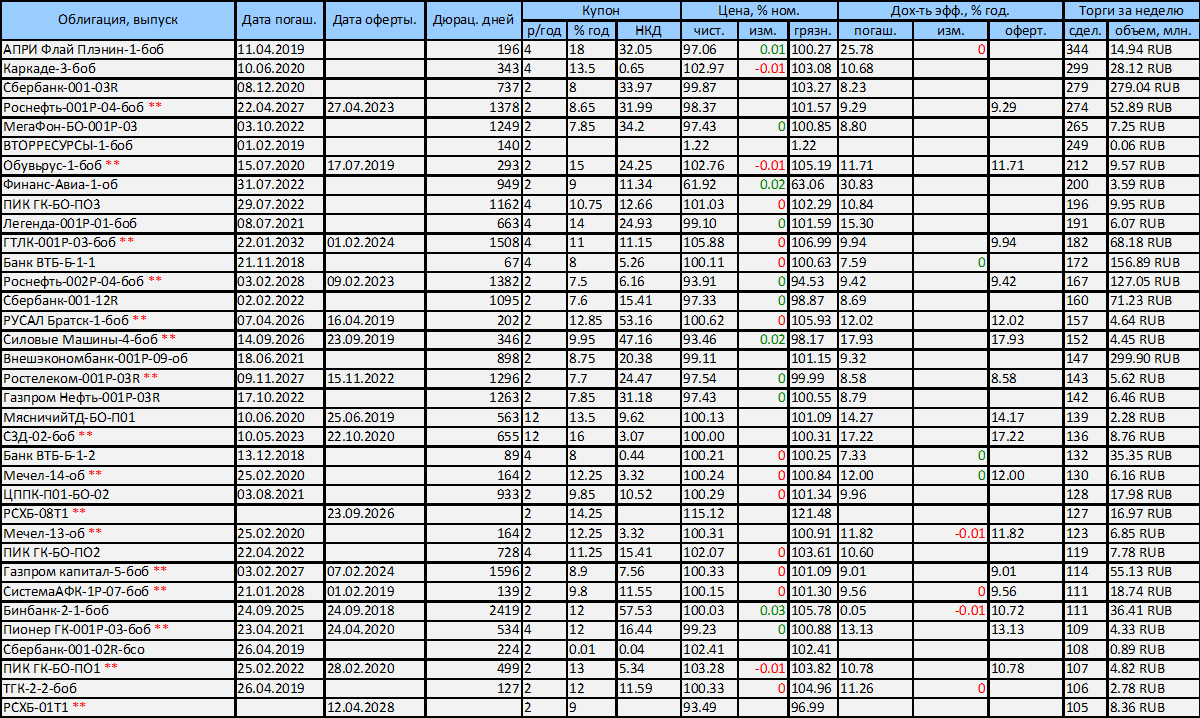

Перечень облигаций, вокруг которых совершено наибольшее число сделок

Источник: http://investcafe.ru/blogs/24545/posts/81281