Долговые инструменты направились вслед за ценами

5 авг 15:17

Общая обстановка и события на рынках долга

Дефолт по облигациям серии 03 на прошедшей неделе допустила Инвестиционно-финансовая корпорация Союз, по облигациям серии 001Р-01 — О1 Груп Финанс и УАХМ-Финанс. Во всех трех случаях речь идет о купонной выплате.

Регуляторы и операторы финансовых рынков

Средняя максимальная ставка топ-10 российских банков по депозитам физических лиц в рублях в очередной раз снизилась, составив, по данным ЦБ, за третью декаду июля около 7,05% против 7,12% за вторую.

Новый раунд санкций США против РФ, как сообщает Госдеп, включает ограничения на госдолг и требование Вашингтона к международным организациям не предоставлять кредиты Москве.

ФРС США впервые с 2008 года снизила ключевую ставку на 0,25 п.п. — с 2,25-2,5% до 2-2,25%, объяснив это решение стремлением минимизировать влияние ослабления мировой экономики и торговых войн.

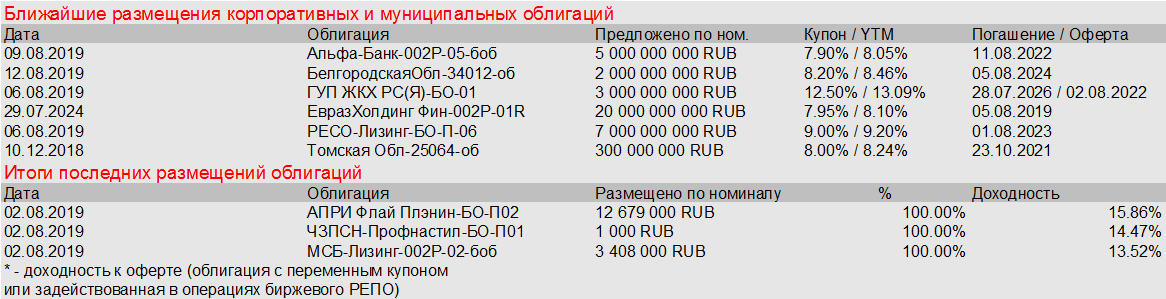

Параметры текущих и состоявшихся подписок

Минфин разместил ОФЗ серии 26229 с постоянным купоном 7,15% и погашением в 2025 году при спросе 30,02 млрд руб. в объеме 19,78 млрд руб. (98,94% заявленного) по средневзвешенной цене 100,40% от номинала со средневзвешенной доходностью 7,19%.

Денежный рынок и инфляция

По данным Росстата, потребительские цены с 23 по 29 июля упали на 0,1%, а с начала года выросли на 2,7%.

Объем денежной базы в узком определении на 26 июля составил 10439 млрд руб, за неделю она снизилась на 1,03%, или на 108,5 млрд руб. Ставки Mosprime к концу прошлой недели находились в диапазоне 7,46-7,70%. Средневзвешенная за неделю ставка RUONIA составила 7,22%, общий объем сделок по ней равнялся 448,7 млрд руб. Сальдо операций ЦБ с банковским сектором по представлению и абсорбированию рублевой ликвидности на 2 августа составляло 190,9 млрд руб.

Состояние публичного рынка долга

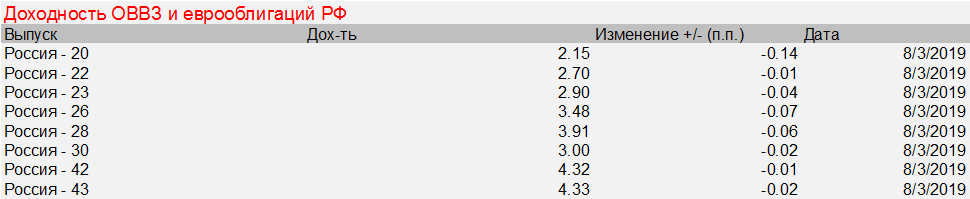

Доходности суверенных еврооблигаций выросли в среднем на 0,09 п.п.

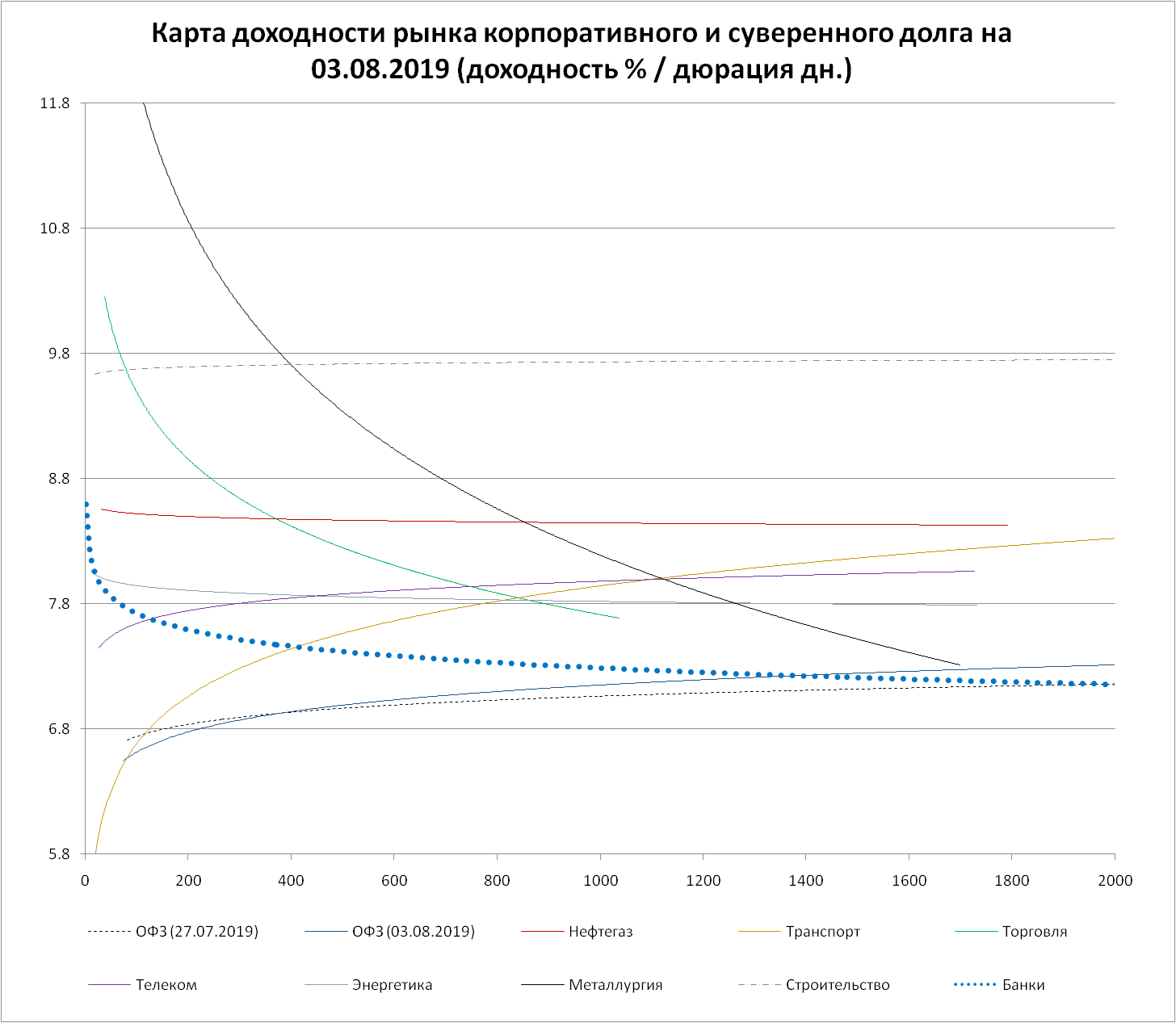

В нефтегазовом, металлургическом, строительном и транспортном сегментах рынка корпоративного долга доходности облигаций почти не менялись. В торговом сегменте YTM облигаций снизились в среднем на 0,7 п.п., в энергетическом — на 0,14 п.п., в банковском — на 0,13 п.п. В телекоммуникационном сегменте доходности выросли в среднем на 0,2 п.п.

Доходности суверенных еврооблигаций снижались в среднем на 0,05 п.п.

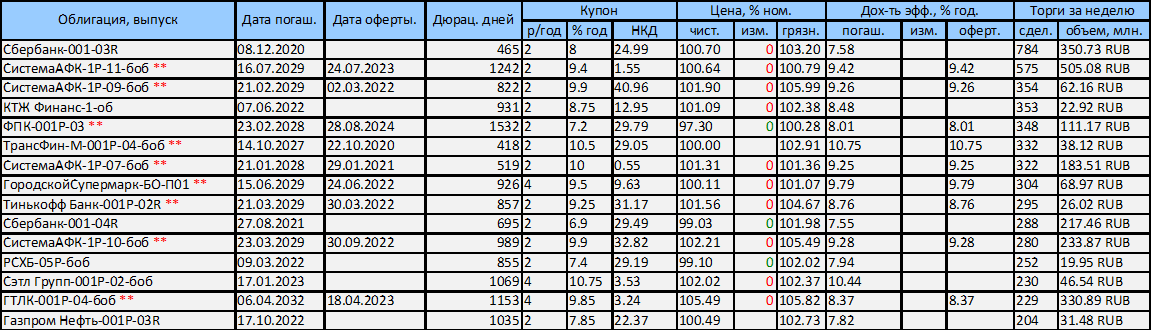

Перечень облигаций, вокруг которых совершено наибольшее число сделок

Источник: http://investcafe.ru/blogs/24545/posts/84639