Доходный портфель: ориентируемся на результат

13 мая 02:08

Началась новая неделя, и мы подводим итоги управления доходным портфелем Инвесткафе, состоящим из высокодоходных облигаций российских компаний, а также предлагаем инвестиционные решения на текущую короткую торговую неделю, с 12-го по 15 мая.

Кратко рассмотрим ключевые события, повлиявшие на рынки ценных бумаг на прошлой торговой неделе.

В минувшую среду, 6 мая, Минфин РФ весьма успешно провел аукцион по размещению облигаций федеральных займов (ОФЗ) на общую сумму 25 млрд руб. Спрос на бумаги в очередной раз значительно превысил предложение, что подтвердило остающийся высоким интерес инвесторов к долговому рынку и другим российским активам, особенно после того как ЦБ понизил ключевую ставку.

В целом российская валюта по-прежнему остается интересной для игроков carry trade, так как ставка ЦБ РФ даже после последнего снижения остается очень высокой, а именно валюты, эмитированные государствами, чьи регуляторы придерживаются очень жесткой политики, находятся в центре внимания таких трейдеров. Если обозначить дальнейшие перспективы политики российского регулятора, то на основе уже предпринятых шагов по снижению ставки можно предположить, что этот процесс продолжится.

В доказательство этого можно привести динамику доходности гособлигаций сроком обращения десять лет. Кроме того, ЦБ стремится замедлить наступление рецессии, которая усугубляется на фоне сильного рубля. По последним данным Росстата, инфляция в апреле несколько притормозила: ее рост оказался на 0,5% ниже, чем в марте, и составил 16,4%. Есть основание предположить, что максимальные темпы роста цен остались позади, и это позволяет регулятору и дальше смягчать свою политику. Этим действиям оказывают поддержку вернувшиеся к росту цены на нефть, которая на фоне последних данных о падении запасов в США на 3,9 млн баррелей достигла максимальных уровней с конца 2014 года. В результате, котировки нефти Brent почти достигли $70 за баррель.

Дополнительную поддержку котировкам нефти оказывает остающаяся крайне напряженной геополитическая ситуация на севере Африки и на Ближнем Востоке. В Ливии был закрыт порт Zueitina — один из немногих ливийских портов, все еще осуществлявших отгрузку нефти на экспорт, пока многие другие терминалы оставались закрытыми. Закрытие ливийского порта повысило риск возникновения длительных перебоев в поставке нефти. В то же время авиаудары Саудовской Аравии и союзников по Йемену продолжаются. Йеменские повстанцы в свою очередь наносят артиллерийские удары по территории Саудовской Аравии. Все это повышает риск наземных боевых действий на территории Йемена и дальнейшей дестабилизации ситуации в регионе. Наконец, Саудовская Аравия в июне повысит цены на все виды нефти, которые экспортируются в Европу, и на большинство марок, которые поставляются в США, что дает рынкам шанс рассчитывать на начало продолжительного роста цен на нефть.

Британский регулятор сохранил ставку РЕПО на минимальной отметке в 0,5%, однако фунт вопреки логике подскочил до годового пика в паре с гринбеком. Этот неожиданный маневр объясняется тем, что рынок уже заложил в котировки свои ожидания смены вектора денежно-кредитной политики Банка Англии, которая, согласно консенсусу, должна произойти в следующем году. Тем более что итоги выборов в Соединенном Королевстве уже подведены, и риски, которые связывались с опасностью появления коалиционного правительства, не оправдались.

История с Грецией обрастает новыми интригами, и, даже несмотря на заверения правительства о готовности в срок внести очередной платеж по кредиту МВФ, нового транша помощи объемом более 7,2 млрд Афины могут и не дождаться, что означает для них только одно: дефолт. Отказ кредиторов может быть связан с тем, что Греция не только не принимает новых мер экономии, но и нарушает уже принятые, возвращая на службу чиновников из госструктур, которые были сокращены в 2013-м.

Вместе с тем у евро сохраняется немало факторов поддержки. Среди них и замедление оттока евро из золотовалютных резервов ряда государств по сравнению с темпами, показанными в 4-м квартале. Кроме того, рынок ждет хороших результатов по ВВП Германии и еврозоны за январь-март, а ETF фонды развернулись в сторону региональной валюты. Еще один фактор укрепления — скорая смена векторов монетарной политики европейского и американского регуляторов. Если первый только вошел во вкус в реализации QE и будет держать ставки на минимуме до 2017 года, то второй морально готов к ужесточению своего курса как минимум в конце года текущего. Разница между ставками ЕЦБ и ФРС станет благодатной почвой для роста котировок доллара.

За период с 30 апреля по 8 мая индекс ММВБ вырос на 1,20%, достигнув 1708,52 пункта, а рассчитываемый в долларах США индекс РТС прибавтл 2,93% и добрался до 1059,52 пункта.

Пара USD/RUB по итогам прошлой торговой недели подешевела на 1,26%, до 51,04 руб., а EUR/RUB опустилась на 1,23%, до 57,22 руб.

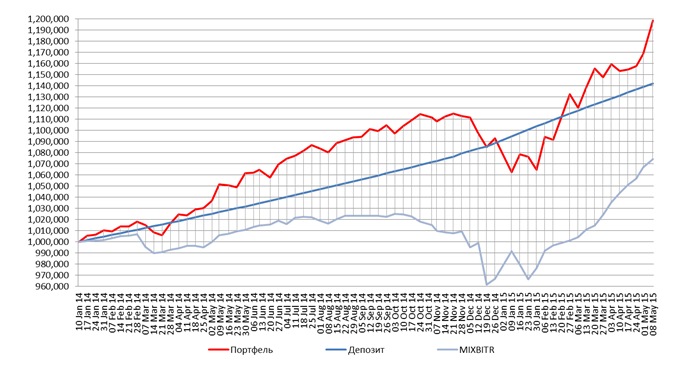

Основной индекс рынка корпоративных облигаций Московской биржи MCXCBITR за прошедшую неделю вырос на 0,68%, до 164,4 пункта, чему способствовали повышение цен на нефть и увеличение спроса на российские активы после понижения ключевой ставки ЦБ РФ. Соответствующий ему бенчмарк, с которым мы соизмеряем динамику активов нашего портфеля, вырос до 1 074 250 руб.

Средняя годовая ставка по депозитам физических лиц у десятки крупнейших российских банков, по данным ЦБ РФ, осталась неизменной в первой декаде мая на уровне 12,875%. Соответственно, наш условный депозит, выступающий еще одним бенчмарком, с которым мы сравниваем доходность нашего облигационного портфеля, за прошедший с момента составления последнего облигационного портфеля период подорожал на 0,27%, до 1 142000 руб.

Наконец, динамика стоимости совокупных активов нашего доходного портфеля на прошлой неделе не разочаровала: он прибавил 2,55% к стоимости. Таким образом, результат оказался заметно лучше, чем динамика депозита, и лучше, чем динамика второго бенчмарка в виде индекса рынка корпоративных бондов. За неделю портфель подорожал до 1 198384 руб. Доходность вложений средств в него с начала 2014 года составила 19,84%. Это на 5,64 п.п. выше, чем доходность по условному депозиту, и на 12,41 п.п. выше доходности индекса облигаций MСXCBITR.

Источник: данные ЦБ РФ и Московской биржи, инфографика Инвесткафе.

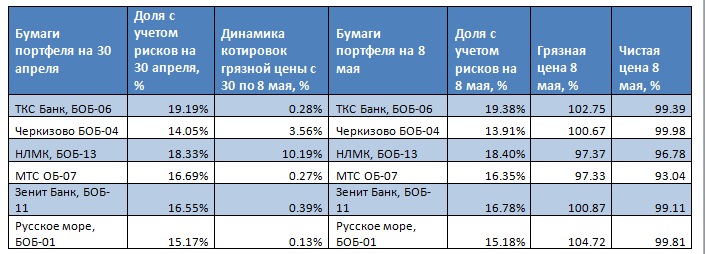

Источник: расчеты Инвесткафе на основе калькулятора терминала Thompson Reuters Eikon.

В среднем по портфелю до выплаты купона по состоянию на 27 апреля оставалось 88 дней. Средний срок до оферты или погашения бондов в портфеле равнялся 756 дням в основном за счет наличия в портфеле бумаг МТС и НЛМК с погашением в 2017-м и 2023 году соответственно. Средняя дюрация по портфелю составляла 361 день.

Источник: расчеты Инвесткафе на основе калькулятора терминала Thompson Reuters Eikon.

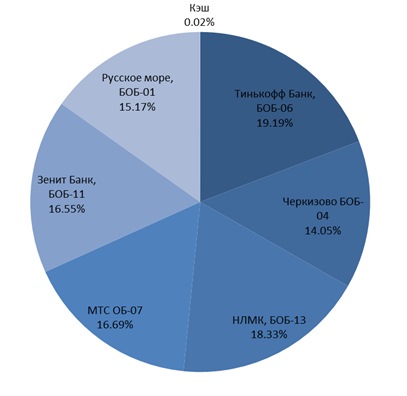

По состоянию на 30 апреля в портфеле помимо бондов оставалось и 235 руб. наличными (0,02% от его активов). Данная денежная позиция обусловлена потребностью в формировании полных лотов при включении бумаг эмитентов в портфель.

Предыдущий состав портфеля

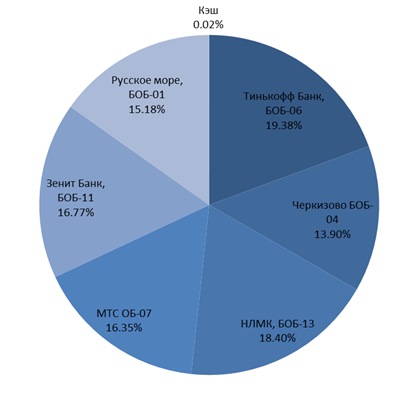

Новый состав портфеля

Тинькофф Банк, биржевые облигации серии 06, RU000A0JR5B6

Ставка купона: 10,5% годовых

Онлайн-провайдер розничных финансовых услуг TCS Group, в состав которого входят Тинькофф Банк и Тинькофф Страхование, отчитался по МСФО за 2014 год. Минувший год стал одним из самых трудных для российской банковской отрасли за последнее десятилетие, и TCS Group не стала исключением: несмотря на то, что ее чистый процентный доход вырос почти на 15%, чистая прибыль сократилась сразу на 41% — с 5,8 млрд до 3,4 млрд руб. Главной причиной падения чистой прибыли группы стала возросшая стоимость риска, которая к концу года установилась на уровне 17,6%, что на 3,1% больше, чем годом ранее. Стоимость риска в 1-м квартале 2014 года в моменте поднималась выше 20%. Для его сдерживания руководство TCS Group на время замедлило рост кредитного портфеля и снизило долю одобренных кредитов до 15%. Таким образом, приоритет получили «качественные» заемщики с низким уровнем риска. В результате качество кредитного портфеля по итогам 2014 года удалось несколько повысить. Доля займов, просроченных на срок от 90 до 180 дней, в портфеле TCS Group сократилась до 4,1% в 3-м квартале и оставалась на этом уровне до конца года. При этом кредитный портфель вырос на 12,8%, а количество привлеченных клиентов достигло порядка 560 тыс. человек, что примерно соответствует показателям 2013 года. Суммарный объем средств на счетах клиентов не претерпел серьезных изменений: в 2014 году он равнялся 43,4 млрд руб., а годом ранее — 43,2 млрд руб. Собственные средства банка увеличились за год на 2%, до 21 млрд руб., коэффициент достаточности капитала первого уровня составил 15,9% против 19,9% на конец 2013 года.

Банк Зенит, облигации биржевые серии 11, RU000A0JUGY0

Ставка купона: 9,75%

Норматив достаточности капитала на 1 октября находился на приемлемом уровне в 13,92%, также как и норматив ликвидности, который составил 100,45% при минимально допустимых 50%. По итогам 3-х кварталов банк получил прибыль в размере 727,5 млн руб. Результат стоит признать позитивным с учетом текущей ситуации на рынке. При этом у банка доля просроченной задолженности по РСБУ не превышает 5%, что в текущей ситуации является приемлемым результатом. Также стоит отметить, что Банк Зенит входит в Top-30 крупнейших банков России. Напомним, что одним из его акционеров является Татнефть.

Группа Черкизово, облигации биржевые серии 04, RU000A0JTU93

Ставка купона: 9,75%

Группа Черкизово опубликовала финансовые результаты за 2014 год, которые оказались очень сильными как по выручке, так и по чистой прибыли. За отчетный период долларовая выручка выросла на 8,5% по сравнению с 2013 годом, достигнув значения $1 796 млн, а в рублевом эквиваленте ее рост и вовсе превысил 30% (г/г), составив 68,7 млрд руб. Руководство Черкизово в 2015 году в качестве главных приоритетов выделяет прежде всего финансовую устойчивость бизнеса, а также повышение производственной эффективности. Именно с этой целью в настоящий момент активно пересматриваются агрессивные планы по инвестициям в развитие компании. Благодаря тому, что 100% заемных средств Черкизово номинировано в рублях, в 2014 году из-за девальвации рубля удалось на 41,4% снизить совокупный долг компании до $495 млн, а соотношение чистый долг/EBITDA привести к комфортному значению 1,1х (против 4,7х годом ранее).

Русское Море, облигации биржевые серии 01, RU000A0JS9W3

Ставка купона: 13%

Крупнейшая российская компания в секторе аквакультуры и дистрибуции рыбы и морепродуктов «Русская аквакультура» (до февраля 2015 года — группа «Русское море») отчиталась по МСФО о результатах своей финансовой деятельности в 2014 году. Выручка компании, практически полностью приходящаяся на сегмент дистрибуции, за отчетный период выросла на 6,5%, до 19,22 млрд руб. Положительной динамике доходов не помешало даже падение продаж рыбы на 6,1% — сказались существенный рост цен на рыбную продукцию в августе-декабре прошлого года после ввода экономических санкций в отношении стран Евросоюза и Северной Америки, а также девальвация рубля, которая дополнительно ускорила рост цен. Однако показать чистую прибыль компании по итогам 2014 года не удалось сразу по ряду причин. Во-первых, уже набившие изрядную оскомину убытки от курсовых разниц составили почти 0,5 млрд руб. — работа с поставщиками импортной продукции на условиях постоплаты вынуждала фиксировать отрицательную рублевую разницу между долгом на момент покупки и моментом оплаты. Во-вторых, переоценка рыбы в воде также отрицательно повлияла на финансовый результат компании. И, наконец, в-третьих, нужно отметить еще и весьма существенное списание материальных запасов в результате плохих погодных условий. Все это привело к тому, что чистая прибыль по итогам 2013 года в размере 436 млн руб. сменилась сопоставимым убытком в 407 млн руб. Все это привело к тому, что чистая прибыль по итогам 2013 года в размере 436 млн руб. сменилась сопоставимым убытком в 407 млн руб.

МТС, облигации серии 07, RU000A0JR4H6

Ставка купона: 8,7%

Облигации МТС с учетом нынешней высокой для них доходности к погашению достаточно интересны для инвестиций. Дело в том, что, несмотря на судебные иски к аффилированным АФК Система и Башнефти, компания в целом и ее российский сегмент в частности до сих пор показывают хорошие финансовые и операционные результаты. Так, российский сегмент оператора, приносящий МТС около 89% совокупной выручки, прибавил за 2-й квартал 5% г/г. При этом высокомаржинальный сегмент передачи мобильных данных в РФ принес МТС в отчетном периоде уже 21,58% от всей российской мобильной выручки. Таким образом, МТС постепенно догоняют лидирующий по данному показателю Мегафон, который генерирует 24,28% мобильной выручки в РФ за счет данной услуги. Также стоит отметить рост мобильной абонентской базы МТС в РФ на 1,52% кв/кв, до 77,27 млн. Компания пока явно выигрывает в конкурентной борьбе за российских абонентов, что мы связываем с исторически низким ее показателем Churnrate. Мы думаем, что текущие позиции МТС на рынке выглядят вполне устойчивыми в долгосрочной перспективе.

НЛМК, облигации серии 13, RU000A0JU7E1

Ставка купона: 8,05%

Одна из самых эффективных на сегодняшний день сталелитейных компаний мира — НЛМК — опубликовала операционную отчетность за 4-й квартал и весь 2014 год. По сравнению с показателями 2013 года выплавка стали компании увеличилась более чем на 3%, достигнув 15,9 млн тонн, прежде всего за счет роста загрузки НЛМК-Калуга и увеличения производительности основной производственной площадки в Липецке, загрузка которой составила 100% по итогам ушедшего года. Общей позитивной картине не помешало даже незначительное уменьшение производства стали по итогам 4-го квартала (-0,6%), которое было связано с сезонным снижением производства сортового проката сразу на 29%. Увеличение объемов производства липецкой площадки на 6,8% за этот же период сумело поддержать итоговые производственные показатели Группы НЛМК. Коэффициент ликвидности (краткосрочные активы/краткосрочные обязательства) у компании выше, чем у ее российских конкурентов, что свидетельствует о преимуществах НЛМК в плане обеспечения своих краткосрочных обязательств с помощью активов. Финансовая устойчивость компании выражается в низком соотношении между чистым долгом и EBITDA. При этом основные конкуренты НЛМК от всех трех ведущих агентств имеют рейтинги ниже рейтингов эмитента.

Источник: http://investcafe.ru/blogs/10513/posts/56826