Доходный портфель: дивиденды Башнефти в помощь

18 авг 00:53

В начале новой торговой недели подводим итоги управления доходным портфелем Инвесткафе, состоящим из высокодоходных облигаций российских компаний, а также предлагаем инвестиционные решения на текущую торговую неделю, с 17-го по 21 августа.

Давайте кратко рассмотрим ключевые события, повлиявшие на рынки ценных бумаг на прошлой неделе.

Еврогруппа намерена рекомендовать национальным парламентам стран ЕС одобрить начало переговоров о третьем пакете помощи Греции в размере 86 млрд евро. Голосование по этому вопросу в Бундестаге состоится в среду, 19 августа.

По словам представителей официального Пекина, серьезных оснований для продолжения роста у USD/CNY нет, а величина золотовалютных резервов позволяет увлекаться интервенциями. Поднебесная имеет наименьшее соотношение государственного долга в резервах среди всех развивающихся стран, что делает попытки спекулянтов серьезно продавить юань безнадежными. Вопрос заключается лишь в том, какой курс устроит PBOC.

Доходность казначейских облигаций США повысилась, что позволило говорить о возвращении на рынок покупателей доллара. Очередную порцию позитива преподнес президент ФРБ Нью-Йорка Уильям Дадли, заявивший, что приближается момент, когда Федеральный резерв сможет повысить процентные ставки. Полпреды регулятора продолжают намекать на то, что монетарная рестрикция будет запущена в сентябре.

Пара USD/RUB вплотную приблизилась к отметке 65 руб. Нефть продолжает снижение, Банк России официально на ситуацию не влияет, поэтому существенных причин для стабилизации у рубля нет. Стартует налоговый период, но это вряд ли вызовет ощутимый рост спроса на российскую валюту. Вышедшая 14 августа статистика из США зафиксировала позитивные изменения в экономике, что породило новую волну предположений о скором повышении учетной ставки, причем теперь речь уже идет о том, что до конца года ФРС пойдет на этот шаг дважды.

Уже почти пять месяцев S&P500 не может выйти за пределы торгового диапазона 2040-2130, что на фоне истощения восходящего движения, имевшего место в 2009-2014 годах, выглядит вполне логично. Рынки не в состоянии расти постоянно, а тренд уступает место консолидации. Текущие экономические условиях как никогда четко подчеркивают переход от одной фазы рыночных флуктуаций к другой. Главными «бычьими» драйверами фондового индекса являются сильная американская экономика и сохранение ультрамягкой монетарной политики ФРС, в то время как «медведи» цепляются за ожидания рестрикции, повышение стоимости заимствований и обвал цен на нефть, который провоцирует сокращение капиталовложений и ухудшение финансовых результатов нефтедобывающих компаний. Совсем некстати приходится укрепление доллара США, которое традиционно приводит к сокращению корпоративных прибылей. Ситуация складывается таким образом, что ревальвация гринбека оказывает смешанное воздействие на акции. С одной стороны, падают корпоративные прибыли и снижаются поставки за рубеж, с другой — усиливается активность потребителей и растет ВВП. Потенциал роста фондового индекса ограничен, однако до тех пор, пока ФРС не начнет методично и последовательно ужесточать денежно-кредитную политику, поднимая ставку по федеральным фондам, можно рассчитывать на сохранение его склонности к консолидации.

Brent всеми правдами и неправдами цепляется за психологически важную отметку в $50 за баррель. По прогнозам МЭА, до конца 2016-го конъюнктура нефтяного рынка будет характеризоваться избыточным предложением, что должно обеспечить сохранение «медвежьего» тренда. Несмотря на самый сильный за последнюю пятилетку скачок спроса, он не способен компенсировать фактор быстро растущей добычи. Нефтяные компании из США, ОПЕК и России продолжают увеличивать производство с целью сохранения своей доли на рынке.

После незначительной стабилизации в конце прошлой недели в этот понедельник, 17 августа, нефть продолжила снижение. ВВП Японии, третьей по величине экономике мира, во 2-м квартале упал, тогда как годом ранее показывал рост. Для рынка энергоносителей это означает дальнейшее ослабление спроса. При этом информация Baker Hughes о том, что количество буровых установок в США четвертую неделю подряд поднимается до максимального значения с мая, свидетельствует об увеличении предложения жидких углеводородов. За прошлую неделю объем лонгов по черному золоту снизился на 11%, почти полностью нивелировав рост, показанный неделей ранее. В понедельник текущей торговой недели, нефть Brent торгуется на уровне чуть ниже $49 за баррель, то есть на уровне понедельника прошлой недели.

За период с 10-го по 14 августа индекс ММВБ вырос на 1,30%, достигнув 1712,47 пункта, а рассчитываемый в долларах США индекс РТС поднялся на 0,32%, до 835,17.

Пара USD/RUB по итогам прошлой торговой недели подорожала: курс доллара вырос на 1,48%, до 64,997 руб., а пара EUR/RUB укрепилась на 2,88%, до 72,181 руб.

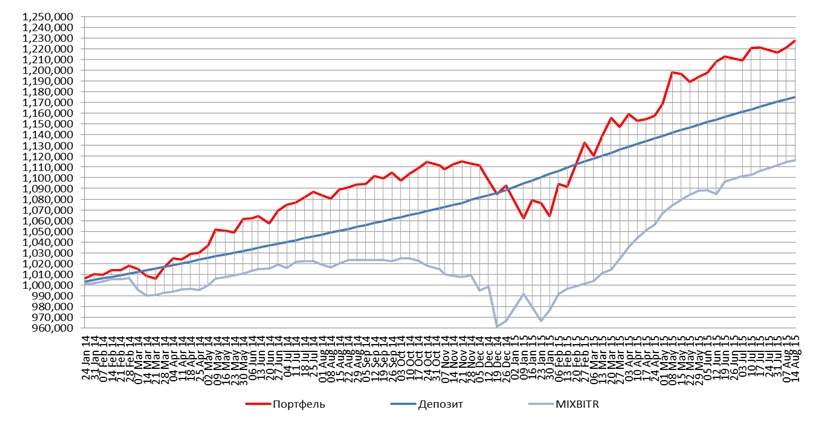

Основной индекс рынка корпоративных облигаций Московской биржи MCXCBITR за прошедшую неделю вырос на 0,15%, до значения в 271,64 пункта. Соответствующий ему бенчмарк, с которым мы соизмеряем динамику активов нашего портфеля, достиг 1 116333 руб.

Средняя годовая ставка по депозитам физических лиц у десятки крупнейших российских банков, по данным ЦБ РФ, снизилась в первой декаде августа до уровня 10,415%. Соответственно, наш условный депозит, выступающий еще одним бенчмарком, с которым мы сравниваем доходность нашего облигационного портфеля, подорожал на 0,19%, до 1 175267 руб.

Наконец, динамика стоимости совокупных активов нашего доходного портфеля за прошедший период не разочаровала: он прибавил 0,55% стоимости. Таким образом, результат оказался лучше динамики депозита и второго бенчмарка в виде индекса рынка корпоративных бондов уже вторую неделю подряд. За неделю портфель подорожал до 1 227905 руб. Этому в немалой степени способствовало получение дивидендов по облигациям Башнефти. Доходность вложений средств в доходный портфель с начала 2014 года составила 22,79%. Это на 5,26 п.п. выше, чем доходность по условному депозиту, и на 11,16 п.п. выше доходности индекса облигаций MСXCBITR.

Источник: данные ЦБ РФ и Московской биржи, инфографика Инвесткафе.

Источник: данные ЦБ РФ и Московской биржи, инфографика Инвесткафе.

Источник: расчеты Инвесткафе.

В среднем по портфелю до выплаты купона по состоянию на 14 августа оставалось 82 дня. Средний срок до оферты или погашения бондов в портфеле равнялся 751 дню в основном за счет наличия в портфеле бумаг МТС и НЛМК с погашением в 2017-м и 2023 году соответственно. Средняя дюрация составляла 358 дней.

Источник: расчеты Инвесткафе на основе калькулятора терминала Thompson Reuters Eikon.

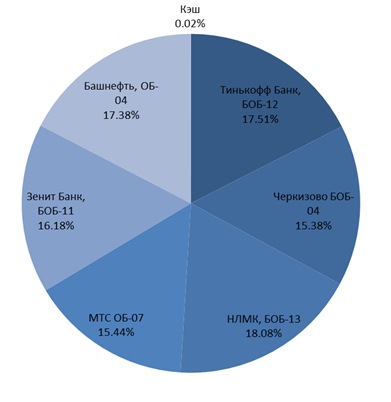

По состоянию на 14 августа в портфеле помимо бондов оставалось и 256 руб. наличными (0,02% от его активов). Данная денежная позиция обусловлена потребностью в формировании полных лотов при включении бумаг эмитентов в портфель.

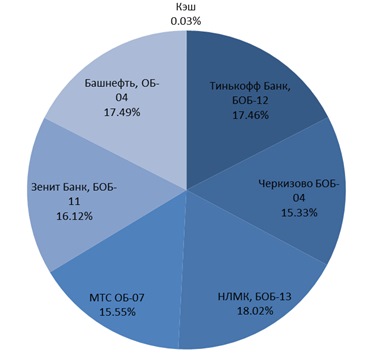

Предыдущий состав портфеля

Новый состав портфеля

Тинькофф Банк, биржевые облигации серии 12, RU000A0JTXT7

Ставка купона: 12,5%

Ведомости со ссылкой на источник в Тинькофф Банке сообщили, что последний купил часть портфеля кредитных карт банка Связной. Почему на это пошел Связной, понятно: у банка уже давно сложились серьезные проблемы с ликвидностью и обслуживанием обязательств. Мотивация же действий покупателя неясна. Тинькофф Банк, увы, не может похвастаться сколько-нибудь обнадеживающими результатами деятельности в 2015 году. В 1-м квартале Тинькофф отчитался об убытках впервые с 2009 года. Банк объяснил это нестабильностью валютных курсов, однако причина явно в другом: в этот период снизилась чистая процентная маржа (с поправкой на риски она составила 10,3%). В это время банк специально сворачивал темпы выпуска новых кредитных карт (за 1-й квартал их было выпущено 79 тыс. против 278 тыс. в 2014 году). По итогам 1-го квартала нетто-стоимость активов банка составила 148,9 млрд руб., показав рост на 27,8% к базе прошлого года. ROI банка упал с 7,24% до 1,68%. Анализируя пассивы, можно обратить внимание, что долгосрочные вклады физлиц (сроком свыше 1 года) упали с 11,7 до 9,9 млрд руб. к базе 2014 года, в то время как существенно выросли краткосрочные вклады (до 1 года) с 30,1 млрд руб. до 54,6 млрд руб. (в процентах к текущим обязательствам — с 66,64% до 80,34%).Тем не менее, по показателям нормативов ликвидности Тинькофф уверенно выдерживает проверку, да и отношение высоколиквидных активов к ожидаемому оттоку текущих обязательств составляет 166,2%.

Банк Зенит, облигации биржевые серии 11, RU000A0JUGY0

Ставка купона: 9,75%

Норматив достаточности капитала на 1 октября находился на приемлемом уровне в 13,92%, также как и нормативы ликвидности, который составил 100,45% при минимальной допустимых 50%. По итогам 3-х кварталов банк получил прибыль в размере 727,5 млн руб. Результат стоит признать позитивным с учетом текущей ситуации на рынке. При этом у банка доля просроченной задолженности по РСБУ не превышает 5%, что в текущей ситуации является приемлемым результатом. Также стоит отметить, что Банк Зенит входит в Top-30 крупнейших банков России. Напомним, что одним из его акционеров является Татнефть.

Группа Черкизово, облигации биржевые серии 04, RU000A0JTU93

Ставка купона: 9,75%

Компания Черкизово опубликовала финансовые результаты за 1-й квартал 2015 года. Выручка компании в отчетном периоде увеличилась на 30%, достигнув 17,1 млрд руб. против 13,2 млрд руб. за аналогичный период в 2014 году. Схожей тенденцией отметилась и валовая прибыль Группы, увеличившаяся на 43%, до 4,7 млрд руб. Валовая маржа компании по сравнению с 1-м кварталом 2014 года прибавила 3 п.п., составив по итогам 1-го квартала 28%.Справедливо будет отметить, что, несмотря на замедление потребительского спроса, спровоцированного непростой экономической ситуацией в стране, компания Черкизово продолжила динамично развиваться, демонстрируя долгосрочный устойчивый рост продаж и прибыли. Операционная прибыль Группы по сравнению с предыдущим аналогичным периодом 2014 года выросла на 72%, составив 2,1 млрд руб. Маржа данного показателя прибавила 3 п.п., достигнув 12%. Чистая прибыль компании и вовсе увеличилась на 138% и превысила 2 млрд руб. Показатель EBITDA в отчетном периоде составил 3 млрд руб. (+52%). Маржа EBITDA, прибавив 2 п.п., достигла 17%. Несмотря на успехи и планомерное развитие Черкизово, не стоит забывать и о долговых обязательствах Группы. Общий долг на конец 1-го квартала текущего года составил 27,1 млрд руб., в том числе долгосрочный долг — 14,7 млрд руб., краткосрочный — 12,4 млрд руб. Чистый долг достиг отметки в 25,7 млрд руб., несколько увеличив за три месяца соотношение NetDebt/EBITDA до 1,43х, которое, тем не менее, остается на вполне комфортном уровне и не представляет серьезного риска в плане кредитоспособности компании.

МТС, облигации серии 07, RU000A0JR4H6

Ставка купона: 8,7%

МТС отчитались по МСФО за 1-й квартал. Выручка оператора поднялась на 2,7% в годовом выражении, а консолидированная прибыль сократилась почти на 15% из-за вынужденного резервирования средств, вложенных в банки Украины. Консолидированная рублевая выручка МТС повысилась на скромные на 2,7% (г/г), достигнув круглой цифры в 100 млрд руб. Но и такой результат можно считать вполне удовлетворительным ввиду неблагоприятной ситуации на всех рынках присутствия компании. В качестве главных драйверов выступила увеличившаяся выручка от передачи данных, а также численный рост абонентов в нашей стране на фоне относительной устойчивости бизнеса на Украине. Показатель OIBDA, представляющий операционный доход до вычета амортизационных отчислений, уменьшился в отчетном периоде на 6,0% г/г, до 39,6 млрд руб., в первую очередь из-за падения операционной прибыли. В то же время снижение доходов от роуминга и рост его себестоимости из-за ослабления рубля оказали весьма негативное влияние на маржу OIBDA, которая снизилась за 12 месяцев на 1,2 п.п., до 42,2%. Сокращение скорректированного OIBDA и убытки от курсовых разниц в размере 3,5 млрд руб. из-за переоценки валютных долгов нашли свое отражение в годовом снижении чистой прибыли МТС на 14,3%, до 10,9 млрд руб. А привлечение транша в 25 млрд руб. в рамках невозобновляемой кредитной линии, открытой Сбербанком, за минувший год вызвало рост общего долга почти на 40 млрд руб., до 330 млрд руб. При этом чистый долг компании практически не изменился, символически увеличившись до 184,5 млрд руб. Отношение чистого долга к скорректированной OIBDA оценивается на уровне 4,5х, как и год назад.

НЛМК, облигации серии 13, RU000A0JU7E1

Ставка купона: 8,05%

Одна из самых эффективных на сегодняшний день сталелитейных компаний мира — НЛМК — опубликовала операционную отчетность за 4-й квартал и весь 2014 год. По сравнению с показателями 2013 года выплавка стали компании увеличилась более чем на 3%, достигнув 15,9 млн тонн, прежде всего за счет роста загрузки НЛМК-Калуга и увеличения производительности основной производственной площадки в Липецке, загрузка которой составила 100% по итогам ушедшего года. Общей позитивной картине не помешало даже незначительное уменьшение производства стали по итогам 4-го квартала (-0,6%), которое было связано с сезонным снижением производства сортового проката сразу на 29%. Увеличение объемов производства липецкой площадки на 6,8% за этот же период сумело поддержать итоговые производственные показатели Группы НЛМК. Коэффициент ликвидности (краткосрочные активы/краткосрочные обязательства) у компании выше, чем у ее российских конкурентов, что свидетельствует о преимуществах НЛМК в плане обеспечения своих краткосрочных обязательств с помощью активов. Финансовая устойчивость компании выражается в низком соотношении между чистым долгом и EBITDA. При этом основные конкуренты НЛМК от всех трех ведущих агентств имеют рейтинги ниже рейтингов эмитента.

Башнефть, облигации серии 04, RU000A0JS3U0

Ставка купона: 16%

Президент Башнефти Александр Корсик дал интервью Коммерсанту, в котором рассказал, что после смены контролирующего акционера радикальных изменений в стратегии развития компании не произошло. Башнефть по-прежнему намерена поддерживать стабильный уровень добычи в Башкирии — основном регионе деятельности, и развивать два новых актива — Бурнефтегаз и месторождения им. Требса и Титова, доля которых в добыче компании продолжит расти. Башнефть также продолжит модернизацию собственных перерабатывающих заводов. К 2019 году компания рассчитывает полностью уйти от выпуска мазута и вакуумного газойля. Продолжит Башнефть развивать и розничную сбытовую сеть для увеличения объема премиальных продаж нефтепродуктов. Однако глава компании пояснил, что в текущем году приобретений сетей АЗС ждать не стоит из-за сложной рыночной ситуации. Также Корсик отметил, что Башнефть собирается по-прежнему выплачивать те дивиденды, которые может себе позволить, учитывая экономическую ситуацию. Выручка Башнефти по итогам прошлого года выросла на 13% и составила 637 млрд руб. Этому способствовал рост объемов добычи нефти и производства нефтепродуктов на фоне роста рублевых цен их реализации как на внутреннем рынке, так и при поставках на экспорт. EBITDA компании в 2014 году снизилась на 1,6%, до 101 млрд руб. Это стало результатом значительного роста издержек. Чистая прибыль Башнефти в 2014 году составила 43 млрд руб, снизившись на 6,5% в основном из-за сокращения операционной прибыли. Свободный денежный поток компании по итогам прошлого года вырос на 10%. Соотношение чистого долга к EBITDA выросло с 0,73х до 1,13х на конец 2014 года.

Источник: http://investcafe.ru/blogs/10513/posts/61353