Доходный портфель: цель оправдывает средства

1 сен 02:08

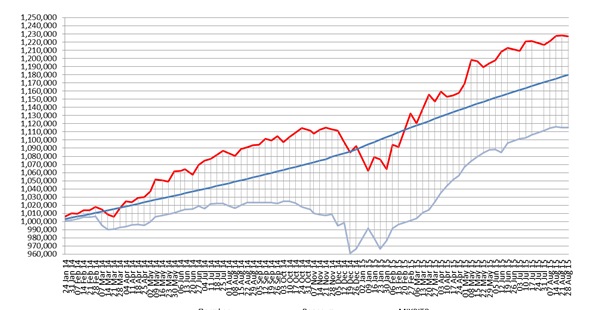

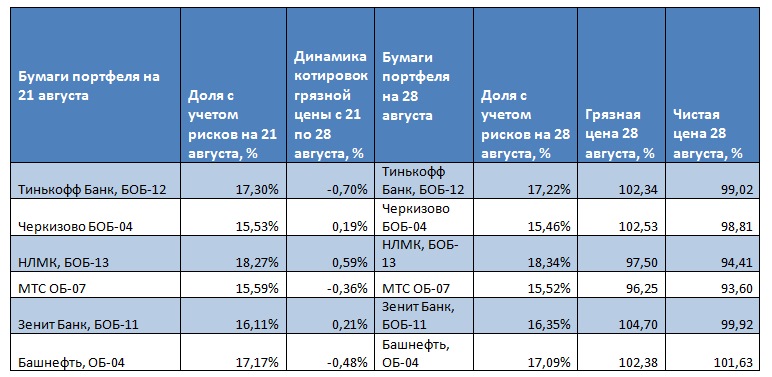

В начале новой торговой недели подводим итоги управления доходным портфелем Инвесткафе, состоящим из высокодоходных облигаций российских компаний, а также предлагаем инвестиционные решения на текущую торговую неделю, с 31 августа по 4 сентября.

Давайте кратко рассмотрим ключевые события, повлиявшие на рынки ценных бумаг на прошлой неделе.

Курсы доллара и евро побили многомесячные рекорды, достигнув уровня в 70,75 руб. и 81,15 руб. соответственно. Однако на этот раз вряд ли стоит ожидать покупательского ажиотажа, подобно прошлогоднему. Напомним, в декабре общие розничные продажи в России увеличились на 5,3% в годовом выражении, а по отношению к ноябрю 2014 года и вовсе подскочили на внушительные 23,6%. Сейчас же ослабление рубля вновь повысило степень заинтересованности россиян в различного рода покупках, однако полноценной реализации спроса не ожидается, ведь на этот раз у людей нет сбережений, сравнимых с концом 2014 года, тем более после сезона отпусков.

В конце прошлой недели рубль подорожал по отношению к евро и доллару. Очевидно, что основной причиной положительной динамики стало восстановление цен на нефть. На движение цены оказали воздействие всплеск напряженности в Йемене и приближение тропического шторма Эрика к берегам Флориды, который создает угрозу нефтегазовой промышленности региона. Некоторую поддержку рублю оказывали продажи валюты со стороны экспортеров в связи с завершением периода выплаты налога на прибыль.

Поддержку мировым рынкам акций обеспечил и китайский регулятор, который несколько сессий подряд выходил на фондовый рынок с целью стимулировать его восстановление после недавнего обвала. Кроме того, Народный банк КНР предпринял меры по смягчению монетарной политики. Снижение основных процентных ставок вкупе с самыми масштабными инъекциями ликвидности с февраля в виде аукционов обратного РЕПО и других операций на открытом рынке в нетто-объеме 210 млрд юаней заставили «медведей» по мировым индексам трижды подумать, прежде чем возобновить продажи акций. Первым отреагировал S&P, прибавивший более 3%, затем настала очередь Shanghai Composite.

Однако потребительская активность на фоне замедления в китайской экономике в одночасье не восстановится. Китайцы стремятся избегать роста закредитованности. При этом в нынешней далекой от стабильности ситуации они избегают дорогих покупок, ограничиваясь в основном товарами повседневного спроса.

Индекс потребительского доверия Штатов в августе составил 91,9 пункта против ожидавшихся 93 пунктов. Личные расходы и доходы населения в июле выросли на 0,3% м/м и 0,4% м/м соответственно. Инвесторы учли слабые данные, ведь разочаровывающая статистика снижает шансы повышения ставки Федрезервом на сентябрьском заседании. В настоящее время наиболее вероятен сценарий, который предполагает сохранение напряженности на рынках акций при стабильно сильной статистике из Штатов. Подобный расклад не исключает запуска монетарной рестрикции в США в 4-м квартале текущего года.

На наш взгляд, рубеж лета и осени — лучшее время для ответной атаки Европейского центробанка. Вряд ли его могут радовать 5%-я ревальвация евро к доллару за последний месяц, 31%-й обвал цен на нефть по сравнению с тем, что регулятор ожидал в июле, падение инфляционных ожиданий и шаткий рост ВВП. Наверняка ЕЦБ придется ухудшить прогноз по CPI, что инвесторы сочтут намеком на продление программы количественного смягчения. Если посмотреть на макроэкономический календарь первой недели осени, то в глаза бросаются два важнейших события: заседание ЕЦБ и релиз данных по рынку труда США. Прогнозы по nonfarm payrolls (+220 тыс.) и уровню безработицы (5,2%) полны оптимизма, от Европейского центробанка, напротив, ожидают «голубиной» риторики. Самое малое, что может сделать ЕЦБ, так это заявить о готовности расширить масштабы QE в случае необходимости. Рынок и без него это знает, поэтому снижение прогнозов по инфляции, которые нынче составляют 1,5% и 1,8% к концу 2016-го и 2017-го, скажет больше, чем слова.

В настоящее время мы наблюдаем начало кратковременной коррекции на рынке нефти, связанной с хорошими данными по ВВП США и ЕС за 2-й квартал, а также с действиями, направленными на стимулирование экономики Китая.

В понедельник текущей торговой недели нефть марки Brent торговалась на уровне немногим ниже $50 за баррель, то есть почти на 13% ниже отметки, зафиксированной 24 августа.

Рубль по итогам прошлой недели укрепился по отношению к иностранным валютам. Пара USD/RUB подорожала, курс доллара снизился на 5,36%, до 65,402 руб., а EUR/RUB подешевела на 6,88%, до 73,23 руб.

За период с 24-го по 28 августа индекс ММВБ вырос на 3,36%, достигнув 1719,16 пункта, а рассчитываемый в долларах США РТС прибавил 8,86%, составив 829,95 пункта.

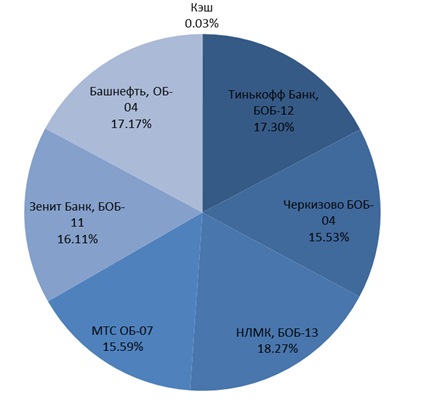

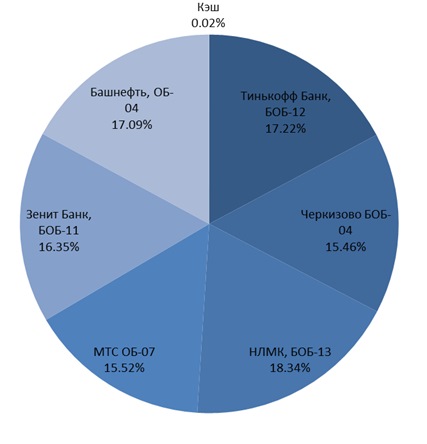

Предыдущий состав портфеля

Тинькофф Банк, биржевые облигации серии 12, RU000A0JTXT7

Ставка купона: 12,5%

Ведомости со ссылкой на источник в Тинькофф Банке сообщили, что последний купил часть портфеля кредитных карт банка Связной. Почему на это пошел Связной, понятно: у банка уже давно сложились серьезные проблемы с ликвидностью и обслуживанием обязательств. Мотивация же действий покупателя неясна. Тинькофф Банк, увы, не может похвастаться сколько-нибудь обнадеживающими результатами деятельности в 2015 году. В 1-м квартале Тинькофф отчитался об убытках впервые с 2009 года. Банк объяснил это нестабильностью валютных курсов, однако причина явно в другом: в этот период снизилась чистая процентная маржа (с поправкой на риски она составила 10,3%). В это время банк специально сворачивал темпы выпуска новых кредитных карт (за 1-й квартал их было выпущено 79 тыс. против 278 тыс. в 2014 году). По итогам 1-го квартала нетто-стоимость активов банка составила 148,9 млрд руб., показав рост на 27,8% к базе прошлого года. ROI банка упал с 7,24% до 1,68%. Анализируя пассивы, можно обратить внимание, что долгосрочные вклады физлиц (сроком свыше 1 года) упали с 11,7 до 9,9 млрд руб. к базе 2014 года, в то время как существенно выросли краткосрочные вклады (до 1 года) с 30,1 млрд руб. до 54,6 млрд руб. (в процентах к текущим обязательствам — с 66,64% до 80,34%).Тем не менее, по показателям нормативов ликвидности Тинькофф уверенно выдерживает проверку, да и отношение высоколиквидных активов к ожидаемому оттоку текущих обязательств составляет 166,2%.

Банк Зенит, облигации биржевые серии 11, RU000A0JUGY0

Ставка купона: 9,75%

Норматив достаточности капитала на 1 октября находился на приемлемом уровне в 13,92%, также как и нормативы ликвидности, который составил 100,45% при минимальной допустимых 50%. По итогам 3-х кварталов банк получил прибыль в размере 727,5 млн руб. Результат стоит признать позитивным с учетом текущей ситуации на рынке. При этом у банка доля просроченной задолженности по РСБУ не превышает 5%, что в текущей ситуации является приемлемым результатом. Также стоит отметить, что Банк Зенит входит в Top-30 крупнейших банков России. Напомним, что одним из его акционеров является Татнефть.

Группа Черкизово, облигации биржевые серии 04, RU000A0JTU93

Ставка купона 9,75%

Компания Черкизово опубликовала финансовые результаты за 1-й квартал 2015 года. Выручка компании в отчетном периоде увеличилась на 30%, достигнув 17,1 млрд руб. против 13,2 млрд руб. за аналогичный период в 2014 году. Схожей тенденцией отметилась и валовая прибыль Группы, увеличившаяся на 43%, до 4,7 млрд руб. Валовая маржа компании по сравнению с 1-м кварталом 2014 года прибавила 3 п.п., составив по итогам 1-го квартала 28%.Справедливо будет отметить, что, несмотря на замедление потребительского спроса, спровоцированного непростой экономической ситуацией в стране, компания Черкизово продолжила динамично развиваться, демонстрируя долгосрочный устойчивый рост продаж и прибыли. Операционная прибыль Группы по сравнению с предыдущим аналогичным периодом 2014 года выросла на 72%, составив 2,1 млрд руб. Маржа данного показателя прибавила 3 п.п., достигнув 12%. Чистая прибыль компании и вовсе увеличилась на 138% и превысила 2 млрд руб. Показатель EBITDA в отчетном периоде составил 3 млрд руб. (+52%). Маржа EBITDA, прибавив 2 п.п., достигла 17%. Несмотря на успехи и планомерное развитие Черкизово, не стоит забывать и о долговых обязательствах Группы. Общий долг на конец 1-го квартала текущего года составил 27,1 млрд руб., в том числе долгосрочный долг — 14,7 млрд руб., краткосрочный — 12,4 млрд руб. Чистый долг достиг отметки в 25,7 млрд руб., несколько увеличив за три месяца соотношение NetDebt/EBITDA до 1,43х, которое, тем не менее, остается на вполне комфортном уровне и не представляет серьезного риска в плане кредитоспособности компании.

МТС, облигации серии 07, RU000A0JR4H6

Ставка купона: 8,7%

Компания МТС раскрыла результаты по МСФО за 2-й квартал. Благодаря введению новых тарифов, а также управлению продажами через свою монобрендовую сеть, компании удалось в отчетном периоде увеличить абонентскую базу почти на 5 млн человек, до 75,4 млн — весьма неплохой результат. Показатели ARPU (средняя выручка на одного пользователя) и APPM (средняя стоимость минуты разговора) за 2-й квартал 2015 года сократились в годовом выражении на 3,5%, до 324 руб., и до 7,8%, или 0,83 руб., соответственно. А вот показатель MOU, фиксирующий количество использованных абонентом минут, за отчетный период увеличился на 4%, до 388 минут. Несмотря на довольно сложные экономические условия, выручка МТС с апреля по июль увеличилась на 3,9% г/г, превысив 100 млрд руб. Основной причиной роста показателя стали возросшие доходы от передачи данных, а также расширение абонентской базы в России на фоне взлетевших продаж смартфонов. Чистая прибыль компании упала на 21,7% г/г — с 21,8 млрд до 17,1 млрд руб. Причиной этого стали OIBDA, которая просела на 2,1%, до 42,7 млрд руб., и убытки от курсовых разниц, вызванные переоценкой валютного долга. На конец отчетного периода заемные средства МТС увеличились на 10%, достигнув 319 млрд руб. Однако в квартальном исчислении общий долг снизился на 3,4% благодаря погашению задолженности и переоценки долга, номинированного в валюте. Доля долгосрочных займов и кредитов оператора составляет 85%, а почти 90% краткосрочных, по данным компании, вполне покрываются денежными средствами, находящимися на балансе. Показатель чистый долг/EBITDA увеличился до 1,55х с 1,28х на начало года, однако это по-прежнему вполне допустимый уровень кредитного риска. Финансовые результаты МТС оказались выше средних ожиданий по рынку.

НЛМК, облигации серии 13, RU000A0JU7E1

Ставка купона: 8,05%

Одна из самых эффективных на сегодняшний день сталелитейных компаний мира — НЛМК — опубликовала операционную отчетность за 4-й квартал и весь 2014 год. По сравнению с показателями 2013 года выплавка стали компании увеличилась более чем на 3%, достигнув 15,9 млн тонн, прежде всего за счет роста загрузки НЛМК-Калуга и увеличения производительности основной производственной площадки в Липецке, загрузка которой составила 100% по итогам ушедшего года. Общей позитивной картине не помешало даже незначительное уменьшение производства стали по итогам 4-го квартала (-0,6%), которое было связано с сезонным снижением производства сортового проката сразу на 29%. Увеличение объемов производства липецкой площадки на 6,8% за этот же период сумело поддержать итоговые производственные показатели Группы НЛМК. Коэффициент ликвидности (краткосрочные активы/краткосрочные обязательства) у компании выше, чем у ее российских конкурентов, что свидетельствует о преимуществах НЛМК в плане обеспечения своих краткосрочных обязательств с помощью активов. Финансовая устойчивость компании выражается в низком соотношении между чистым долгом и EBITDA. При этом основные конкуренты НЛМК от всех трех ведущих агентств имеют рейтинги ниже рейтингов эмитента.

Башнефть, облигации серии 04, RU000A0JS3U0

Ставка купона: 16%

Президент Башнефти Александр Корсик дал интервью Коммерсанту, в котором рассказал, что после смены контролирующего акционера радикальных изменений в стратегии развития компании не произошло. Башнефть по-прежнему намерена поддерживать стабильный уровень добычи в Башкирии — основном регионе деятельности, и развивать два новых актива — Бурнефтегаз и месторождения им. Требса и Титова, доля которых в добыче компании продолжит расти. Башнефть также продолжит модернизацию собственных перерабатывающих заводов. К 2019 году компания рассчитывает полностью уйти от выпуска мазута и вакуумного газойля. Продолжит Башнефть развивать и розничную сбытовую сеть для увеличения объема премиальных продаж нефтепродуктов. Однако глава компании пояснил, что в текущем году приобретений сетей АЗС ждать не стоит из-за сложной рыночной ситуации. Также Корсик отметил, что Башнефть собирается по-прежнему выплачивать те дивиденды, которые может себе позволить, учитывая экономическую ситуацию. Выручка Башнефти по итогам прошлого года выросла на 13% и составила 637 млрд руб. Этому способствовал рост объемов добычи нефти и производства нефтепродуктов на фоне роста рублевых цен их реализации как на внутреннем рынке, так и при поставках на экспорт. EBITDA компании в 2014 году снизилась на 1,6%, до 101 млрд руб. Это стало результатом значительного роста издержек. Чистая прибыль Башнефти в 2014 году составила 43 млрд руб, снизившись на 6,5% в основном из-за сокращения операционной прибыли. Свободный денежный поток компании по итогам прошлого года вырос на 10%. Соотношение чистого долга к EBITDA выросло с 0,73х до 1,13х на конец 2014 года.

Источник: http://investcafe.ru/blogs/10513/posts/61636