Дебют ТНС энерго удался

6 июл 14:13

В середине июня на Московской бирже прошли первые торги акциями ТНС энерго, по итогам которых капитализация компании достигла около 17 млрд руб. Состоявшееся IPO примечательно прежде всего тем, что ТНС энерго стала первой публичной компанией в нашей стране, которой удалось успешно провести размещение на бирже после реформы РАО ЕЭС, так что теперь у всех желающих появилась прекрасная возможность для инвестиций в крупнейший энергосбытовой холдинг.

История ТНС энерго началась в 2002 году, на самой заре реформы РАО ЕЭС. Тогда компания получилас название Транснефтесервис-С, позже заменившееся аббревиатураой ТНС. Ее бизнес был построен на новаторской в те времена идее продавать электроэнергию предприятиям Транснефти, фактически выступая в качестве сбытовой компании. В первый же год деятельности выручка ТНС-С превзошла самые оптимистичные прогнозы, перевалив за 20 млрд руб. Таким образом новому бизнесу был дан хороший старт. Однако в 2008 году в Транснефти сменилось руководство, после чего пришлось забыть и обо всех заключенных на тот момент контрактах. Началась новая веха в истории компании.

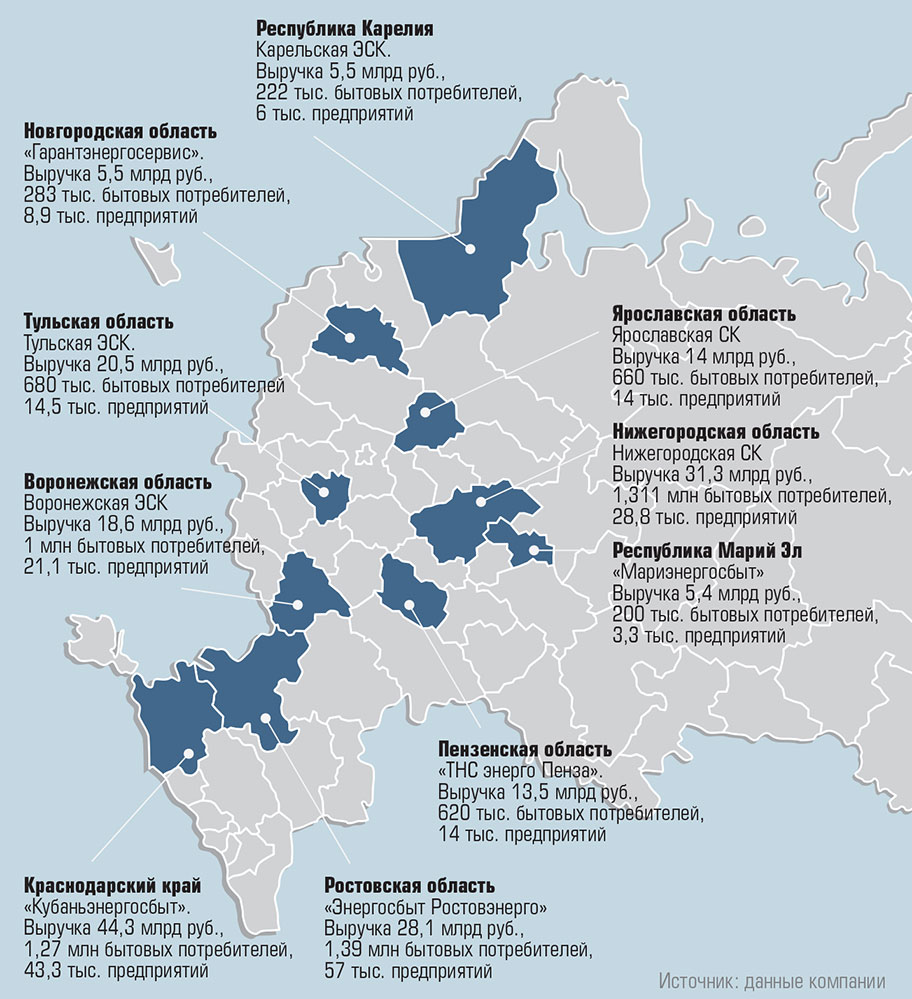

К счастью, заработанные за несколько лет деньги владельцы ТНС-С последовательно направляли на расширение бизнеса, причем делали это очень грамотно и эффективно. В частности, еще в 2006 году были куплены сбытовые компании в Воронежской, Нижегородской, Ярославской области и в Карелии. Тем самым был заложен прочный фундамент для розничного энергосбытового бизнеса. Причем ТНС выкупал не только активы, но зачастую переманивал и управленческий состав. Именно так в команду холдинга после покупки нижегородского сбыта влился Дмитрий Аржанов, который позже возглавил ТНС и, выкупив доли у других соучредителей, стал единственным владельцем компании.

Видимо, бывших собственников несколько смущал тот момент, что ТНС последовательно превращался из кэптивного энергосбыта, работающего на одного-двух крупных клиентов, в розничного, со всеми возникающими в этом случае рисками. Однако Аржанов видел ситуацию несколько иначе и понимал, что объединенные в одну компанию сбыты, даже не в самых благополучных российских регионах, получают главный козырь — дешевые кредиты. А на рынке, где главную роль играет оборот денег, это становится основным конкурентным преимуществом.

Но не стоит отрицать, что риски у розничных сбытовых компаний все же имеются, а с учетом сложного экономического положения в нашей стране они могут усилиться. Казалось бы, задача сбытов достаточно проста: покупать электроэнергию на оптовом рынке и затем перепродавать ее розничным потребителям — генерации и сетям. Каких-то существенных капитальных вложений для этого вроде бы не требуется. Но это обманчивая простота, ведь от неплатежей со стороны предприятий и физических лиц никто не застрахован, да расплачиваются с поставщиком после оказания услуги, что создает неритмичность поступлений платежей. Возникающие таким образом финансовые дыры приходится латать, и хорошо, если на это хватает собственных средств, но чаще всего приходится пользоваться заемными. ТНС энерго в этом смысле находится на передовой, ведь компания является гарантирующим поставщиком, а потому наделена функциями сбора средств и обязана продавать электроэнергию всем желающим. А связанные с этими обязанностями риски руководству приходится держать в голове.

Наверняка учитывает их и Аржанов, который, понимая, что игра должна стоить свеч, не боялся приобретать даже компании, находящиеся в затруднительном финансовом положении. В качестве ярких примеров можно вспомнить санацию Донэнергосбыта и Ростовэнерго, общий долг которых находился на уровне около 4 млрд руб. из-за весьма сомнительного управления предыдущими собственниками. После диалога с основными кредиторами этих компаний, а также последовательного избавления от долгов с использованием рассрочки Донэнергосбыт и Ростовэнерго вновь встали на ноги и в 2012 году благополучно вошли в состав холдинга ТНС. Затем последовала аналогичная история с Энергостримом, после которой копилку активов холдинга пополнили сбытовые компании в Тульской, Нижегородской и Пензенской областях.

На сегодняшний день ТНС энерго покрывает десять регионов России и обслуживает более 17 млн клиентов. Дмитрию Аржанову принадлежит 64,5% всех акций, по 5% бумаг имеют Альфа-банк и кипрская «дочка» ВТБ RCB Bank Ltd., а остальные 25% распределяются между миноритарными акционерами. Кстати говоря, именно уважительное отношение к миноритариям может стать для ТНС энерго визитной карточкой и помочь завоевать доверие консервативных инвесторов. Это удастся сделать, если компанию будут считать хорошей дивидендной идеей в секторе электроэнергетики. Судите сами: по итогам 2013 года акционерам было выплачено по 205 руб. на акцию при расчетной цене порядка 1,65 тыс. руб., что обеспечило дивидендную доходность более 10%, сопоставимые выплаты ожидаются и за 2014 год.

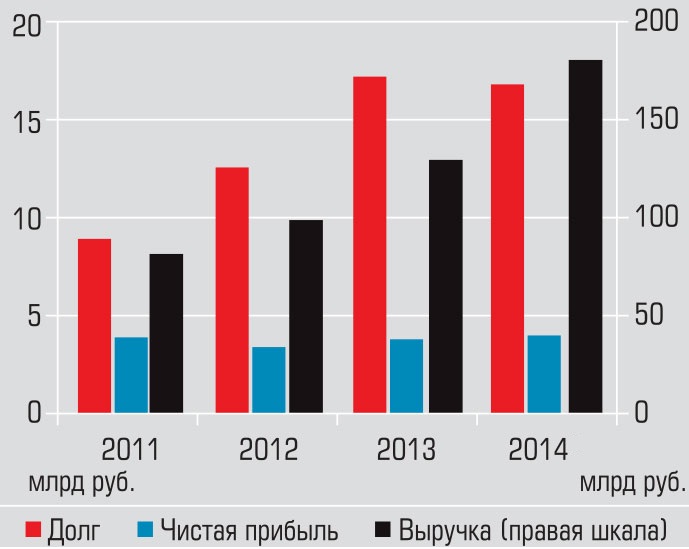

При этом выручка ТНС за последние несколько лет демонстрирует последовательный рост, а чистая прибыль отличается завидным постоянством.

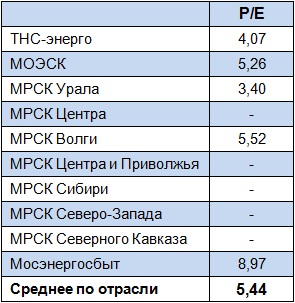

По итогам 2014 года с прибыльностью ТНС энерго может поспорить разве что МРСК Урала, у которой мультипликатор P/E равен 3,4х, в то время как у компании Аржанова этот показатель равен 4,1х. Среднее значение по отрасли, полученное на основе анализа прибыльных компаний, превышает 5х, а вторая половина эмитентов в 2014 году оказалась убыточной и не включается в этот расчет.

Учитывая стабильные дивидендные выплаты и рост выручки, а также чистую прибыль, генерируемую компанией год от года, бумаги ТНС энерго могут представлять определенный интерес. Возможно, многие инвесторы скептически относятся к отечественному сектору электроэнергетики, который переживает сейчас не лучшие времена, но диверсификация портфеля еще никому не мешала. Если определенную долю своего капитала вы решите вложить в энергетиков, то акции ТНС энерго уж точно этого достойны. Ну, а низкая ликвидность данных бумаг лишь будет стимулировать вас на долгосрочную перспективу, лишая соблазна кратковременной фиксации прибыли.

Рекомендация по акциям ТНС энерго — «покупать». Справедливая цена — 1,6 тыс. руб.

Источник: http://investcafe.ru/blogs/18955/posts/59823