Amazon: с небес на землю

16 июн 17:58

После публикации отчетности Amazon за 1-й квартал 2015 года с раскрытием оптимистичной информации о структурном направлении Amazon Web Services акции компании подскочили на 12%, но далее рост не продолжился. Есть причины, по которым акции в скором времени поищут локальное дно.

На мой взгляд, мнимый рост Amazon — главная слабая сторона компании. За период с 2011-го по 2014 год активы компании увеличились на 116%. Сама по себе цифра впечатляющая, но... Согласно главному уравнению бухгалтерского учета, активы предприятия — капитал плюс финансовые обязательства. За тот же период общие обязательства Amazon (Total Liabilities) выросли на 167% — цифра, полностью перекрывающая общий рост активов. Если в 2011 году соотношение капитал/обязательства составляло 44%, то уже в 2014-м оно достигло 25%. Таким образом, приходим к выводу, что активы компании росли за счет роста обязательств (в основном кредиты и лизинг).

Amazon традиционно демонстрирует устойчивый рост выручки год от года. В 2014 году он составил 19,5%. Валовая маржа компании также неуклонно растет последние 5 лет — с 22,35% в 2010-м до 29,48% в 2014-м. Просто мечта инвестора — выручка растет, а прямые издержки уменьшаются. Однако прибыли нет! И если проанализировать структуру косвенных издержек, то единственная статья, темп роста которой существенно обгоняет темпы роста выручки, — исследования и разработки (Research & Development). Затраты по данной статье с 2011 года выросли на 219%, а валовая прибыль — только на 143%. На сегодняшний день доля расходов, направленных на исследования и разработки, от суммы валовой прибыли составляет 35%. Аналогичная доля Google — 25%, Apple — 8%, AliBaba Group — 20%, ebay — 16%. На мой взгляд, в будущих финансовых отчетах мы не увидим существенного изменения по данному направлению, так как исследования и разработки — не та статья, которую можно быстро свернуть. Подобные расходы растянуты во времени и, как правило, имеют свойство увеличиваться как снежный ком.

В прошлом обзоре я более детально остановился на относительно хороших результатах, показанных направлением компании Amazon Web Services. Потенциал облачного рынка, доля Amazon и операционная рентабельность действительно выглядят хорошо. Именно раскрытие детальной информации по данному направлению обеспечило 12%-й скачок акций после релиза отчетности в мае текущего месяца. Однако теперь, когда первая эйфория ушла, отмечу следующее. Суммарная выручка Amazon за последние 4 квартала составляет $91,964 млрд, из которых только 5% приходится на продажи сервисов Amazon Web Services. Соответственно, даже если доля выручки облачного сервиса будет расти текущими темпами, еще очень нескоро это сможет существенно отразиться на общей выручки компании. Вообще, на мой взгляд, Amazon следует рассмотреть вариант, к которому прибегнул ebay со своей платежной системой PayPal, и выделить Amazon Web Services в отдельную компанию с последующим IPO. Так направление сможет независимо резвиваться и реализовывать свой инвестиционный капитал. Но это вопрос будущего, а сегодня стоит признать, что Amazon Web Services — очень прибыльная, но незначительная часть Amazon, и ее успех на данном этапе нельзя распределять на компанию в целом.

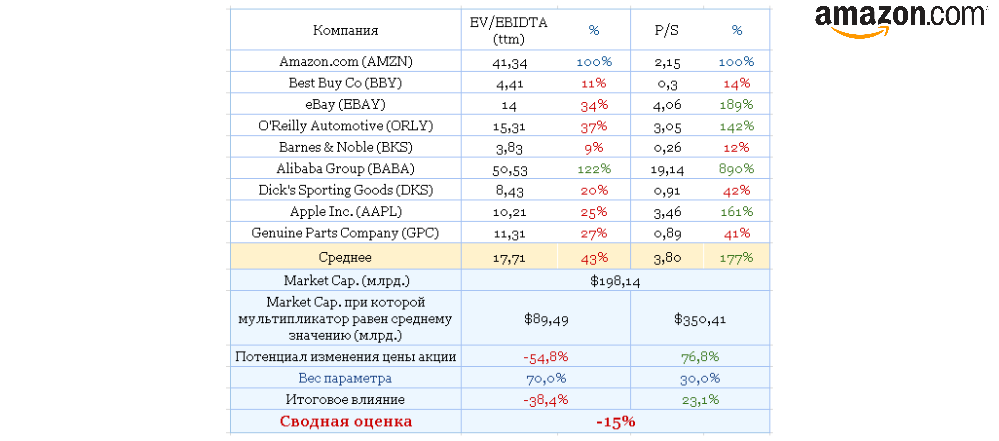

При определении потенциала изменения цены я увеличил долю мультипликатора EV/EBIDTA, так как считаю, что для компании на таком этапе развития потенциал прибыльности более важен, чем потенциал роста выручки, и при таком подходе выявил 15%-й потенциал снижения капитализации Amazon.

Технический анализ, подтверждая выводы фундаментального, демонстрирует выход цены за пределы долгосрочного восходящего канала и формирование фигуры double top, которая, как правило, сигнализирует об утрате рынком «бычьей» силы.

График актуализирует котировки при каждом обновлении страницы.

На мой взгляд, рынок уже впитал в цену оптимистичные результаты Amazon Web Services и теперь предрасположен к нисходящей коррекции. Рекомендация по бумагам компании — «продавать». Цель — $380 (-12%), текущая цена акции — $430. Горизонт прогнозирования — 6 месяцев.

Инвестировать в бумаги американских IT-компаний можно и через приобретение акций специализированного ETF, торгуемого на Московской бирже.

Источник: http://investcafe.ru/blogs/22614/posts/57331