Alibaba: сказка закончилась — роста придется подождать

18 фев 17:32

Alibaba Group Holding Limited опубликовала первую финансовую отчетность с момента выхода на Нью-Йоркскую фондовую биржу. За прошедшие с этого события три месяца акции компании успели вырасти на 26%, достигнув пика на отметке $120, и опуститься к настоящему моменту практически до своего исторического минимума на уровне $83. Что это — «пузырь» или разогрев перед стартом?

Финансовые результаты Alibaba

Выручка компании в 4-м квартале 2014 года составила $4,23 млрд, увеличившись на 37% г/г. Вместе с тем, консенсус Thomson Reuters предполагал рост показатель $4,45 млрд. EBITDA оказалась на уровне $2,434 млрд, повысившись на 34% г/г. Чистая прибыль снизилась до $959 млн, на 30% по сравнению с показателем за 4-квартал 2013-го. Падение показателя обусловлено в первую очередь выплатой компенсаций и вознаграждений в связи с проведением IPO.

Gross Margin (TTM) составила 70,10%. Валовая маржа компании выше средней по индустрии, равной, по данным Reuters, 54,83%, но она находится в нижней части диапазона исторических значений (min: 67,27% и max: 87,05%). Operating Margin (TTM) оказалась равна 36,64 %, что выше среднего по индустрии и выше среднего показателя данной компании (min: 19,69% и max: 47,46%). Net Profit Margin (TTM) достигает 40,02%, и по этому показателю Alibaba опережает 99% из 1287 компаний-конкурентов, работающих в индустрии Global Specialty Retail. Net Profit Margin в данном случае больше, чем Operating Margin, по причине технического дохода по статьям Equity In Affiliates и Minority Interest. На мой взгляд, компания гораздо лучше многих своих конкурентов по отрасли контролирует уровень прямых и косвенных издержек.

Return on Assets (TTM) составляет 15,03% (среднее по индустрии: 11,74%), Return on Investment (TTM) равен 21,78 % (среднее: 15,56%), Return on Equity (TTM) — 33,50 % (среднее: 21,85%). Рентабельность всех уровней капитала также стабильно выше среднего.

Current Ratio (коэффициент текущей ликвидности) по итогам 4-го квартала достиг 2,7 при среднем по отрасли 2,13. Это указывает на приемлемый уровень ликвидности компании. Cash to Debt равен 1,93 и указывает, что компания вполне в состоянии разом погасить свои краткосрочные и долгосрочные долги.

Итак, показатели маржи, рентабельности капитала и ликвидности в хорошем, стабильно выше среднего по индустрии состоянии. Рассмотрим внутренний рост клиентской базы компании.

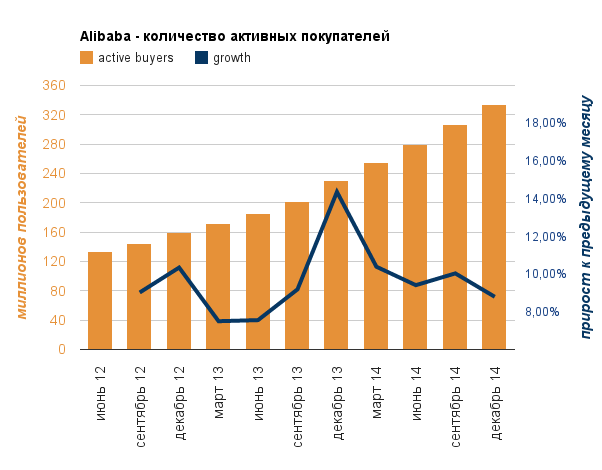

Общий объем покупок на онлайн-площадках Alibaba в Китае за последний квартал вырос на 8,79% кв/кв и на 44,5 % г/г. Для сравнения: в 4-й квартале 2013 года этот показатель повысился на 14,36% кв/кв и 44,3% г/г.

Источник: отчетность компании.

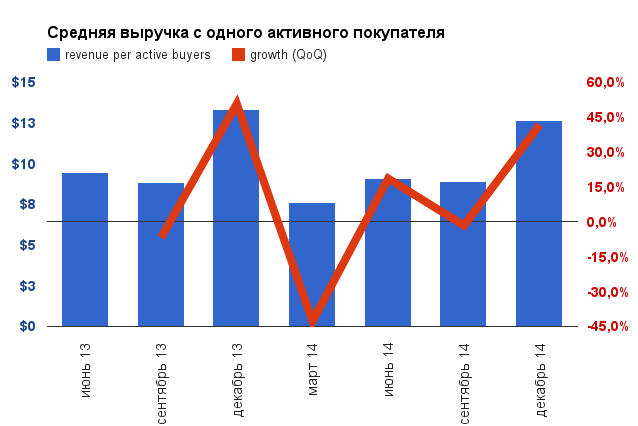

Средняя выручка с одного активного покупателя в 4-м квартале прошлого года составила $12,66. Этот показатель продемонстрировал хороший внутригодовой сезонный рост, однако также оказался меньше прошлогоднего результата, равного $13,36.

Источник: данные отчетности компании.

Инвесторы также учитывают некоторые нефинансовые моменты. Так, Министерство промышленности и коммерции Китая обвинило компанию в недостаточном контроле выявления нелегальных сделок на своих коммерческих площадках. Иными словами, по мнению министерства, Alibaba позволяет через свои онлайн-площадки продавать нелегальные, не соответствующие стандартам товары, попросту говоря, подделки, чем порочит весь китайский рынок.

В ответ вице-президент Alibaba Джозеф Цай заявил, что компания сохраняет свою приверженность высоким стандартам ведения бизнеса и настолько возмущена обвинениями, что решила обратиться с ответной официальной жалобой на ведомство. Следует признать, что компания применяет очень жесткие меры к сотрудникам, допустившим пиратские сделки. В таких случаях увольняют не только сотрудника, но и его руководителя. На сегодня непонятно, во что выльется данное противостояние, но сам по себе этот фактор негативен для бизнеса, хотя я не думаю, что правительство Китая решится пойти на какие-то жесткие меры против компании. В доказательство своей точки зрения отмечу, что данные о нарушениях были собраны еще до IPO в Нью-Йорке, но министерство придержало предъявление претензий, дабы не повредить имиджу компании перед размещением акций.

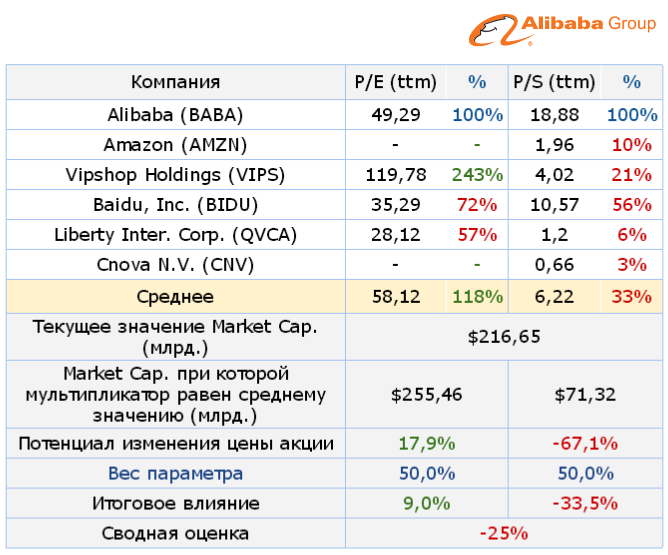

Сравнительный анализ мультипликаторов компании с показателями ближайших конкурентов указывает на текущую переоценку акций Alibaba.

Мультипликатор P/E равен почти 50, и это один из самых высоких уровней в секторе. По P/S Alibaba лидирует в своей отрасли. Причем я привожу значения мультипликаторов на момент, когда цена акции практически достигла исторического минимума. Я считаю, что инвесторы переоценили компанию и ждали от нее слишком многого и слишком быстро, а сейчас дисконтируют свои риски.

Alibaba безусловно создала успешную бизнес-модель и продолжает развиваться. Уверен, что компания еще покажет рекордные результаты, однако сейчас инвесторы склонны придавать ключевое значение фактам, и цена должна найти свое дно.

Учитывая текущую технику, я прогнозирую дальнейшее снижение акций в течение 1-го полугодия текущего года до $75 (-15%). Наиболее верным знаком начала движения к указанной цели я считаю два последовательных закрытия рынка ниже уровня $83 за акцию.

Источник: http://investcafe.ru/blogs/22614/posts/53278