Акрон заработал на девальвации рубля

8 сен 12:23

Акрон, один из крупнейших российских производителей минеральных удобрений, раскрыл финансовые результаты по МСФО за первые 6 месяцев 2015 года.

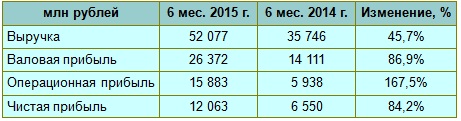

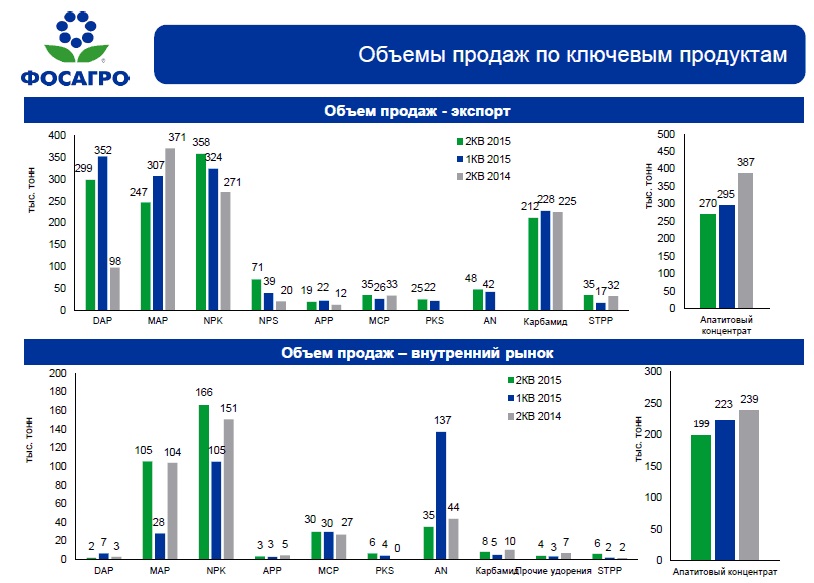

В отчетном периоде объем производства сельскохозяйственной продукции компании сократился на 5,5%, составив 3,1 млн тонн. Также упал и объем продаж основной продукции, достигнув уровня в 3,06 млн тонн, что на 6,4% отстает от показателя 1-го полугодия 2014 года. Частично сгладить подобное снижение удалось благодаря выходу первой очереди ГОК «Олений Ручей» на полную проектную мощность в конце 1-го квартала 2015 года.

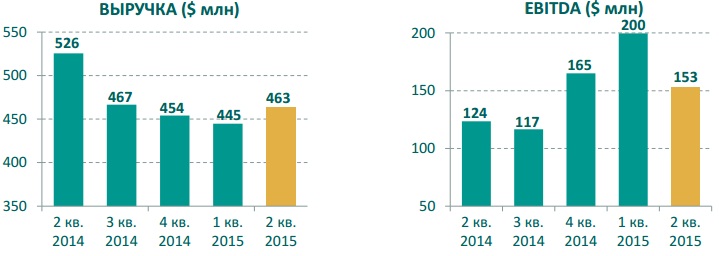

Несмотря на слабые операционные показатели, компании все же удалось добиться неплохих финансовых результатов, почти наполовину увеличив свой доход. Это стало возможным благодаря реализации мер по своевременной модернизации предприятий Акрона и росту эффективности Северо-западной фосфорной компании (СЗФК). В общей сложности выручка Акрона в отчетном периоде прибавила почти 46%, составив 52,1 млрд руб., и немаловажную роль в этом сыграло ослабление рубля, благодаря которому удалось добиться такой впечатляющей динамики, даже несмотря на падение продаж в физическом выражении.

На фоне заметно взлетевшей выручки валовая прибыль Группы увеличилась до 26,4 млрд руб., что на 87% превышает показатель годом ранее. При этом себестоимость проданной продукции выросла на 19%, составив 25,7 млрд руб., что в первую очередь связано с увеличением стоимости хлористого калия, напрямую зависящего от курса доллара.

Еще более впечатляющую динамику продемонстрировала операционная прибыль, превысившая показатель 1-го полугодия 2014 года почти в 3 раза и поднявшаяся до 15,9 млрд руб. Этому не смогли помешать даже выросшие на 50% коммерческие, общие и административные расходы. Столь ощутимая прибавка объясняется индексацией зарплат в рублях и затратами на персонал, представленными в валюте. Также стоит отметить транспортные расходы, взлетевшие на 25% из-за индексации железнодорожного тарифа и девальвации рубля.

В итоге чистая прибыль Акрона по итогам 1-го полугодия 2015 года составила 12,1 млрд руб., что оставило далеко позади результат первых 6 месяцев 2014 года в 6,6 млрд руб. Показатель EBITDA компании при этом увеличился до 20,26 млрд руб., что в 2,4 раза превышает значение прошлого года, а его рентабельность выросла за 12 месяцев на 15 п.п., до 39%.

Чистый долг Группы в отчетном периоде удалось снизить на 8%, до 51,13 млрд руб., а в долларах — на 7%, до $921 млн. Соотношение чистый долг/EBITDA на 30 июня составил вполне комфортные 1,5х, в то время как в конце прошлого года оно составляло куда более внушительные 2,8х. Общий долг оценивается на уровне $1,5 млрд, и максимальные выплаты по нему ожидаются ближе к 2017 году, после чего станет значительно легче:

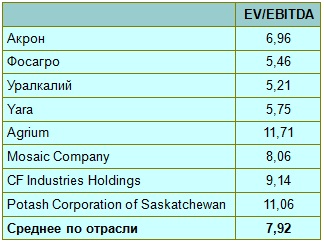

В целом результаты Акрона стоит признать весьма неплохими на фоне стабильных цен на удобрения. При этом сохраняется ряд драйверов для потенциального роста финансовых показателей в будущем, среди которых стоит отметить отмену субсидий производителям удобрений в Китае и введение НДС на экспорт в этой стране, а также сильный внутренний фактор — ожидаемый ввод в эксплуатацию Аммиак-4 в конце текущего года. Ну а главным риском по-прежнему остается возможное укрепление рубля, которое будет давить на котировки бумаг Акрона.

Хотя ослабевшая российская валюта за последние полтора года и так обеспечила компании трехкратный рост капитализации, а потому идея сыграть на девальвации, скорее всего, уже осталась в прошлом. А вот тем, кто успел купить акции компании, есть смысл оставить их у себя в портфеле не только в расчете на ослабление рубля к концу года, но и как хорошую дивидендную историю на российском рынке.

Рекомендация по акциям Акрон — «держать».

Источник: http://investcafe.ru/blogs/24457/posts/61743